年末調整後の納付の対応を税理士・行政書士が解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

年末調整の納付後の対応について

の記事になります。

それでは、スタートです!!

年末調整後の納付の対応とは?

年末調整が完了すると各人ごとに

還付と徴収が行われます。

そして源泉所得税の納付対応を

行う必要があります。

源泉所得税の納期限は原則

翌月10日までになりますので

2022年1月10日が納期限なのですが

祝日になっているので1月11日に

なります。

納期の特例を適用している場合には

1月20日が納期限になります。

2022年は平日になりますので

2022年1月20日までに納付を行う

ということになります。

年末調整後での納付で失念しやすい

ことがゼロ納付になった場合です。

すなわち、納付する期間に対応する

源泉所得税が年末調整の還付額

以下になってしまうことです。

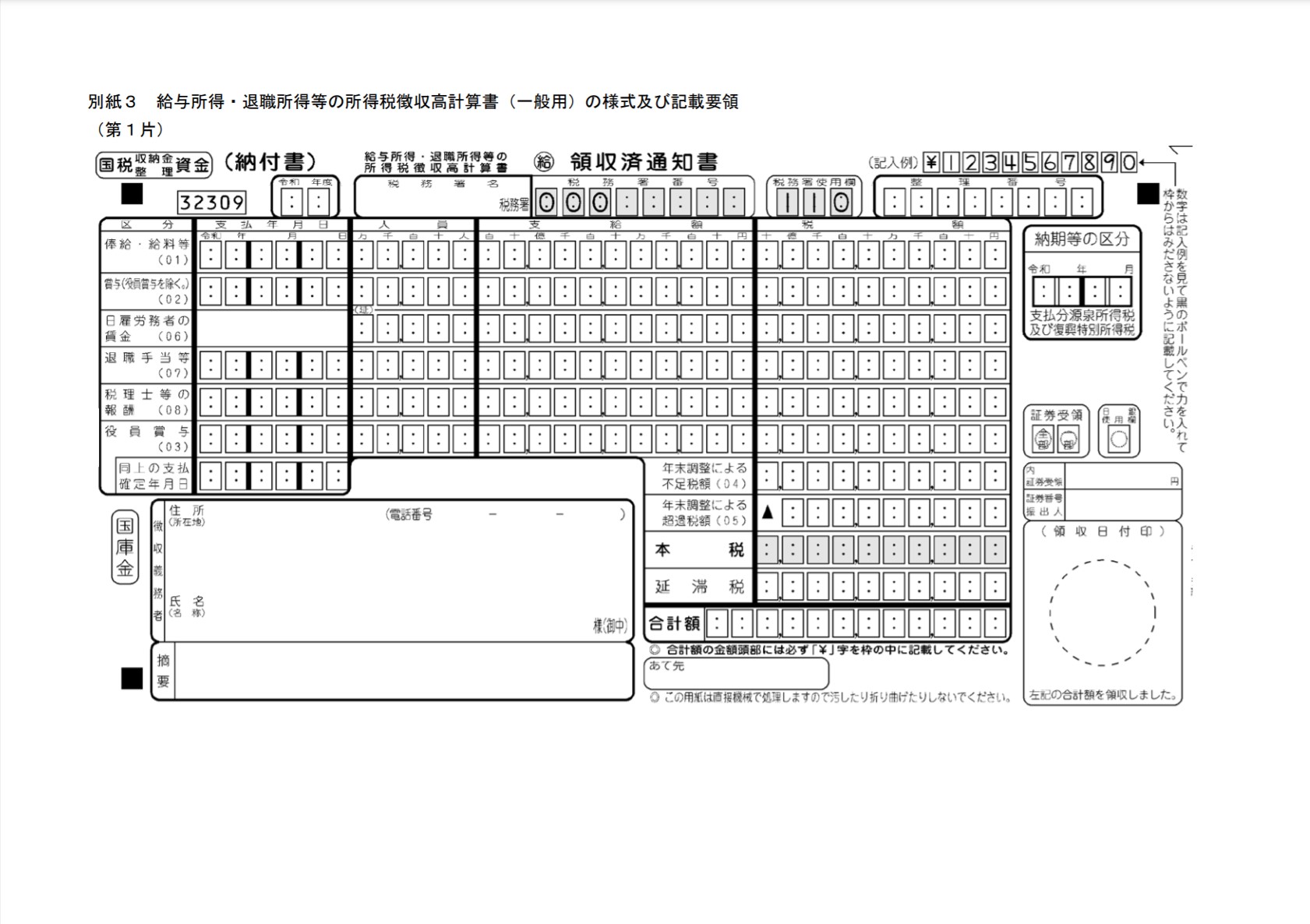

源泉所得税の納付書ではマイナスが

納付額になることはないので

合計額のところはゼロになります。

ゼロであったとしても納付書を

税務署に提出することになります。

後述しますが納付書の提出方法で

郵送しなくても対応できます。

年末調整で発生した還付と徴収について

年末調整後に経理担当者の方や社長さん

よりご質問いただくこととしては

年末調整で生じた還付はどこから

支払うのかということです。

年末調整の還付の原資は

毎月の給与から天引きした所得税です。

天引きした所得税はいったん事業主が

預かって国に納税することになります。

これを源泉徴収制度と言います。

この預かって納付した所得税を基に

還付金を支払うわけです。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

このように説明すると税務署と

従業員に二重に支払っているのでは?

という疑問も生じるところです。

一時的に二重で支払うことになる

場合があります。

毎月納付の事業主です。

毎月給与天引きした所得税を納付するので

預かった所得税は国に納付します。

そして年末調整の還付でも各人へ

還付金を支払います。

その代わりに1月以降の源泉所得税の

納付分から各人へ支払った還付金に

達するまで支払う必要はなくなり

二重払いの解消を行うのが実務です。

話は変わって年末調整で

徴収になった場合には

12月以降の給与にてさらに

源泉所得税を徴収して納付書に

反映させることになります。

源泉所得税の納付の方法とは?

年末調整後の納付対応としては

2つの行為を同時に行っています。

1つ目は納付書を送付するという行為

2つ目は納付書の金額を納付する行為です。

さて、年末調整後の納付金額がゼロでも

税務署へ提出しなければならないと

先ほど申し上げました。

やり方は通常、郵送で行うのが

事業主の対応かと思います。

しかし当社が電子申告している場合には

郵送を行う必要はありません。

利用者識別番号とパスワードを知っていれば

e-Tax(WEB版)で納付書の作成と送信を

行うことが可能です。

顧問税理士にやり方を聞いておくと

業務効率化が可能となります。

では納付になった場合には

どうすればよいのかです。

通常は納付書に記載して金融機関へ

持参し納付することになります。

ただコロナ禍の現在では金融機関も

予約しないといけないとか

店舗によって法人業務をしていないとか

色々な事情が出てきます。

このときに役に立つことが

先ほどの電子申告とペイジーです。

e-Tax(WEB版)で納付書を作成して

一度送付を行います。

そのあとに同じサイトのメッセージボックスで

メール詳細(納付区分番号通知)

という資料が出てきます。

これは納付書を税務署に送付した

証明書であると同時に

ペイジーで納付する情報になります。

納付番号は利用者識別番号で

確認番号は電子申告開始手続きの時に

税理士が設定を行っている数字です。

確認番号がわからなくても

番号は変更ですから

新しく設定をしてもらって

すぐに使うことができます。

このように納付実務を銀行へ

行かなくてもできるようにする

業務効率化を進めることができます。

編集後記

ペイジーでは一部困ったことが起こる

金融機関が存在します。

困ったこととはペイジーが使えない

ネット銀行がある点です。

どこのネット銀行とは言いませんが

ペイジーが使えないことで業務に

差しさわりが出てくる昨今です。

特に創業直後で店舗型の金融機関だと

口座開設ができない事業主が利用する

場面がネット銀行です。

ペイジーが使えると非常に便利なので

ペイジーが使えるかどうかは最低でも

確認しておくとよいと思います。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務