収入印紙と収入証紙の違いについて税理士が解説!

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

収入印紙と収入証紙の違いについて

税理士・行政書士が解説する記事となります。

・収入印紙と収入証紙とは?

・実務の収入印紙の注意点

・許可業務における収入証紙の注意点

についてわかる記事です。

それでは、スタートです!!

収入印紙と収入証紙とは?

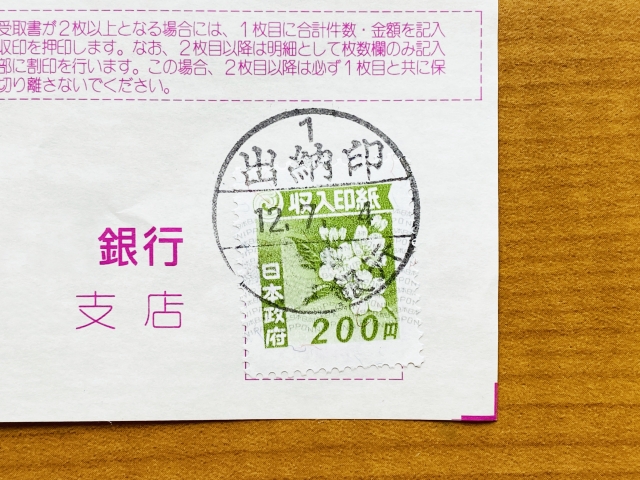

収入印紙とは?

収入印紙とは印紙税法によって納税義務の履行が

定められている税金になります。

収入印紙は国税です。

先般、河野太郎行政改革担当大臣が

収入印紙の廃止に向けた提言をしましたが

国税だから介入できたわけです。

印紙税の範囲はかなり広いです。

印紙税法第三条において

別表第一の課税物件の欄に掲げる文章のうち、第五条の規定により印紙税を貸さないものとされる文書以外の文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を収める義務がある。

と規定があります。

第五条は非課税文書になっていて

別表第一の課税物件の欄に掲げる文章のうち、次に掲げるものには、印紙税を課さない。

一 別表第一の非課税物件の欄に掲げる文書

二 国、地方公共団体又は別表第二に掲げる者が作成した文書

三 別表第三の上欄に掲げる文書で、道標の下欄に掲げる者が作成したもの

つまり、非課税文書以外はすべて印紙税の網に

引っかかるように法律が作成されています。

収入証紙とは?

収入証紙とは金券の一種であり、地方自治体が条例に基づいて発行し、自治体に対する租税や手数料などの納付を行うための証票です。東京都や広島県など、一部の地方自治体では廃止されています。領収証紙としている地方自治体もあります。(道府県では福岡県のみ)。

(ウィキペディアより引用)

以上のことから収入証紙は地方税みたいなもの

というくくりになります。

金券の一種ですからお金と同様の効果です。

イメージとしては切手と同じです。

切手は郵便法により郵便料金は切手で前払い

しなければならないとされています。

こちらと同じように

地方自治体への現金で手数料を支払う代わりに

収入証紙で支払うことになるわけです。

実務の収入印紙の注意点

実務で収入印紙に注意を払わないと

いけないことがあります。

実務では次のことが一般的に問題となる

場合があります。

①領収書関係

②契約書関係

です。

領収書関係

領収書と一口に言っていますが正確には

実務上で領収書に相当する印紙税法の定義は

「売上代金に係る金銭又は有価証券の受取書」です。

店舗でものを購入して代金を支払った後に

領収書をもらうことがありますが

記載金額が5万円以上から印紙税の対象となります。

因みに、クレジットカードで代金を支払い

その領収書を交付したときに印紙税の対象となるのか

という疑問が出てきます。

結論から申し上げますと

印紙税は必要ありません。

ただ、注意してほしいのは

領収書の但し書きに

「クレジットカード利用」として記載しないと

印紙税の対象になってしまいます。

例えば、飲食店で6万円の飲食をして

クレジットカードで支払ったにもかかわらず

但し書きに「飲食代として」と書かれれば

印紙税の対象となります。

この取り扱いは国税庁の以下のサイトで

確認することが可能です。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

契約書関係

契約書関係も実務上では印紙税の問題が

出てくることがあります。

例えば、建物の賃貸借契約書です。

こちらは原則、印紙税の対象になりません。

ただし例外として

「土地の賃借権の設定に関する契約書」に

該当する場合があります。

この場合には、印紙税の対象となりますので

注意が必要なときがあります。

次に、基本契約書です。

7号文書になることは有名な話だと思います。

ですから、原則、印紙税の対象となります。

しかしながら、記載されている内容によっては

「運送に関する契約書(第1号の4文書)」

「請負に関する契約書(第2号文書)」に

該当する可能性があるので注意です。

基本契約書が「継続的取引の基本となる契約書」に

該当するのであれば4,000円の印紙税で済みますが!!

例えば、請負に関する契約書に該当した場合には

記載された契約金額によって税額が増加していきます。

許可業務における収入証紙の注意点

行政書士では許可業務に対応することがあります。

このときに注意したいのは収入証紙が必要かも

しれないということです。

例えば、一般の建設業許可について申し上げると

一般の建設業許可は地方自治体へ行います。

このときに東京都はすでに収入証紙を

廃止していますので許可手数料は現金納入だけです。

今後ペイジーでも対応可能となる可能性もあります。

しかし、お隣の埼玉県では収入証紙条例があるので

埼玉県発行の収入証紙を購入して手数料を納入する

ということになります。

要するに地方自治体により対応が異なるので

行政手続を行う先の地方自治体について

事前に確認をしておく必要があります。

基本的には県庁のビルや近くで

収入証紙を購入できるように

なっているとは思います。

行政手続上としても注意が必要です。

資料をそろえて収入証紙も購入して

事前に貼り付けてしまっている場合です。

提出資料に不備などがない場合には

問題とはならないでしょうが

不備があると収入証紙の取扱いが

厄介なことになる場合があります。

基本的には収入証紙は事前に購入しても

問題はありませんが

事前に購入した収入証紙を貼り付けるのは

行政窓口で貼っても大丈夫とお墨付きを

得てから貼った方が無難です。

編集後記

先般、河野太郎行政改革担当大臣が

収入印紙について見直す動きを見せました。

ただ印紙税法がなくなるわけではないと

考えています。(こちらは別の議論だからです。)

そもそも印紙税は国の財源となっており

税務調査で何もなかった場合に

税務調査官が最後に調べる税金です。

それと税理士業務からは印紙税は除外されていて

税理士さんによっては印紙税についてアドバイスを

行わない場合もあると思います。

そもそも契約書を確認していない

といった場合もあるかと思います。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務