令和4年から変わる退職金税制を税理士・行政書士が解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

令和4年から変わる退職金税制を

解説した記事です。

それでは、スタートです!!

令和4年から退職金税制はどう変わる?

退職金税制は令和4年度から

改正が発動します。

まずは令和3年以前までの

退職金税制を確認してみます。

退職所得の金額は、その年中に支払いを受ける退職手当等の収入金額から、その人の勤続年数に応じて計算した退職所得控除額を控除した残額の2分の1に相当する金額とされていました。

国税庁:短期退職手当等Q&Aより

計算方法で確認してみます。

(退職手当等の収入金額ー退職所得控除)×1/2=退職所得金額

ただし、特定役員退職金は1/2を適用しません。

国税庁:短期退職手当等Q&Aより、筆者加筆

退職金の税金の計算方法は

要するに次の通りです。

退職金の総支給額から勤続年数に

応じた退職所得控除を差し引いて

差し引いた金額に1/2を乗じて

退職所得を計算します。

この後に所得税率や住民税率を乗じて

退職金に対する税金を計算します。

令和4年からの計算方法を確認します。

令和3年度の税制改正により、短期勤続年数に対応する退職手当等として支払いを受けるもので、特定役員退職手当等に該当しないものは「短期退職手当等」ということとされ、退職所得金額の計算は次のように計算することになります。

国税庁:短期退職手当等Q&Aより 筆者加筆

| 短期退職手当等の収入金額ー退職所得控除額 ≦300万円の場合 |

短期退職手当等の収入金額ー退職所得控除額 >300万円の場合 |

| (退職手当等の収入金額ー退職所得控除) ×1/2=退職所得金額 |

150万円(注1)+{退職手当等の収入金額ー(300万円+退職所得控除)}(注2) ×1/2=退職所得金額 (注1)300万円以下の部分の退職所得金額 (注2)300万円を超える部分の退職所得金額 |

国税庁:短期退職手当等Q&Aより

改正の適用を受けるトリガーは

2つになります。

①短期勤続年数に対応する退職金の支給を受けること

②①が300万円を超えること

短期勤続年数と退職所得の計算方法

短期勤続年数について確認します。

短期勤続年数とは、所得税法施行令第 69 条第1項第1号の規定に基づき計算した退職手当等に係る勤続期間(調整後勤続期間)のうち、役員等以外の者として勤務した期間により計算した勤続年数(1年未満の端数がある場合は、その端数を1年に切り上げたもの)が5年以下であるものをいいます。

国税庁:短期退職手当等Q&Aより

上記を解説すると

従業員の勤続年数が5年以下になると

短期勤続年数に該当します。

1年未満の端数を切り上げますので

従業員の勤続年数が4年1か月の場合

5年として計算することになります。

反対解釈になりますが

短期勤続年数に該当しないように

するためには

従業員の勤続年数が6年を超えれば

よいことになるわけです。

例えば、5年1か月で退職することで

6年になるわけですね。

上記以外に役員の勤続年数も

勤続年数に参入する計算もありますが

今回は基礎的な内容とするため

割愛します。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

短期退職手当等に該当した場合の

計算方法を確認してみます。

前提

①短期退職手当等:1,000万円

②勤続年数:5年

計算方法

150万円+{1,000万円ー(300万円+200万円)}=650万円

計算方法の200万円は退職所得控除で

40万円×5=200万円として計算します。

所得税と住民税の計算方法

①所得税:650万円×20%ー427,500円=890,822円

②住民税:650万円×10%=650,000円

③①+②=1,540,822円

所得税率は退職所得により

累進課税になりますので

今回は20%になります。

住民税率は一律10%になります。

以上の1,540,822円を退職金から

源泉徴収して差額を振り込みます。

退職所得で税金が出た場合の納付方法

退職所得で税金が出た場合の納付方法は

所得税は源泉所得税として納付し

住民税も納付することになります。

所得税の納付方法は

給与所得・退職所得等の所得税

徴収高計算書の「退職手当等」の欄に

退職金の総支給額及び源泉所得税額

上記の例では890,822円を記載して

いつものように納付を行います。

住民税は特別特別徴収を前提にすると

特別徴収の納付書に「退職所得分」欄が

ありますので

上記の例で計算した650,000円と記載し

特別徴収の納付と一緒に納付をします。

両方とも金額が通常よりも

多くなりますので

それぞれの納付期限を守って

納付することが罰金防止のために

有用な手続きです。

編集後記

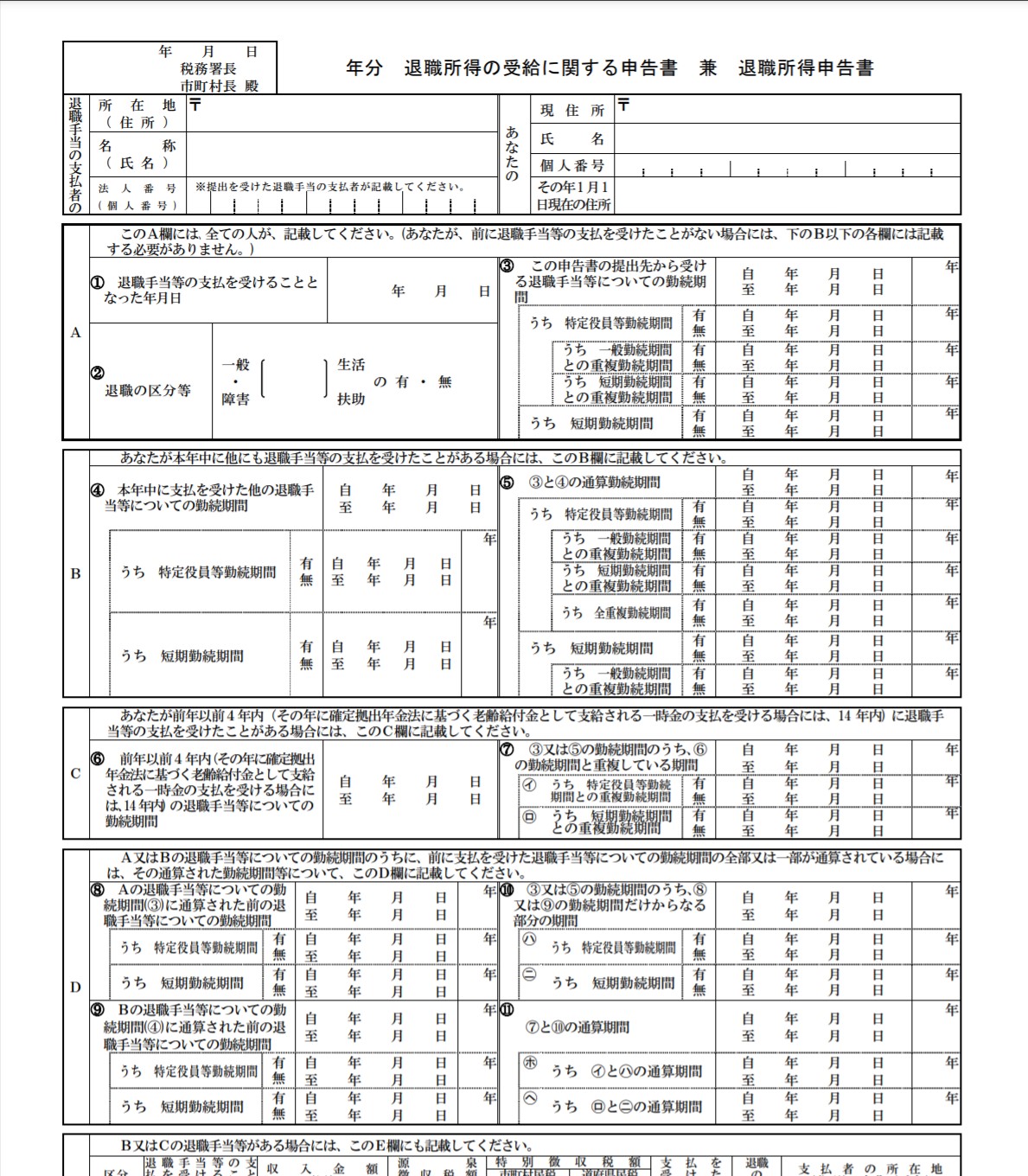

退職金を支給する場合には

退職所得の受給に関する申告書を

退職者に書いてもらうことが

税法上有利になります。

令和4年からの改正に伴い

令和4年分以降の申告書は

様式が変更となります。

かなり複雑な様式になっているので

申告書の書き方を参考にどこに

何を書くのかを確認しないと

いけなくなります。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務