【消費税の改正】令和6年4月に改正されたものを解説【その1】

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

令和6年税制改正によって

新しくなった消費税の課税関係

などについて3つ解説します。

明日は残りの3つを解説します。

それでは、スタートです!!

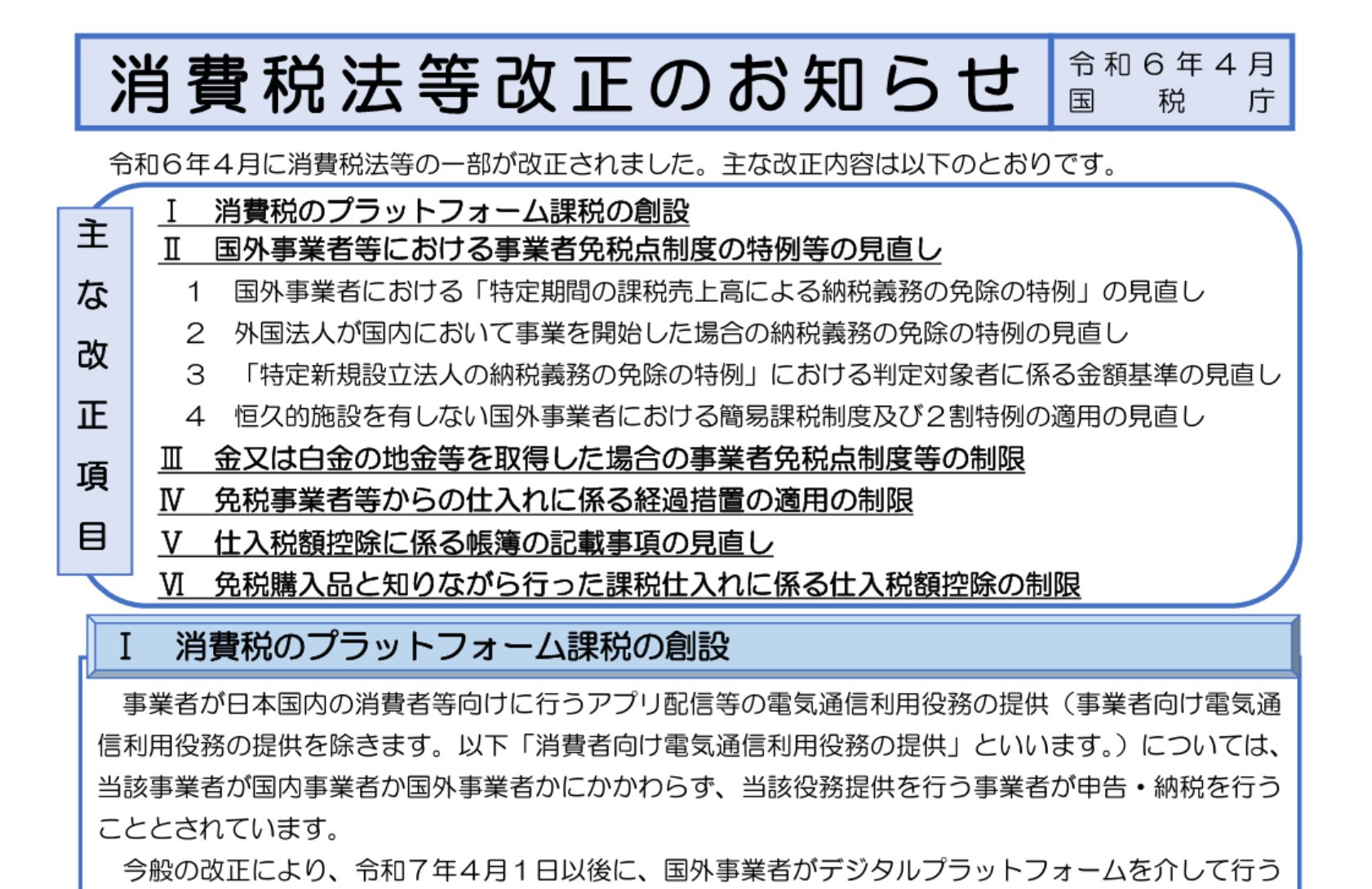

プラットフォーム課税の創設(概要)

令和7年4月1日以後に、国外事業者がデジタルプラットフォームを介して行う消費者向け電気通信役務の提供で、かつ、国税庁長官の指定を受けた特定プラットフォーム事業者を介してその役務提供の対価を収受するものについては、その特定プラットフォーム事業者が、その役務提供を行ったものとみなして、申告・納税を行うこととされた。

適用開始時期

令和7年(2025年)4月1日以後

国外事業者とは

所得税法に規定する非居住者である個人事業者及び法人税法に規定する外国法人

デジタルプラットフォームとは

アプリストアやオンラインモールなどが該当する

電気通信利用役務の提供とは

アプリ配信のほか、電子書籍・音楽の配信などの電気通信回線(インターネット等)を介して行われる役務の提供

特定プラットフォームとは

一定の要件を満たすプラットフォーム事業者であるとして、国税庁長官の指定を受けた事業者

特定プラットフォーム課税から

適用除外されるのは次の事業者です。

・国内事業者がデジタルプラットフォームを介して消費者向け電気通信利用役務の提供を行う場合

・デジタルプラットフォームを介さずに消費者向け電気通信利用役務の提供を行う場合

・デジタルプラットフォームを介して行う消費者向け電気通信利用役務の提供で、特定プラットフォーム事業者を介さずにその役務の提供の対価を収受している場合

特定プラットフォーム事業者

になるかどうかのポイントは

①国外事業者であること

②デジタルプラットフォームを使っていること

③消費者向け電磁通信利用役務の提供をしていること

④特定プラットフォーム事業者から対価をもらっていること

今後、特定プラットフォーム事業者

の指定は令和6年12月31日までに

行われて国税庁のホームページで

公表されるようです。

公表される内容は次の通り

①特定プラットフォーム事業者のデジタルプラットフォームの名称

②特定プラットフォーム事業者の氏名・名称

③特定プラットフォーム事業者の指定の効力が生ずる日

国税庁長官が指定を行う都合上

特定プラットフォーム事業者から

国外事業者に対して以下の通知が

行われます。

①プラットフォーム課税の対象となる旨

②プラットフォーム課税の対象となる年月日

指定された場合に国外事業者

はどうなるのか?

申告と納税について

消費者向け電気通信利用役務の提供について、国外事業者は消費税の申告・納付は不要です。

しかし、消費者向け電気通信利用役務提供以外に消費税の課税対象取引がある場合には、消費税の申告と納付が義務が生じることがあります。

インボイスの交付義務

国外事業者はインボイスの交付義務は生じない。

国外事業者等における事業免税点制度の特例の見直し(概要)

以下4つを解説します。

①特定期間の課税売上高による納税義務の免除の特例の見直し

②外国法人が国内において事業を開始した場合の納税義務の免除の特例の見直し

③特定新規設立法人の納税義務の免除の特例における判定対象者に係る金額基準の見直し

④恒久的施設(PE)を有しない外国事業者における簡易課税制度及び2割特例の適用の見直し

特定期間の課税売上高による

納税義務の免除の特例では

課税売上高による判定と

給与等支払額の合計で判定する

ことができるところですが

給与等支払額の合計額で判定を

行うことができないことになります。

給与等支払額の合計額で判定を

行うことができなくなるのは

令和6年(2024年)10月1日以後に開始する課税期間から適用されます。

外国法人が国内において事業を開始した

場合の納税義務の免除の特例の見直しは

次のようになります。

国税庁 消費税法等の改正のお知らせより

結論から申し上げると図の11期と12期

は基準期間があるものの

基準期間がない新設法人と同じ

状態になります。

これにより、11期と12期は

資本金の1千万円判定と

特定新設法人の納税義務の免除の

特例の判定が行われることになります。

この改正は

令和6年(2024年)10月1日以後に開始する課税期間から適用されます。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

特定新規設立法人の納税義務の免除の特例

における判定対象者に係る金額基準の見直し

は次のように改正されます。

特定新規節理法人の判定対象者の基準期間相当期間の金額が改正されました。

現行法令上では

①その基準期間がない事業年度開始の日において、他の者により当該新規設立法人の株式等の ① ② その事業年度の50%超を直接又は間接に保有される場合など、他の者により当該新規設立法人が支配される一定の場合(特定要件)に該当すること

②上記①の特定要件に該当するかどうかの判定の基礎となった他の者及び当該他の者と一定の特殊な関係にある法人のうちいずれかの者(判定対象者)について、当該新規設立法人の当該事業年度の基準期間に相当する期間(基準期間相当期間)において、(国内における)課税売上高が5億円を超えていること

になっていますが

②の5億円以外に

売上金額、収入金額その他の収益の額の合計額が、国外におけるものも含めて50億円を超える場合

が追加されることになります。

この改正の適用開始時期は

令和6年(2024年)10月1日以後に開始する課税期間から適用されます。

恒久的施設(PE)を有しない外国事業者における

簡易課税制度及び2割特例の適用の見直しは

次のようになります。

簡易課税と2割特例の適用が受けられないことになります。

要件は

課税期間の初日において恒久的施設(PE)を有しない国外事業者

になります。

簡易課税と2割特例は恒久的施設を

持っている外国法人でないと今後

適用ができなくなるというわけです。

適用開始時期は

令和6年10月1日以後に開始する課税期間から適用されます。

注意点は、令和6年10月1日前に簡易課税を選択していたとしても、令和6年10月1日以後に開始する課税期間の初日において、恒久的施設(PE)を有しない場合には、簡易課税は適用できなくなります。

金又は白金の地金等を取得した場合の事業者免税点制度等の制限

改正の結論は原則3年間

免税事業者になることができなくなり

簡易課税も適用できなくなります。

要件

①課税事業者であること

②簡易課税又は2割特例の適用を受けない課税期間であること

③金又は白金の地金等の仕入れ等を行うこと

④③の金額の合計額(税抜金額)が200万円以上であること

上記の要件に該当すると

①金又は白金の地金等の仕入れ等を行った課税期間の初日以後3年間を経過する日の属する課税期間までの各課税期間においては、納税義務が免除されないこととなる

②金又は白金の地金等の仕入れ等を行った課税期間の初日以後3年間を経過する日の属する課税期間の初日の前日までの期間は、簡易課税選択届出書を提出できない

適用開始時期

令和6年4月1日以後に行う課税仕入れ等から適用される

実務上のポイントは課税期間では

なく「課税仕入れ等」なので

令和6年4月1日以降に金などを

購入して課税仕入れを行い

仕入の金額の合計額が200万円

を超えたら適用されるという

ことになります。

通常は課税期間=事業年度

になりますが

課税期間ベースでの考え方

ではなく取引ベースでの考え方

になることがポイントです。

編集後記

今回の消費税の改正の狙い撃ちは

国外事業者になります。

特にプラットフォーム課税

については

どうせ国外事業者は消費税の

申告・納付が漏れるので

プラットフォーマーに申告と

納税義務を付して消費税を

徴収すれば済むと考えています。

こうなるとプラットフォーマーは

日本に納付した消費税分を手数料に

上乗せして徴収するといった

事業スタイルをとることが

可能になります。

実質的に国外事業者に消費税の

負担をさせるといったイメージです。

すると国外事業者は課金の金額を

見直して手数料の上乗せ分を

日本の消費者から徴収する可能性が

高くなるのかなと思います。

要するに今後課金の値上げが

行われる可能性があると考えます。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務