【インボイス制度】手書きの領収書やレシートはインボイスになるのか?

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

インボイス制度において手書きの

領収書やレシートのインボイス

適格性について解説した記事です。

それでは、スタートです!!

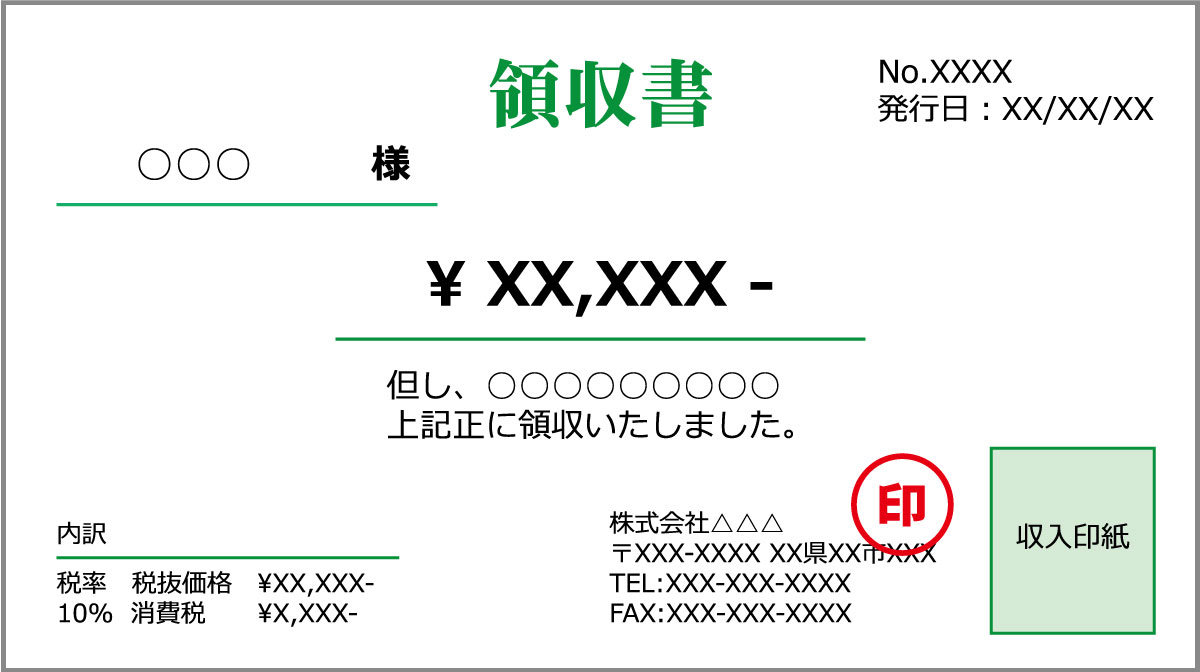

手書きの領収書のインボイスを判断してみよう

インボイス制度では手書きの

領収書であっても発行できます。

インボイス制度前と後で

発行できるできない書類に

違いはありません。

違いがあるのはインボイスの

記載要件が整っているのか

という部分です。

インボイスの記載要件とは

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

以上の6つになります。

インボイス制度開始前の

ものに追加する項目は

①登録番号

②課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

③税率ごとに区分した消費税額等

になります。

以上の記載要件が守らている

場合には手書きの領収書であった

としてもインボイスとして

有効なものになります。

適格簡易請求書と発行できる業種を知ろう

インボイス制度では

適格簡易請求書(以下、「簡易インボイス」と言います。)

が存在します。

一定の業種では

買手が多く相手の氏名や名称が

わからない業種が存在します。

こういった事業のために

設けられた簡易インボイスが

あるわけですね。

簡易インボイスの記載要件は

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

以上の5つになります。

先ほども申し上げたように

買手側の氏名又は名称が抜けた

記載要件になっています。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

さて、簡易インボイスを発行できる

事業としては次の業種になります。

① 小売業

② 飲食店業

③ 写真業

④ 旅行業

⑤ タクシー業

⑥ 駐車場業(不特定かつ多数の者に対するものに限ります。)

⑦ その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

①~⑤の事業を行っていれば

簡易インボイスの対象になります。

しかし、⑥と⑦については

業種をやっているだけで

簡易インボイスを発行できる

わけではなくて

不特定かつ多数の者

要件がさらに加わります。

駐車場業で不特定かつ多数の者に

なるとコインパーキングが該当

すると思います。

どなたが車を止めるのかが

事業者側ではわからないからです。

⑦は人がいっぱい来る事業で

どなたが来るのかわからない事業

が該当することになります。

例えば、1時間3,300円のマッサージ

といったリフレ事業は該当させても

問題がないかなと思います。

風俗店は基本的に事業経費に

ならないと思いますので

そもそもインボイスの発行が

難しい業種ではないかなと

思いますね。

インボイスを判断するときのポイント

発行されたインボイスは買手側で

インボイスであるかどうかを判断

することになります。

そのときのポイントを解説します。

①登録番号の有無

②金額を税率ごとに区分して合計した金額及び適用税率になっているのか

③税率ごとに区分した消費税額等

④上様領収書ではないかどうか

インボイスとは切っても切れない

Tから始まる13桁の登録番号が

書かれているのかは必ず確認を

しておきましょう。

これがないと始まりません。

そのあとは金額の表示に関する

判断になります。

②と③は関連性があるため

一緒に申し上げると

②では初めに税抜又は税込みの

金額を税率ごとに区分して

合計することになります。

例えば、10%の金額はすべて合計

8%の金額はすべて合計

適用税率になっているのかも

確認することになります。

要するに、金額の合計額が10%や

8%に合っているのかを確認します。

今までは項目1つ1つで消費税を

表示させても問題はなかった

訳なのですが

②の要件が入ったため

消費税の計算は適用税率に

対応する金額を合計してから

消費税を計算することになります。

③は10%については消費税額は

○○円といったように表示されて

いるかどうかになります。

④の上様領収書は基本的に

インボイスの記載要件にならない

可能性が高いです。

しかし、簡易インボイスを発行

することができる業種では

買手側の氏名又は名称を書く

という要件がないため

簡易インボイスを発行できる

業種だけは上様領収書はOKと

判断できます。

編集後記

インボイス制度では判断がかなり

面倒になるものと考えます。

場合分けすることでOKと

OKにならないものが出てくる

ことになるためです。

因みに顧問税理士がいたとしても

会社の書類すべてを確認する

ということは現実的に無理です。

まずは、金額が大きいものから

正確に判断できるようにすると

インボイス判断のハードルが

下がると思います。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務