令和5年税制改正のインボイス制度の経過措置を解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

令和5年税制改正のインボイス制度の

経過措置を解説します。

それでは、スタートです!!

令和5年税制改正のインボイス制度の経過措置とは

2023年2月28日に国税庁は

お問い合わせの多いご質問を

改定しました。

内容は令和5年税制改正による

経過措置の内容についてです。

インボイス制度としては

2つを抽出して国税庁は解説を

行っています。

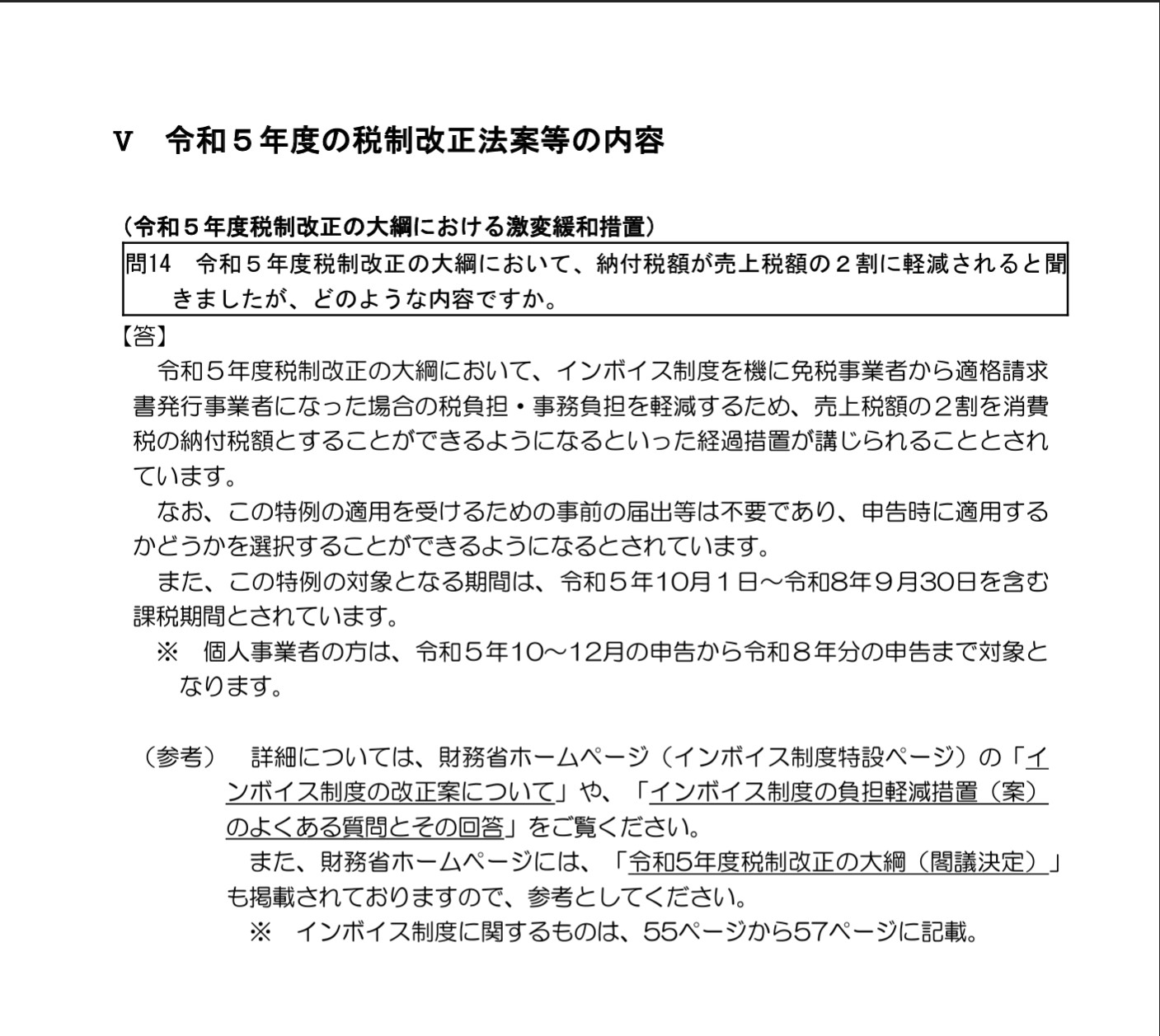

①2割負担の軽減

②登録申請期限の延長

以下、解説を行っていきます。

2割負担で消費税の負担を減らす方法

令和5年税制改正大綱の直前にて

盛り込まれた2割負担の軽減が

あります。

内容は売上の消費税の2割を

納付すればよいことになる

経過措置です。

適用対象者は

①免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となるもの

②免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となるもの

国税庁 インボイス制度の負担軽減措置(案)のよくある質問とその回答より抜粋

要するに、消費税の免税事業者が

インボイス制度に対応するため

消費税の課税事業者になった

者が対象になります。

例外的に次の免税事業者は

2割負担の対象外になります

ので注意です。

免税事業者が2022年(令和4年)12月に課税事業者選択届出書と登録申請書を提出して、2023年(令和5年)1月から課税事業者になり、同年10月から登録を受けることとなった者

この方は、2023年1月より

課税事業者になっているため

2割負担の対象外です。

実務の盲点になるところ

のため税理士も注意が必要な

ところかなと思います。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

2割負担が適用される期間は

2023年10月1日~2026年8月30日までの日の属する各課税期間

になります。

個人事業主だと原則的には

2023年から2026年の4回適用を

受けることが可能になります。

適用を受けるための手続きは

事前の手続きは不要となり

消費税の確定申告書に2割負担を

受けますと書くことで適用可能です。

実務上の留意点として

①2割負担を受けている期間で、基準期間の売上が1千万を超えるなど通常の判定で消費税の課税事業者になった場合には、2割負担を受けることができません。

②毎年2割負担の判定が必要

例えば、個人事業主の2023年の

課税売上高が1,000万円を超えた場合

2025年は消費税の課税事業者に

なるため2割負担は適用できません。

2割負担は継続適用ではなく

毎年、ご自身で判断を行い

適用の可否を判断します。

登録申請期限の延長とは?

従前の措置では2023年3月末まで

に登録申請を行うことで

同年10月からインボイス発行事業者

になることができました。

こちらの措置が2023年9月30日

まで延長されました。

一応、2023年4月以降の登録申請では

登録申請を行うことができなかった

事情を書くことになっていますが

適用上では事情を書かなくても

問題ないこととされています。

つまり、2023年9月30日までに

登録申請を行えば

自動的に同年10月より

インボイス発行事業者になる

ことができるようになりました。

ただ、申請期限の延長には別の

問題があります。

インボイス発行事業者は

10月以降の取引について

適格請求書等という

インボイス登録番号などを書いた

請求書などを発行する義務が

生じることになります。

番号の付番は国税庁が登録申請後

に行うため、10月1日にすぐ付番

されることにはなりません。

結果、番号が付番されるまでは

番号無しで請求書を発行せざるを

得ないものと考えます。

ここからは私見になりますが

原則は番号の記載が必要なため

番号が付番された後で

適格請求書等に該当するように

番号を付けたした請求書などを

取引先へ発行することになる

ものと考えます。

言い換えると、10月1日に番号が

わからない場合には2回請求書など

を発行しなければならなくなる

ということです。

現在、番号の付番の通知書は

次の時間がかかることが

国税庁より公表されています。

①e-Tax提出の場合:約3週間

②書面提出の場合:約2か月

2023年9月30日に登録申請を

書面で行った場合には

最短で2か月かかります。

2023年11月30日までに

通知書が届いたとしても

番号を書いた適格請求書等を

発行できるタイミングは

2023年12月からとなってしまう

可能性が高いです。

現実的には、2023年9月に登録

申請が集中した場合には

もう少し時間がかかる

恐れがあるかもしれません。

以上のことから申請を行うなら

早めに行う必要があります。

編集後記

2割負担のQ&Aを確認していて

思ったことは税理士でも間違える

可能性が出てきたなということです。

私は2割負担が出てきた当初

あれ?適用期間に売上が1,000万円

超えた場合にはどうなるのかな?

と思っていました。

どうやら2割負担の適用がなくなる

ということで実務上のトラブルに

なる可能性があります。

2割負担が適用できないのに

2割負担を適用して申告をした

場合には自主的に修正申告を

行う必要が出てきます。

この場合には追加の消費税と

延滞税と過少申告加算税が

課されるものと考えます。

消費税の申告はより慎重に

行う必要があると思います。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務