【インボイス制度】消費税の納付額が2割になる特例制度を超解説!

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

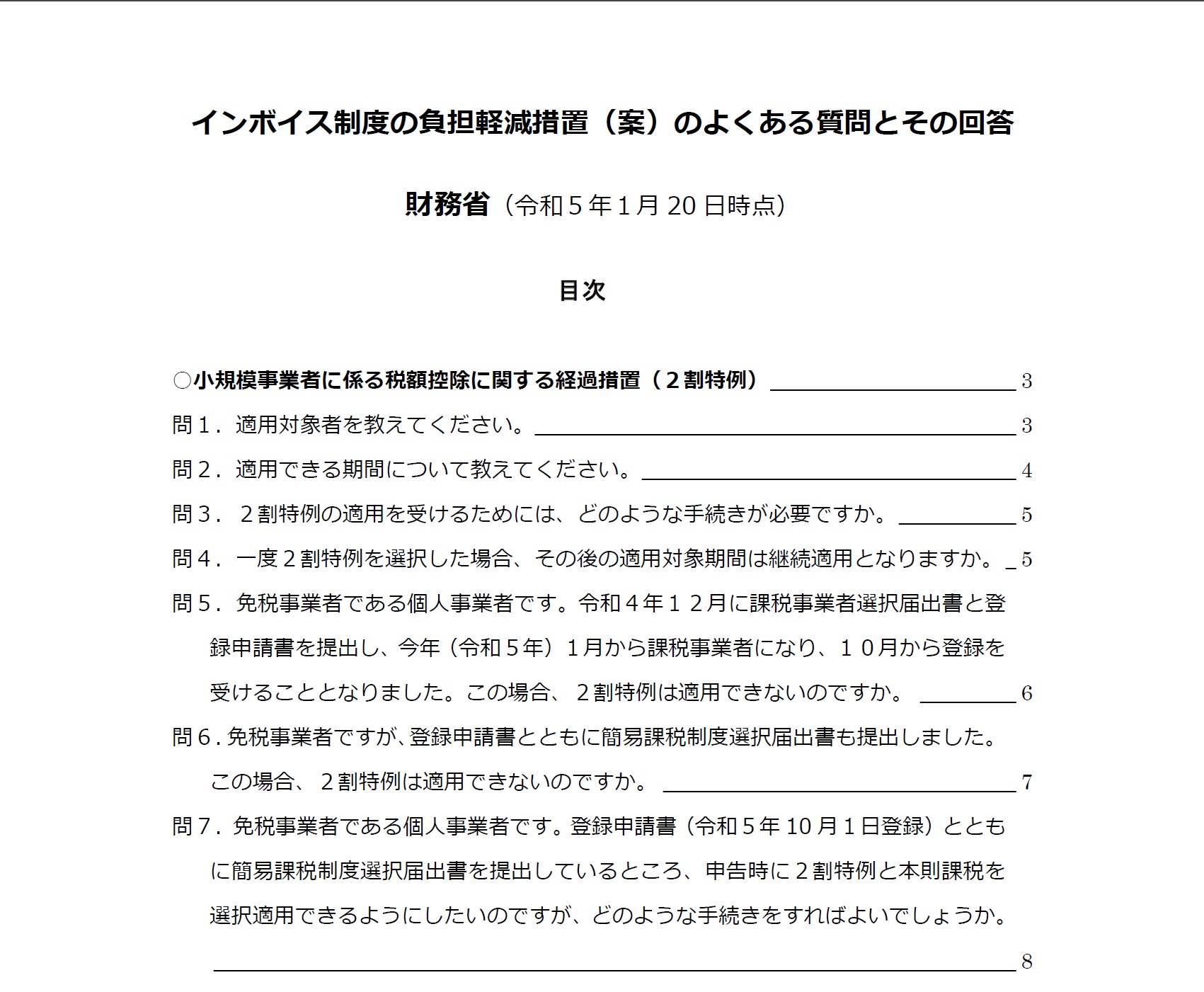

インボイス制度の負担軽減措置

2割特例について解説した記事です。

それでは、スタートです!!

2割特例の概要

2割特例とは?

一定の適用対象者の消費税の納付税額が売上の消費税の20%になる経過措置

になります。

消費税の原則的計算は

売上の消費税-経費の消費税

になります。

一定の手続きで簡易課税を選択した

場合には

売上の消費税-(売上の消費税×みなし仕入率)

になります。

しかし2割特例を使うことで

売上の消費税×20%

の納付額で済みます。

適用対象者とは

①免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となる者

②免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となる者

国税庁 インボイス制度の負担軽減措置(案)のよくある質問とその回答より抜粋

になります。

2割特例の対象者は免税事業者で

インボイス発行事業者になる方

という理解になります。

適用対象者は個人、法人の

どちらでも対象になります。

②については以下の実務上の

注意点にて対象外になる方が

いらっしゃいますので解説して

います。

適用できる期間

2023年(令和5年)10月1日~2026年(令和8年)9月30日までの日の属する各課税期間

個人では

①2023年は10月~12月

②2024年~2026年は1月~12月までの各年毎

法人(3月決算を例示)

①2023年は2023年10月~2024年3月まで

②2024年~2026年の事業年度は、各事業年度

にて適用可能です。

すなわち合計で最大4回の

適用を受けることができます。

2割特例を受ける手続き

事前の届出は必要なく、消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用可能

つまり、消費税の確定申告書で

20%で計算して2割特例を適用する

と書けばよいことになります。

実務上では今後、国税庁が

消費税の確定申告書を公表

すると思いますので

確定申告書に2割特例を受ける旨

を書く欄ができると思います。

2割特例の実務上の注意点とは?

適用対象者と2割特例の判断

について実務上の注意点が

出てくると考えています。

適用対象者としては

適用対象外になる方が

存在します。

免税事業者である個人事業者です。令和4年12月に課税事業者選択届出書と登録申請書を提出し、今年(令和5年)1月から課税事業者になり、10月から登録を受けることとなりました。この場合、2割特例は適用できないのですか。

国税庁 インボイス制度の負担軽減措置(案)のよくある質問とその回答 問5

結論は2割特例が適用できない

ことになります。

考え方は

2023年(令和5年)1月より課税事業者になっている

からになります。

要するに2割特例が適用できるのは

2023年10月1日から課税事業者になり

インボイス発行事業者になる

事業者に限定されています。

こうした場合には次の

手続きを取ることで2割特例を

受けることができます。

2023年4月1日~12月31日までに課税事業者選択不適用届出書を提出する

ことで2023年1月~9月までは

免税事業者になり

2023年10月1日から課税事業者で

インボイス発行事業者になることで

2割特例を適用するかどうかの判断が

できるようにされています。

その他、適用対象者から除外される

事業者としては

①インボイス発行事業者の登録を受けていない者

②基準期間(個人:前々年、法人:前事業年度)における課税売上高が1千万円を超える場合

③資本金1千万円以上の新設法人である場合

④調整対象固定資産や高額特定資産を取得して仕入税額控除を行った場合など

要するに、免税事業者にならない

要件に該当した場合です。

2割特例の経過措置がある期間に

上記の①~④に該当した場合には

2割特例の適用ができないという

理解があるとよいです。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

2割特例は継続適用となるか

どうかになります。

申告する年又は事業年度ごとに

判定が必要になります。

上記で、2割特例の対象外に

なる事業者を挙げましたが

毎年、2割特例の対象外になる

か否かを判断する必要がある

という考え方です。

例えば、個人が2024年の消費税の

確定申告をするときに

2022年の課税売上高が1千万円を

超えていると免税事業者ではない

ため、2割特例の適用ができない

といった判断をすることになります。

結局、毎年2割特例を適用できるか

ということを判断すると考えておく

というのがよいと思います。

2割特例は本則課税と簡易課税で選択できるのか?

2割特例は他の計算と選択

適用できるのかを解説します。

結論から申し上げると

選択適用できます。

選択ができる計算は次の

関係になった時です。

①本則課税又は2割特例のどちらかで選択

②簡易課税又は2割特例のどちらかで選択

本則課税、簡易課税、2割特例

の3つで選択できない理由は

簡易課税で計算する場合には

事前の届出が必要になり

簡易課税を選択していると

本則課税は適用できないからです。

ここで実務上の注意点が1つあります。

次のような事例の場合を考えます。

免税事業者である個人事業者です。登録申請書(令和5年10月1日登録)とともに簡易課税制度選択届出書を提出しているところ、申告時に2割特例と本則課税を選択適用できるようにしたいのですが、どのような手続きをすればよいでしょうか。

国税庁 インボイス制度の負担軽減措置(案)のよくある質問とその回答 問7

こちらの事例は

インボイス発行事業者の申請と

同時に簡易課税の届出書も

一緒に提出してしまったケースです。

国税庁の回答は

2023年12月31日まで簡易課税の

届出書の取り下げを行えば

本則課税又は2割特例の選択適用

に戻ることができるという考え

になります。

編集後記

2割特例は令和5年税制改正大綱

で突如としてできた特例措置に

なります。

これを現行の消費税法に

当てはめて実務運用しようとすると

上記のように特例にさらに特例を

上乗せするといったいびつな

運用になることになります。

消費税の大前提がわかっていない

一般の方からすれば複雑怪奇な

取扱になっていると言わざるを

得ない運用になるようです。

誰が得をするのかが

よくわからなくなってきます。

今回紹介したのは

2023年1月20日時点での

公表資料を基に作成しました。

10月が近づくにつれさらに

問題と回答が増えていくと

考えます。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務