納期の特例を徹底解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

納期の特例を徹底解説します。

それでは、スタートです!!

納期の特例とは?

納期の特例とは

源泉所得税という税金を

半年に一度納付する制度です。

源泉所得税は給与、士業報酬などを

事業主が支払うときに天引きする

税金です。

ざっくり申し上げると所得税です。

天引きした源泉所得税は税金なので

納期限までに納付します。

原則は天引きした月の翌月10日

までと決まっています。

こちらを一定の事業規模の事業主は

半年に一度の納付にできる制度が

納期の特例です。

納期の特例の適用を受けるためには

次の手続きをします。

①源泉所得税の納期の特例の承認に関する申請書を所轄税務署に提出

②適用の対象事業主は従業員が常時10人未満の事業所

③納期の特例の効果は申請書を提出した月の翌月から

納期の特例の適用を受ける場合

注意点は納期の特例が開始される

月が申請書の提出月の翌月からになる

ということです。

具体的には2022年6月30日に

申請書を提出した場合には

2022年7月1日から納期の

特例になります。

2022年6月の源泉所得税は

原則の通り7月10日までに

納付する必要があります。

納期の特例の納付期限は

次のように2回で納付する

ことになります。

①7月10日

②翌年1月20日

納期の特例の対象とは?

納期の特例の対象となる

ものは次の通りです。

①俸給・給料等

②賞与

③日雇労働者の賃金

④退職手当等

⑤税理士等の報酬

大きく分けると給料と賞与と

税理士などの士業への報酬で

天引きした源泉所得税です。

対象となる期間

2022年7月10日納付分は2022年1月~6月まで

(2022年7月10日納期分)

となります。

ご質問をいただくことが多い

事柄は賞与の源泉所得税の

計算方法です。

次のように計算します。

①賞与を支給する月の前月分の給与の金額ー前月の社会保険料

②扶養親族の数と①の金額を源泉徴収税額表に合わせる

③左横の税率を確定する

④(賞与の金額ー賞与の社会保険)×③

原則は上記の通りになります。

前月の給与がないとかなど

一定の場合には別の計算をします。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

士業報酬のうち源泉所得税が

かからない報酬が存在します。

行政書士報酬です。

報酬に含まれないことに

なっているので源泉所得税は

ないことになります。

概ね行政書士以外の士業の

報酬は源泉所得税の天引きが

必要と理解すれば問題ないです。

納期の特例の対象では?と

勘違いしやすい報酬は外注報酬です。

例えば、経営コンサルタントから

源泉所得税を天引きした場合には

納期の特例の対象にはならないのです。

納期の特例の対象になる報酬は

上記で挙げたように給与と賞与と

士業報酬に限られることになります。

言い換えると給与・賞与と

士業報酬以外は納期の特例の

対象にはならないのです。

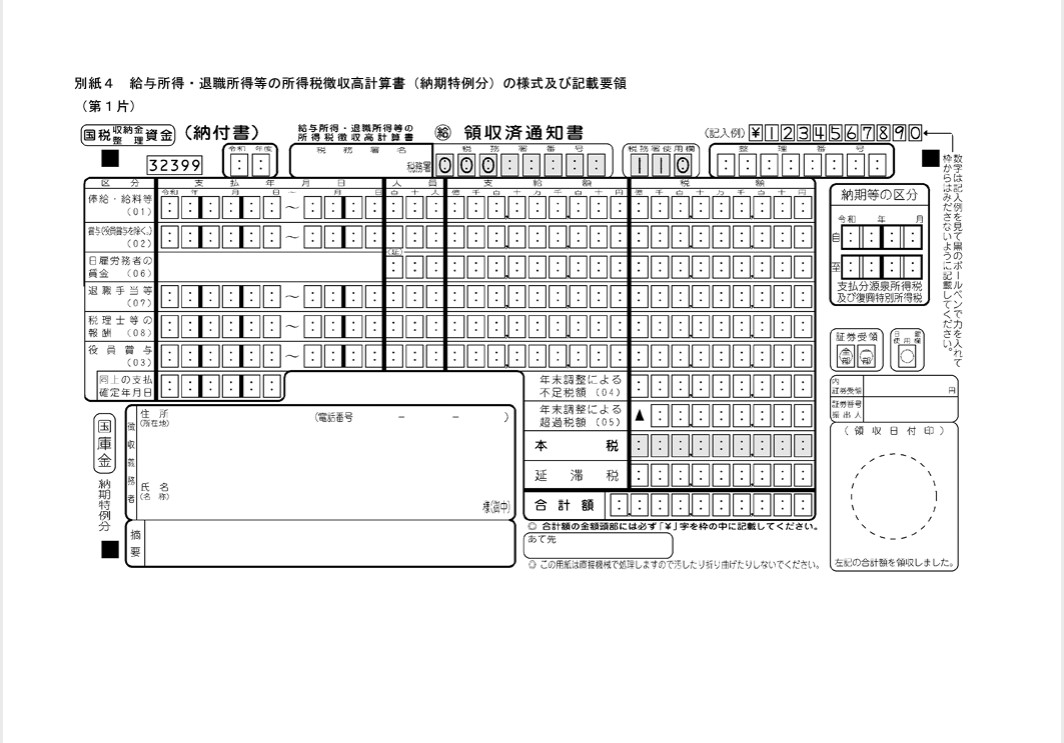

納付書作成のときの注意点

納期の特例の納付書作成の注意点は

次のようになります。

①年末調整のときの控除不足額の書き漏れ

②退職手当の書き漏れ

③賞与を役員と従業員に分けないで記載してしまう

④賞与の源泉所得税の納付漏れ

年末調整の控除不足額は

前年の年末調整後に1月20日の

納付の時に控除しきれなかった

金額です。

こちらを7月10日納付分まで

持ち越ししている可能性があります。

控除不足額の確認をしておくと

書き漏れがないのでスムーズです。

退職手当は退職金を支給したときの

源泉所得税です。

こちらも納期の特例の金額に

反映させる必要があります。

中小企業だとたまにあることなので

忘れてしまう可能性があります。

賞与は従業員分と役員分に分けて

記載する形式になっています。

分けないと問題があるのかというと

実務上ではないのですが

法人税の確定申告書に役員賞与を

記入する欄があるので突き合せが

税務署でできないことになります。

できれば分けて明確にしておく

ほうが無難です。

賞与を支給するしないは

事業主の意向になります。

定期的に支給しない中小零細

企業であれば支給していても

書き忘れる可能性があるので

確認は必要だと思います。

編集後記

納期の特例は納付する前までが

勝負になります。

というのは納期の特例の納付を

間違えると修正が面倒になります。

例えば、控除不足額の記載漏れを

した場合には還付請求が法律上

できるわけですが

資料を新たに提出しないと

いけなくなり場合によっては

資料調査的なフェーズになる

可能性があります。

間違えないできちんと記載して

納付をするのが必要です。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務