適格請求書発行事業者の登録申請書を提出してみた

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

適格請求書発行事業者の登録申請書

について解説します。

それでは、スタートです!!

適格請求書発行事業者の登録申請書とは?

前提として個人事業主で免税事業者向けに

解説を行います。

適格請求書発行事業者の

登録申請書とは

適格事業者番号を発行するために

行う手続きになります。

令和5年10月から消費税では

インボイス方式になります。

インボイス方式のことを

日本では適格請求書と呼びます。

基本的には一定の要件に沿った

請求書を自社から発行します。

自社の請求書に適格事業者番号を

書くことになるわけですが

適格事業者番号の発行は国から

行われますので手続きが必要です。

言い換えると

適格請求書発行事業者の登録申請で

国から適格事業者番号が発行されて

請求書に記載することになります。

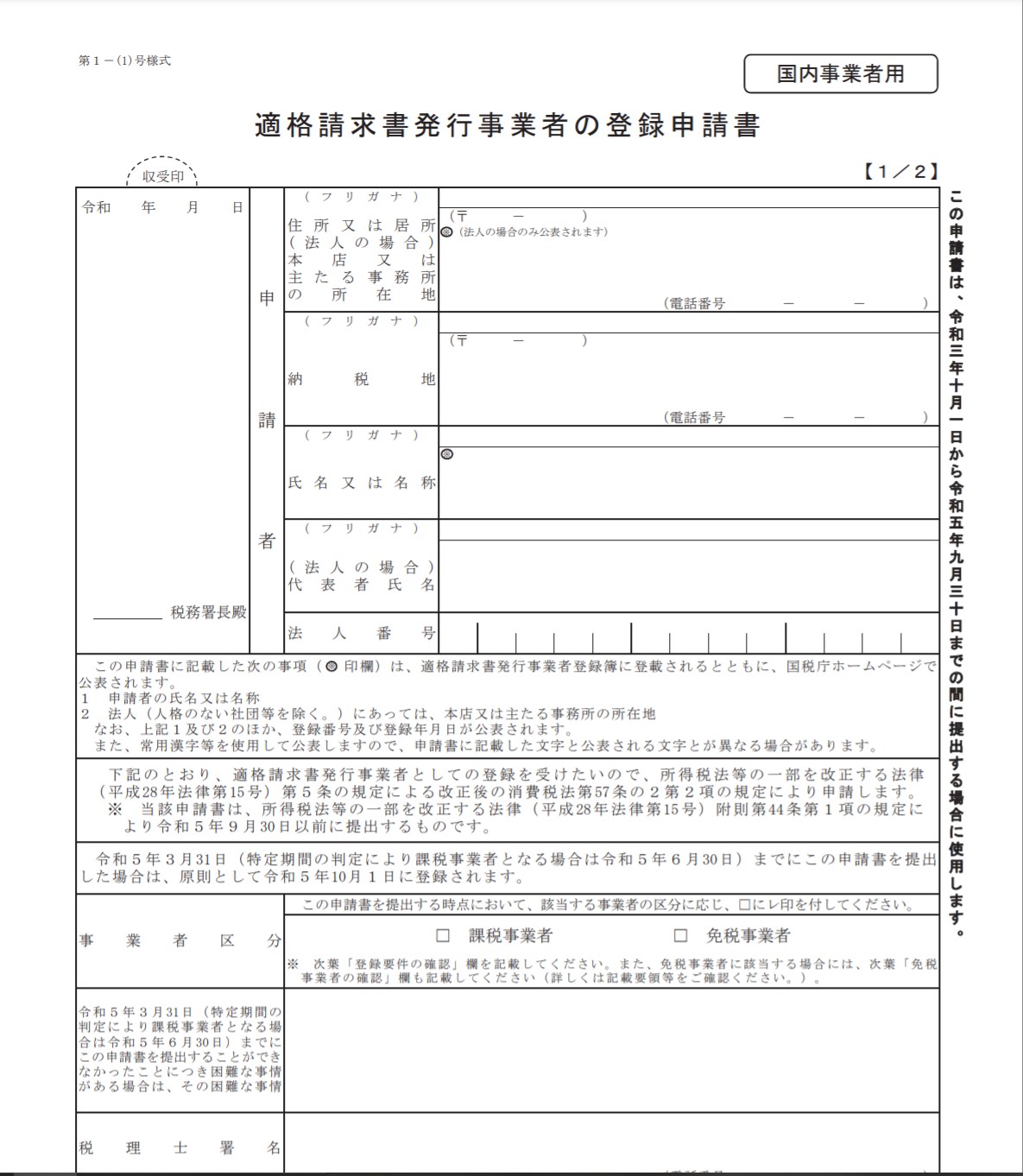

適格請求書発行事業者の登録申請書は

国内事業者用と国外事業者用に

分かれています。

適格請求書発行事業者の登録申請書を

提出する場合には

自社が国内事業者の場合には

国内事業者用で提出しますので

間違えないようにしたいものです。

登録申請書の記載方法

登録申請書の記載方法について

解説していきます。

申請書の様式は住所や氏名又は

名称を書くことになります。

事業者区分では

課税事業者と免税事業者を

選択することになります。

事業者区分は現時点での区分を

選択することになります。

通知書等をe-Taxで受け取る場合には

1ページ目の下部のチェックボックスに

チェックをしておくことになります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

わかりにくい記載方法は

2ページ目の免税事業者の確認です。

該当する事業者の区分に応じて

2つのチェックボックスがあります。

①令和5年10月1日の属する課税期間中に登録を受けて(中略)登録を受けようとする事業者

②消費税課税事業者(選択)届出書を提出し(中略)課税期間の初日から登録を受けようとする事業者

①のほうは登録を受けた日から

課税事業者になる事業者がチェック

ボックスをつけることになります。

免税事業者については

現実では令和5年10月1日を登録日として

選択することになると思いますので

令和5年10月1日から適格請求書の

発行事業者になることになります。

ですから課税期間の初日の欄には

令和5年10月1日と記載します。

②のほうは令和5年10月1日前に

課税事業者なるときにチェックします。

例えば、個人事業主で令和4年1月1日から

消費税の課税事業者になる場合は

令和4年1月から登録事業者になります。

上記の場合には課税期間の初日の欄には

令和4年1月1日と記載します。

登録申請書の提出方法と通知書等の発行方法

登録申請書の提出方法は

書面とe-Taxがあります。

書面で提出する場合で個人事業主の場合

次の資料が必要になります。

マイナンバーカードを持っている場合

マイナンバーカードの表と裏の写しを書面に添付して提出します。

マイナンバーカードを持っていない場合

①通知カードまたはマイナンバーが記載されている住民票

②運転免許証などの公的な身元確認書類の写し

通知カードは現在廃止されていますが

氏名、住所が住民票と一致している場合

番号確認書類として利用できます。

e-Taxで登録申請書を提出する場合には

上記の添付書類は必要ありません。

ただし、マイナンバーの記載は必要に

なりますので注意です。

番号の通知は書面とe-Taxの2つがあります。

書面は作成時間がかかるのでe-Taxよりも

時間がかかることがあるそうです。

e-Taxで提出する場合にはe-Taxでの

番号の交付を選択する方法がおすすめです。

編集後記

取りあえず私が人身御供になって

登録申請書を提出してみました。

そのあとに登録申請書の微妙な

ところを法的に確認して記事を書きました。

私自身の登録申請書は今までの経験と

記載要領だけで提出したので

間違いがあることがわかりましたね(笑)

これから訂正して再提出しようと

思っています。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務