【新NISA】令和6年1月1日から始まる新制度とは?

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

新NISAの制度について

解説した記事です。

それでは、スタートです!!

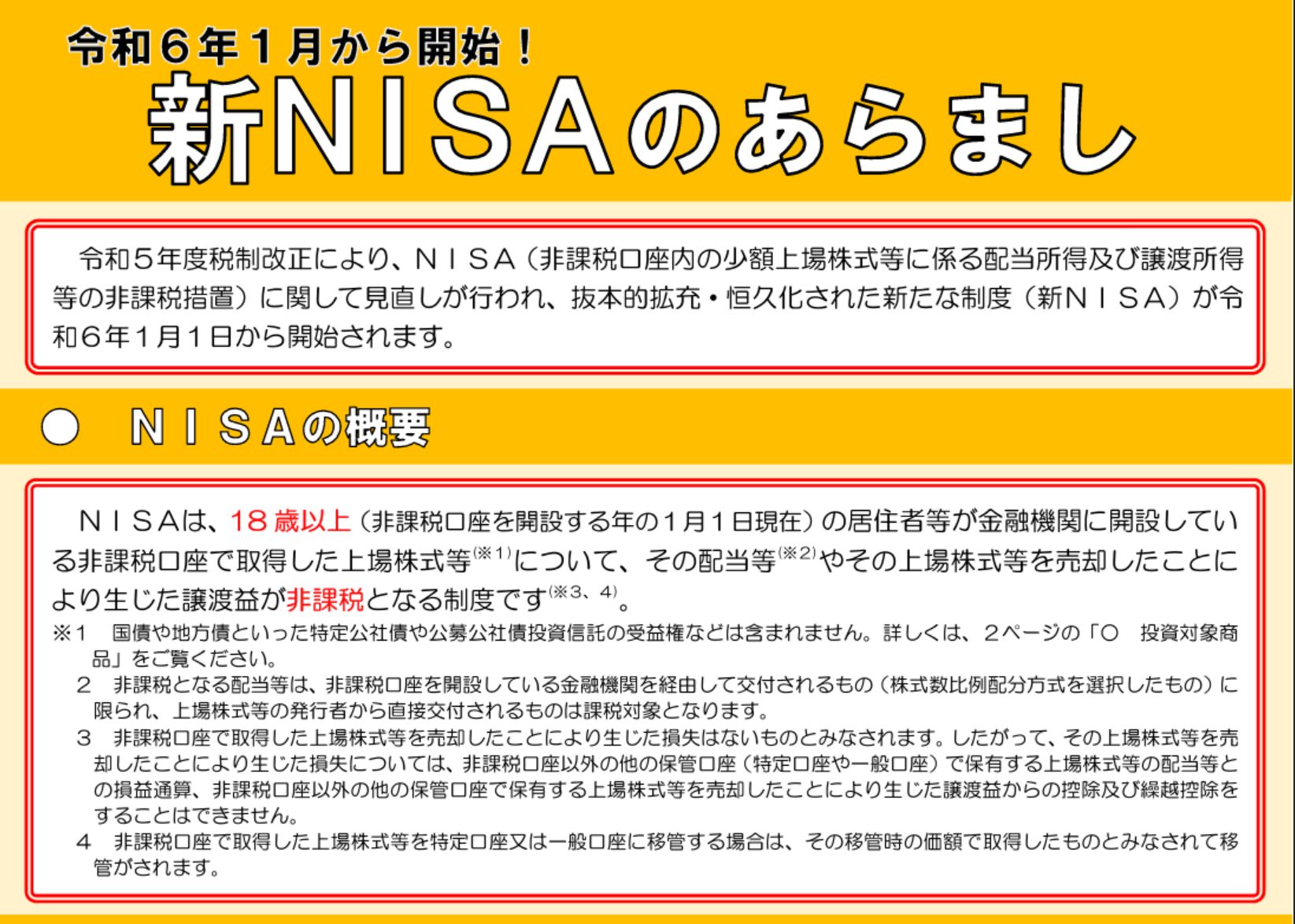

新NISAとは?

NISAは、18歳以上(非課税口座を開設する年の1月1日現在)の居住者等が金融機関に開設している非課税口座で取得した上場株式等について、その配当等やその上場株式等を売却したことにより生じた譲渡益が非課税となる制度です。

新NISAの制度は次のように

なっています。

| つみたて投資枠 | 成長投資枠 | |

| 口座設定可能期間 | 制限なし | 制限なし |

| 年間投資上限額 | 120万円 | 240万円 |

| 非課税保有期間 | 制限なし | 制限なし |

| 非課税保有限度額 | 1,800万円 | 1,200万円 つみたて投資枠と併用で1,800万円 |

| 投資対象商品 | 一定の公募等株式投資信託 | 上場株式・公募等株式投資信託 |

| 投資方法 | 契約に基づき、定期かつ継続的な方法で投資 | 制限なし |

「国税庁 新NISAのあらまし」より

旧NISAでは口座を開設する

期間がありましたがなくなり

これが非課税期間の恒久化

ということになりました。

旧NISAとは令和5年までで

終了するNISAになります。

年間投資上限額は旧NISA

だと年40万円又は120万円ですが

それぞれ3倍、2倍になりました。

非課税保有期間の制限もなくなり

こちらでも非課税の恒久化に

なったわけです。

新NISAでの注意点は

成長投資枠だけだと

非課税保有額は1,200万円まで

になってしまうところです。

つみたて投資枠との併用で

1,800万円までになります。

さらに非課税保有限度額は

枠の再利用が可能な制度です。

これにより新NISA口座で売買

したことで非課税枠を何度でも

利用可能になりました。

投資対象商品もつみたて投資枠

と成長投資枠で異なります。

| 金融商品 | つみたて投資枠 | 成長投資枠 |

| 上場株式 | 投資できない | 投資可能 |

| ETF | 投資可能 | 投資可能 |

| 公募株式投資信託の受益権 | 投資可能 | 投資可能 |

| REIT | 投資できない | 投資可能 |

| 国債などの特定公社債 | 投資できない | 投資できない |

| 公募公社債投資信託の受益権 | 投資できない | 投資できない |

国税庁 新NISAのあらましより

一部筆者加筆

つみたて投資枠は長期投資

に向いていて

成長投資枠は短期投資を

行うこともできると

考えることができます。

新NISAの始め方

新NISAではすでにNISAを利用中

と令和6年1月以降に初めてNISAを

利用する方では違いがあります。

すでに旧NISAでつみたてNISAを

行っている方は何もしなければ

令和6年1月1日に今使っている

NISA口座にて

つみたて投資枠と成長投資枠

が自動で設定される仕組み

になっています。

新NISAを別の証券会社などで

行いたい場合には

別の証券会社で新たに新NISA

の手続きを行う必要があります。

この手続きは

金融商品取引業者等変更届出書

を提出するといった

手続きになります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

ジュニアNISAを開設している

方が令和6年1月以降において

18歳以上である場合には

ジュニアNISAを開設している

ところに新NISAの口座が自動で

開設されます。

実務上でおろそかになる点に

なると思います。

話は変わりまして

令和6年1月以降に新たに

NISAを始める方は

口座を開設する証券会社に

非課税口座開設届を提出し

口座を開設します。

これで、つみたて投資枠と

成長投資枠が設定されます。

口座開設の手続き上では

本人確認書類の提示を行い

①氏名

②生年月日

③住所

④マイナンバー

を告知することになります。

本人確認書類とは

住民票の写しやマイナンバーカードなど

です。

マイナンバーカードを持って

いない場合には

マイナンバー入りの住民票で

代用することになると思います。

令和5年12月までのNISAの取り扱いはどうなる?

令和5年までで制度が終了する

旧NISA制度はどうなってしまう

のかを解説します。

制度は引き続き生きていて

非課税期間にて運用することが

できることになっています。

再投資はできませんが

令和5年まで投資した部分は

非課税期間において保有可能

になります。

制度が生き続けるため

非課税も継続します。

非課税保有期間は

①つみたてNISAが20年

②一般NISAは5年

になります。

制度としては新NISAの枠外

で非課税期間が継続して

非課税も継続するわけです。

非課税期間が終了した後に

ロールオーバーという

非課税口座の移管はできない

ことになっています。

編集後記

新NISAでは注意点も存在します。

すなわち投資であるという点です。

非課税を効率的に使うためには

売却益などが発生しないと

意味がありません。

しかし、投資で益が絶対に出る

とは言えません。

また、非課税期間が恒久化

された制度になるため

投資は長期的なものとして

行う仕組みになっていると

考えられます。

特に成長投資枠では短期的な

デイトレードで使うことも

可能だと思いますが

年間投資上限額が240万円

であるため大きな利益は

見込めないと考えられます。

成長投資枠の方がいろいろな

商品で運用することができますが

手数料などを考えておかないと

あまり非課税を活かせない

可能性はありますね。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務