【インボイス制度】立替払いはどのように処理を行うことになるのか?

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

立替払いがあったときの

インボイスの処理について

解説した記事になります。

それでは、スタートです!!

立替払いがあったときのインボイスの処理

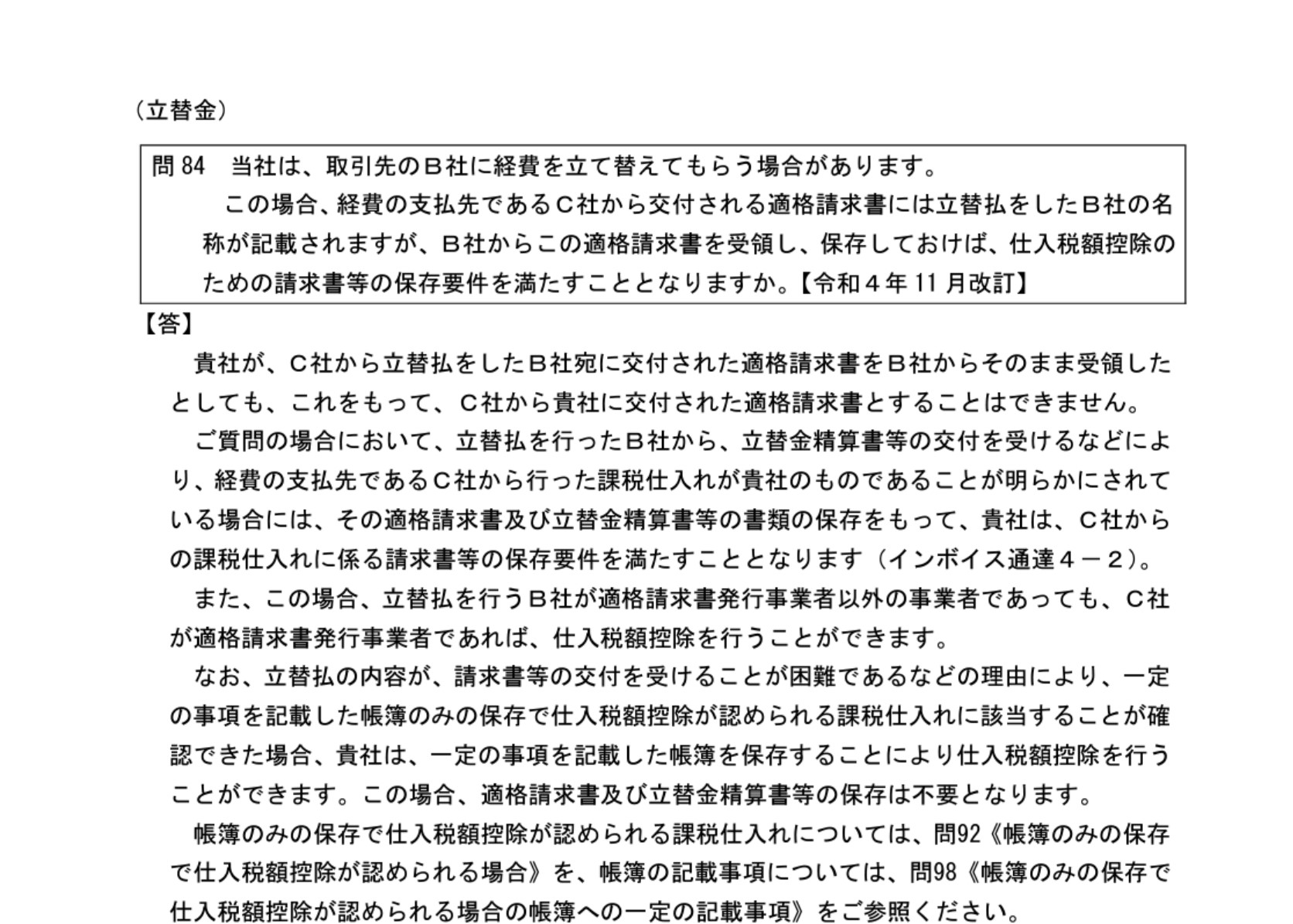

当社は、取引先のB社に経費を立て替えてもらう場合があります。 この場合、経費の支払先であるC社から交付される適格請求書には立替払をしたB社の名称が記載されますが、B社からこの適格請求書を受領し、保存しておけば、仕入税額控除のための請求書等の保存要件を満たすこととなりますか。

インボイス制度に関するQ&A 問84より

結論は次の画像になります。

関係を解説すると

A社:立替払いしてもらう

B社:立替をする

C社:B社が立替をしたもの

疑問点

A社がB社に立替えてもらった経費について仕入税額控除をする場合にはどうしたらよいのか?

結論

①A社はB社より立替金精算書等の交付によりC社が行った経費がA社のものであることを明らかにすること

②A社はB社が交付した立替金精算書等とC社から交付された適格請求書等を保存すること

以上によりA社は立替金を

経費として処理するとともに

仕入税額控除の適用を受けることが

可能になります。

立替が複数の事業者のまたがって行われた場合

B社がA社を含む複数分の経費を一括して立替払いしている場合の処理はどうなるのか?

上記の例では3社間の取引で

立替払いは1社のみでしたが

今度は、A社のように立替払い

される事業者が2社以上いる

ケースを考えてみます。

原則の処理

B社はC社から受領した適格請求書等をコピーし、経費の支払先であるC社から行った課税仕入がA社と各社のものであることを明らかにするために、B社が作成した精算書を添えるなどし、A社を含む立替を受けた者に交付する必要があります。

インボイス制度に関するQ&A 問84より

B社はA社、D社、E社など

立替えた先にそれぞれ

適格請求書等のコピーと

精算書を渡す必要があります。

しかし、適格請求書等が大量に

あり、コピーの交付が困難な

ときには次の方法も可能です。

B社がC社から交付を受けた適格請求書を保存し、立替金精算書を交付することにより、A社はB社が作成した(立替えを受けた者の負担額が記載されている)立替金精算書の保存をもって、仕入税額控除を行うことができます。

この場合、立替払いを受けたA社等は、立替金精算書の保存をもって適格請求書の保存があるものとして取り扱われるため、立替払を行った取引先のB社は、その立替金が仕入税額控除可能なものか(すなわち、適格請求書発行事業者からの仕入れか、適格請求書発行事業者以外の者からの仕入れか)を明らかにし、また、適用税率ごとに区分するなど、A社が仕入税額控除を受けるに当たっての必要な事項を立替金精算書に記載しなければなりません。

インボイス制度に関するQ&A 問84より

主語と述語がわかりにくい部分の赤文字と青文字は筆者加筆

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

つまり、適格請求書等になるのかを

B社が判断して精算書の交付を

各事業者へ交付するわけです。

B社では経費の金額を各社に

分ける必要があります。

分け方としては

立替金精算書に記載する「消費税額等」については、課税仕入れの相手方であるC社から交付を受けた適格請求書に記載された消費税額等を基礎として、立替払いを受ける者の負担割合を乗じて按分した金額によるなど合理的な方法で計算した「消費税額等」を記載する必要があります。また、立替金精算書に記載する複数の事業者ごとの消費税額等の合計額が適格請求書に記載された「消費税額等」と一致しないことも生じますが、この消費税額等が合理的な方法により計算されたものである限り、当該立替金精算書により仕入税額控除を行うこととして差し支えありません。

こちらは、負担割合をご合理的な

基準で按分とあることから

B社がA社などへ請求した金額や

B社がA社などから請求された金額

など外部の金額を基礎として按分を

行うことで合理的になると考えます。

A社などの立替払いを行う

事業者が仕入税額控除を

受けるための要件に該当するよう

次の処理が必要になります。

仕入税額控除の要件として保存が必要な帳簿には、課税仕入れの相手方の氏名又は名称の記載が必要であるほか、その仕入れ(経費)が適格請求書発行事業者から受けたものか否かを確認できるよう、立替払を行ったB社とA社の間で、課税仕入れの相手方の氏名又は名称及び登録番号を確認できるようにしておく必要があります。 ただし、これらの事項について、別途、書面等で通知する場合のほか、継続的な取引に係る契約書等で、別途明らかにされているなどの場合には、精算書において明らかにしていなくても差し支えありません。

売上先から控除される経費の処理

建設業などで行われる売上から

控除される立替経費があります。

取引としては次のような場合です。

甲社:建設業の1次下請け

乙社:甲社の下請

乙社が甲社の現場において大工工事を行ったが人手が足らなかったため、甲社が手配した人工を負担するケース

こうした場合には乙社は甲社へ

乙社の売上の請求をしますが

甲社は現場の人工代があるため

乙社の支払明細に人工代を控除

して支払ったケースです。

この場合には、上記の例のように

人工代の請求書を乙社へ交付して

支払明細(精算書)に記載をする

必要があります。

結果、乙社での処理は当初の

請求額が売上になり

控除された人工代は外注加工費

として経費計上を行います。

このケース以外にも道具代を

売上から控除されるケースや

材料代を控除されるケース

交通費を控除されるケース

などがあり得ます。

取引によっては甲社と乙社で

それぞれ相手の立替払いを行い

精算していることもあり得ます。

編集後記

インボイス制度の最も煩雑な

ところとしてはすべて

適格請求書が原則必要なことです。

しかも、原則コピーはダメという

非常に細かいやり方をしないと

取引先全部に不利益を被る

可能性があることです。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務