国税庁が公表したデータ保存への対応が間に合わない猶予措置を税理士・行政書士が解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

電子データの猶予措置についての

解説記事になります。

それでは、スタートです!!

データ保存の対応が間に合わない場合の対応

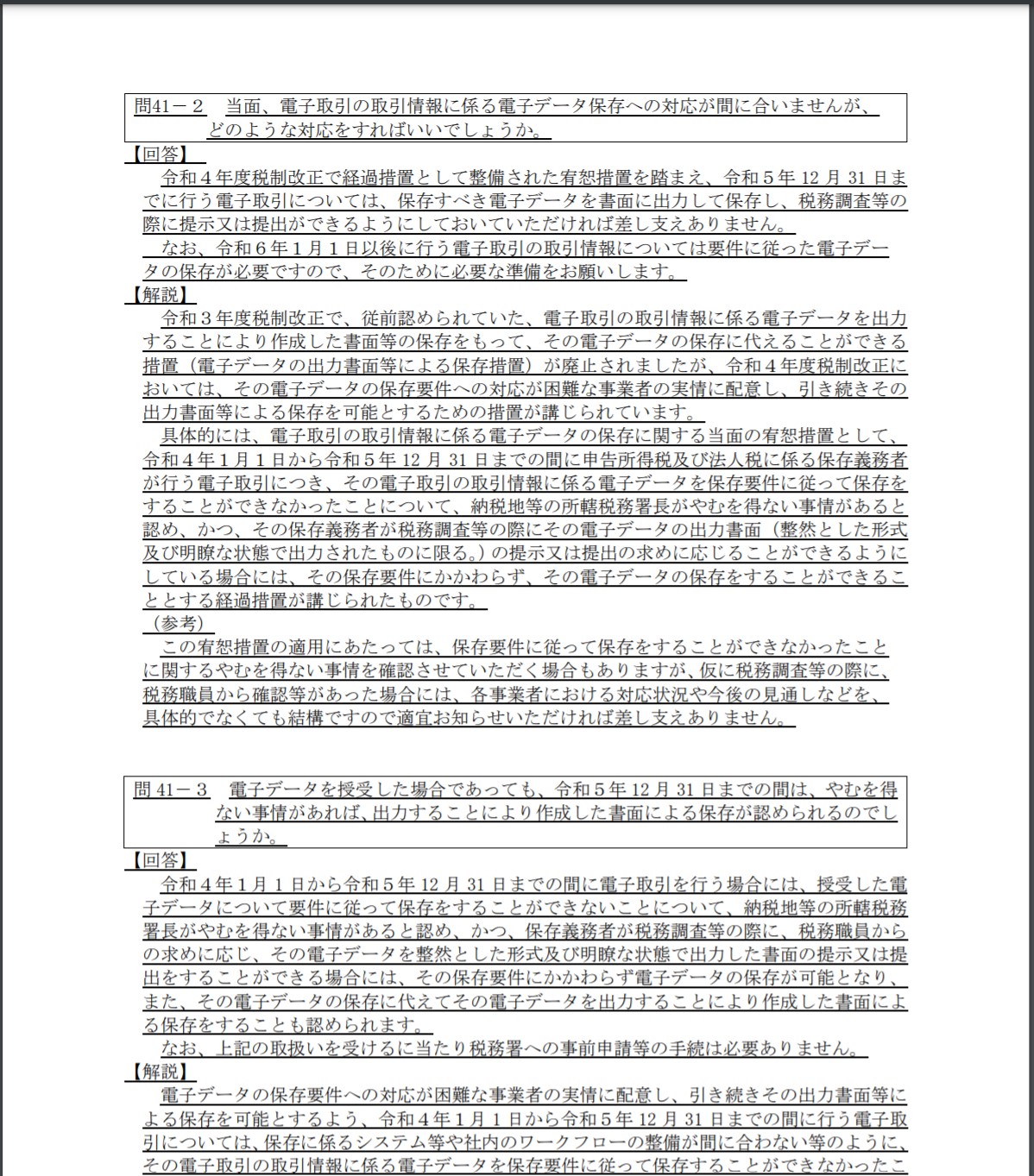

令和4年度税制改正で経過措置として整備された宥恕措置を踏まえ、令和5年 12 月 31 日までに行う電子取引については、保存すべき電子データを書面に出力して保存し、税務調査等の際に提示又は提出ができるようにしておいていただければ差し支えありません。

なお、令和6年1月1日以後に行う電子取引の取引情報については要件に従った電子データの保存が必要ですので、そのために必要な準備をお願いします。国税庁:電子帳簿保存法一問一答より

ということで令和4年度税制改正で

上記のように取り扱うことになりました。

上記の措置は宥恕措置といって

やむを得ない事情による措置です。

対象期間は2022年から2023年まで

2024年からは宥恕措置がなくなり

原則の通りデータでの保存になります。

宥恕措置を受けるための要件は

①税務署長がやむを得ない事情があると認めること

②事業者が税務調査等の際にその電子データの出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしていること

国税庁:電子帳簿保存法一問一答より 一部筆者加筆

やむを得ない事情について電子データで

保存できなかったことを事業主から

税務調査官がヒアリングされる

ことがあるようです。

ヒアリングについては具体的でなくても

対応状況や今後の見通しなどを適宜

説明することで足りることになります。

やむを得ない事情としては

保存のシステム等や社内の

ワークフローの整備が間に合わない

といったことになります。

事業者の対応としては2つに分かれます。

すでに保存システムやワークフローを

構築済みで合ってデータ保存ができる

状況になっているのであれば

今回の宥恕措置を受ける必要は

ありません。

そのままデータ保存を行った上で

継続していただければ大丈夫です。

逆に、保存システムが間に合わないとか

ワークフローの準備中であれば

そのことが「やむを得ない事情」になるので

税務調査の時に説明することになります。

なお宥恕措置を受けることについては

事前の申請等の手続きは必要ない

ということになっています。

書面の具体的な保存方法

次に書面出力についての具体的な

保存について解説します。

「整然とした形式及び明瞭は状態」とは

書面により作成される場合に準じた規則性を有する形式で出力され、かつ、出力される文字を容易に識別することができる状態を言います。

国税庁:電子帳簿保存法一問一答より

私見になりますが

例えば請求書綴りにより規則性を

有する形式で保存をしておくこと

といったことになります。

フォワーディングであれば

案件ごとの請求書などを

一括してファイリングしておく

といったことも規則性があります。

気を付けたいことは文字が識別

できるかどうかになりますね。

印刷状態によっては内容の判断が

つかなくなることもあると思います。

そういったことがないように

保存状態を維持しておく必要が

でてくることになります。

次に

データ出力書面の提示又は提出に

応じることとは

税務調査等の際に、税務職員の求めに応じ、その電子データを出力することにより作成した書面の提示又は提出をしていただく必要があります。

国税庁:電子帳簿保存法一問一答より

今までの税務調査と何ら変更は

ありません。

資料を見せて確認させることで

足りることになります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

むしろ問題は税務調査等の「等」の

意味合いということです。

近年は事業者の事務所に臨検して

帳簿等を確認する実地調査以外の調査が

頻繁に行われてきた状況を踏まえると

実地調査以外の調査においても

今回のことが要求されうることが

わかってきます。

特に税理士が関与していない

事業者には資料の規則性を持った

保存と明瞭な出力の要件を

満たしている必要があります。

青色申告の取り消しとの関係性です。

2022年から2023年までについては

宥恕措置を受けることで紙に出力して

保存することが認められました。

したがって、2023年までは紙で

書類を保存していても税務上の問題

として

青色申告の取り消しといった措置を

行われることはあり得ないことに

なるわけです。

しかし2024年以降については

データ保存が原則となりますので

青色申告の取り消し事由になりえる

ということが公表されています。

何が言いたいのかというと

2023年までに準備をしておいて

2024年からはデータ保存ができる

状態にしておく必要があるわけです。

データ保存を行っていないことなど

要件に該当しない保存をすることで

青色申告の取り消しになる場合は

①違反の程度等を総合勘案すること

②真に青色申告書を提出するにふさわしくないと認められるか等を検討すること

要するに税務署の裁量の余地が

多く見込まれるところになります。

例えば、事業年度全部について

電子データの保存をやっていない

ということであれば

これは問答無用で青色申告の

取り消しを行ってくるでしょうし

一部電子データの保存を忘れて

しまったミスがあったような

ヒューマンエラーについては

今後は気を付けてくださいね!

ということで済むこともあると思います。

総合勘案により処分は行われるので

一般論としてあり得ない保存をする

ということは避けたほうがよいわけです。

2024年までに事業者がやるべきこと

2024年までに事業者がやるべきこと

としては電子データの保存ができる

状態にして運用を開始していることが

必要最低限になります。

消費税では2023年(令和5年)10月から

インボイス制度が始まります。

インボイス制度の下ではさらに

当社からのインボイスの交付を

メールに添付して行う場合には

電子データに該当することになります。

当社から相手先に送付したインボイスは

相手方がデータで保存することになる

ところまでは理解が及びますが

電子データで送付した当社のインボイスは

当社でも電子データとして保存義務が

発生することになります。

この点について今回の宥恕措置の

適用範囲なのかどうかが明確ではない

ということになります。

もし対象ではないとするならば

実質的には2023年9月までの

宥恕措置になります。

こちらも今後の適用関係が

明らかになって来るものと考えます。

編集後記

今回の宥恕措置についての

一問一答は2021年12月28日に

公表されたようです。

年の瀬で爆弾を投下してきやがった

というのが感想ですね。

先週、税理士仲間と忘年会をして

今回の宥恕措置を話したのですが

恨み節を言っていましたね(笑)

というのも東京税理士会では

電子データの保存について力を入れて

会員税理士向けに研修を開催していました。

こうした努力をちゃぶ台返しのごとく

宥恕措置をぶっこんで来たからです。

私も2021年9月から関与先に周知し

準備をしてもらいました。

これなら最初から周知期間をおいて

法施行日をずらせば済む話だったと

感じています。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務