軽減税率の実務上の問題を体験した!弥生会計で設定処理する方法!!

今回は、軽減税率の処理の問題点を

私が体験しましたので、レビューと解説を

交えた記事となります。

あまり、軽減税率の処理はないかなあと

思っていた関与先だったのですが、

実際に処理を確認していると、

あれ?と思うことが出てきました。

今回は、弥生会計だけですが、

設定と処理についても踏み込んで

解説していきます!

それでは、スタートです!!

軽減税率の実務上の処理の問題点

では、軽減税率の実務上の処理の問題点を

浮き彫りにしていきましょう!

問題点が分からないと、どうやって解決しないと

いけないのかが分からないからです。

購入するときの問題

購入するときに、軽減税率対象物品と

消費税10%(以下、標準税率とします。)の物品を

一緒に購入すると、仕訳が面倒になります。

つまり、軽減税率と標準税率を分けた処理を

しなければならなくなりますね。

実務上だと、振替伝票が増えることになり、

経理担当者の負担が増えます。

セブンイレブンの例ですが、次のような

レシートになります。

考えて頂きたいのは、合計の下の部分です。

金額が税抜、税込のどちらなのか不明です。

また、キャッシュレスで還元も受けていて、

購入金額と支払う金額に差額が生じています。

実務上どのように処理すれば良いのか?

ということになりますね。

経理処理の問題

実務上の処理の問題を浮き彫りにします!

先ほどのレシートだと、軽減税率と標準税率を

一緒に購入しています。

そうすると、経理処理上では、

軽減税率と標準税率に分ける必要が出てきます。

従って、多くの会計ソフトで振替伝票が必要で、

処理が複雑になっていきます。

もし、クラウドの経費精算ソフトを導入して

データにしている場合には、

経費精算を行う現場の従業員の負担が増えますね。

なぜなら、経費を軽減税率と標準税率に分けて

経費精算ソフトへ入力することになるからです。

問題点のまとめ

ここまでをまとめて一言で申し上げると、

めんどくさい!

この一言に尽きると思います。

以下では、ここまでの問題を基に、

弥生会計での設定と処理について解説していきます!

弥生会計での設定と処理について

弥生会計での設定を解説

さて、話は変わって、弥生会計での設定を

解説していきます!

弥生会計の設定の前に、確認です。

2019年10月以降では、弥生会計20となっていて、

消費税の標準仕様は、標準税率です。

では、軽減税率の処理方法としては、

以下の3つが考えられます。

①仕訳の都度、消費税の区分を軽減税率に直す

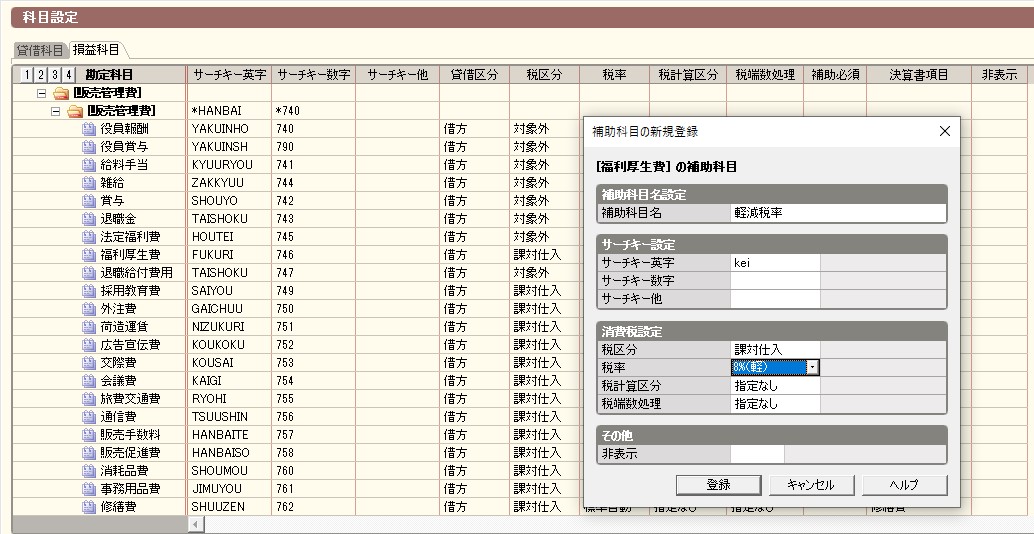

②軽減税率に設定した補助科目を設定する

③勘定科目の消費税設定を軽減税率とする

私が関与先で設定してきたやり方は、

②の方法です。

①と③については、仕訳の都度、消費税の区分を

クリックして変更しないといけないからです。

補助科目で軽減税率が設定できるのかというと

できます。

やり方の手順は以下の通りです。

①取引の科目設定クリック

②任意の科目を選択して補助科目作成

(今回は福利厚生費を選択)

③軽減税率の設定

補助科目名は”軽減税率”としました。

一番分かりやすいからです。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援

弥生会計での処理方法

それでは、弥生会計での処理方法を解説します!

こちらは、資料によりやり方が2つあります。

1.標準税率と軽減税率が一緒の場合

①標準税率と軽減税率の金額を分けます。

先ほどのセブンイレブンのレシートを

思い出してください。

支払額は標準税率と軽減税率が混ざっていますので、

支払額を分けていきます。

この時、キャッシュレス還元で合計額と

支払額が異なる場合があります。

この時には、原則的には次のように

処理することになると思われます。

セブンイレブンのレシートを例に処理

| 借方 | 金額(消費税区分) | 貸方 | 金額(消費税区分) |

| 福利厚生費 | 291円(軽減税率) | 現金 | 1,139円(対象外) |

| 消耗品費 | 820円(標準税率) | ||

| 通信費 | 50円(標準税率) | ||

| 雑収入 | 22円(対象外) | ||

| 合計 | 1,161円 | 合計 | 1,161円 |

と処理することになるわけですが、

私は少額不追及と重要性の観点から、

キャッシュレス還元の値引きは、

軽減税率の金額から控除して仕訳してます。

こういった対応は、関与税理士により異なりますので、

関与税理士と相談の上、行ってください。

2.軽減税率のみの場合

こちらは、振替伝票を使うのは、

科目が異なるときだけです。

消費税は、先ほど設定した軽減税率を使えば、

消費税の区分は自動的に軽減税率8%になってくれます。

税理士からのアドバイス

私が経理担当者へ向けて軽減税率の処理で

アドバイスをしようと考えると、

次のことを現場に分かってもらう様に

してはいかがでしょうかと伝えます。

1.標準税率と軽減税率は別々に購入する

2.経費精算ソフトを導入して経理担当者以外の

現場社員に標準税率と軽減税率を分けることを

手伝ってもらう

以上の2点ですね。

正直、税金だけの問題が一番最初にあり、

税金計算上、帳簿から金額を拾ってくる都合上、

処理の問題への波及しているのが現状です。

処理の後のチェックポイント

さて、ここからは、処理後のチェックポイントを

解説していきます。

こちらは、標準税率と軽減税率の処理を

原始資料と突合してチェックすることが

ポイントになります。

今後ではありますが、消費税の追徴は増えます!

なぜなら、標準税率と軽減税率が

一緒であるにも関わらず、

処理は標準税率1本でやっている事業者は

税務調査で指摘されて、修正を迫られるからです。

ですから、消費税の処理は重要となります!!

まずは、標準税率と軽減税率をきちんと分けて

やって行く処理をすることが大切です。

編集後記

今日は、午後から関与先へ訪問です。

消費税のチェックをきちんとしないと

いけないところなので、10月以降の処理状況を

確認してきたいなあと思います。

それと、軽減税率の件で分かったことがあります。

処理量は増えますが、仕訳数が増えるわけではないです。

というのは、振替伝票処理となるので、

仕訳数自体は変わらないからです。

しかし、処理量は増えますので、

軽減税率の対応が多いところは、

値上げを依頼しようかなあと思います。

ではぼっち税理士の齋藤でした~

それではまた👍

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援