合計表の提出期限は1/31です。

支払調書と合計表とは

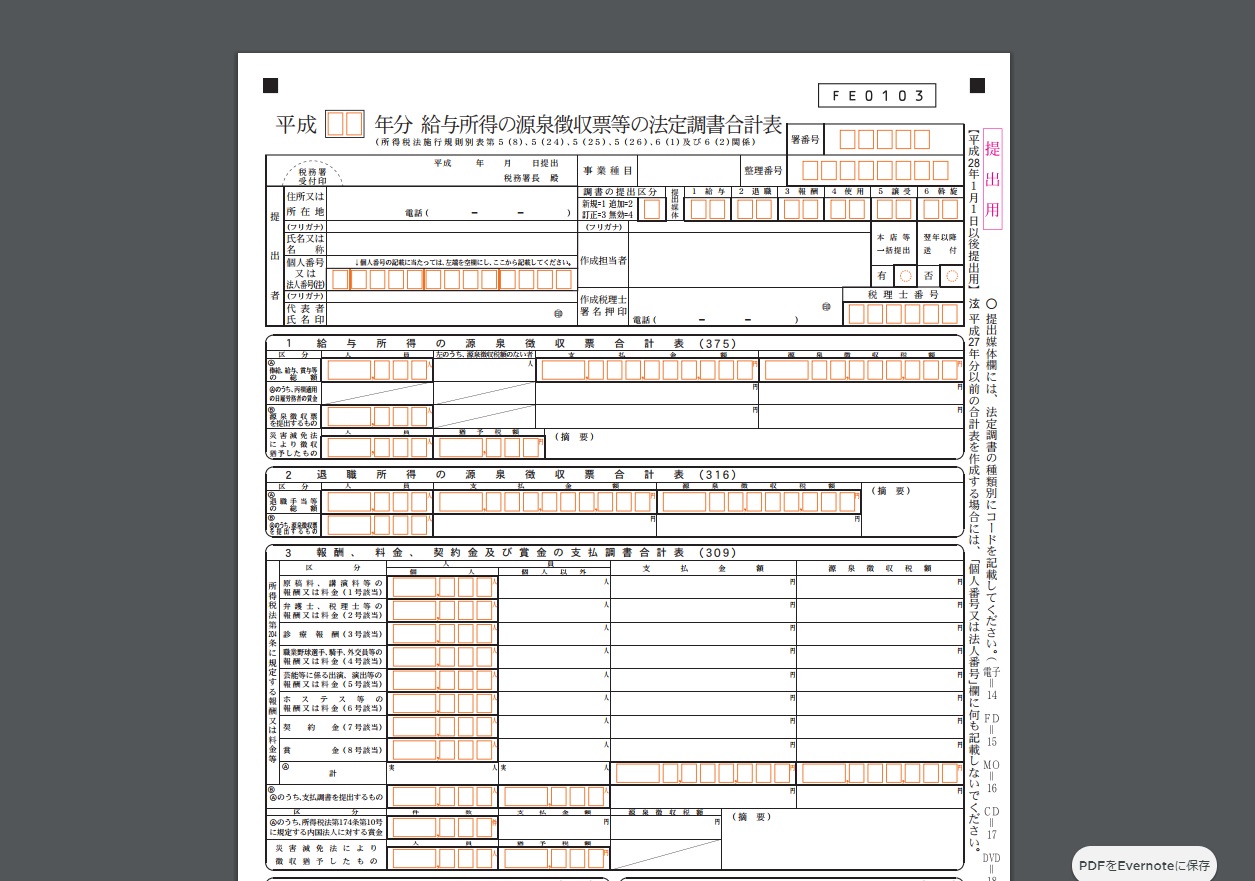

支払調書と合計表とは、

ザックリ申し上げると、

会社や個人事業主が、

支払っている給料、個人等への報酬、

家賃、不動産の売買などを個別に

書いていくのが支払調書で、

それの合計額を記載するのが、

合計表です。

ちなみに、上記は日本国内分と

外国分とで合計表の様式が

異なります。

日本国内でも、配当の場合には

様式が異なります。

外国分は、いわゆる源泉所得税の

対象となる支払が中心で、

対象となる所得ごとに合計表があります。

外国分の合計表や支払調書は

国税庁から提供されているe-taxソウト

で作成することができます。

提出しないとどうなるのか?

さて、提出しないとどうなるか?

というと提出期限の1/31を過ぎたら、

2/1から順次提出の勧奨がされます。

合計表を提出しないと一応罰則規定も

ありますので、強制的に提出しないと

いけないことになります。

何に使っているのか?

この支払調書と合計表は、

税務署で何に使っているのか?

ということになります。

使い道は税務調査の基本資料です。

例えば、不動産の譲渡の支払調書が

あるのに、譲渡所得の申告がない

といった場合には、譲渡所得が

ありませんか?という連絡に

繋がることになります。

個人の方の中では、ばれないだろうと

申告をしないことを選択してしまう

方がいますが、それは間違いです。

どこかでばれますので、

申告はきちんとしましょう!

まとめ

実務上、忘れやすいのが、

外国へ支払う支払調書です。

そもそも提出すること自体を

知らない方もいますので、

その点は十分に注意です。

租税条約の適用を受けていても

提出しないといけません。

また、配当の支払調書も

忘れやすいです。

これは通常の提出期限とは

違いますので、注意点なのです。

編集後記

今日で何とか年末調整を完了して、

合計表に進みたいと思います。

ようやく、早起きしての学習を

することができました。

最近、飲み会があったので、

朝の早起きをすることが

できなくなっていました。

あんまり、税理士の同士の飲み会に

付き合うものではないですね。

司法書士学習日記

民法:無効と取消し・条件と期限、時効

復習は、昨日までのもの

twitterやっていますので、

フォローをお願い致します。

(フォロー返します!)

税務顧問や執筆などのご依頼はこちら↓

単発でのご依頼はこちら!

1 個別コンサルティング

2 税務調査コンサルティング

3 国際税務コンサルティング

4 経営支援コンサルティング

5 仮想通貨申告110番

6 サラリーマン・OL副業申告特別業務