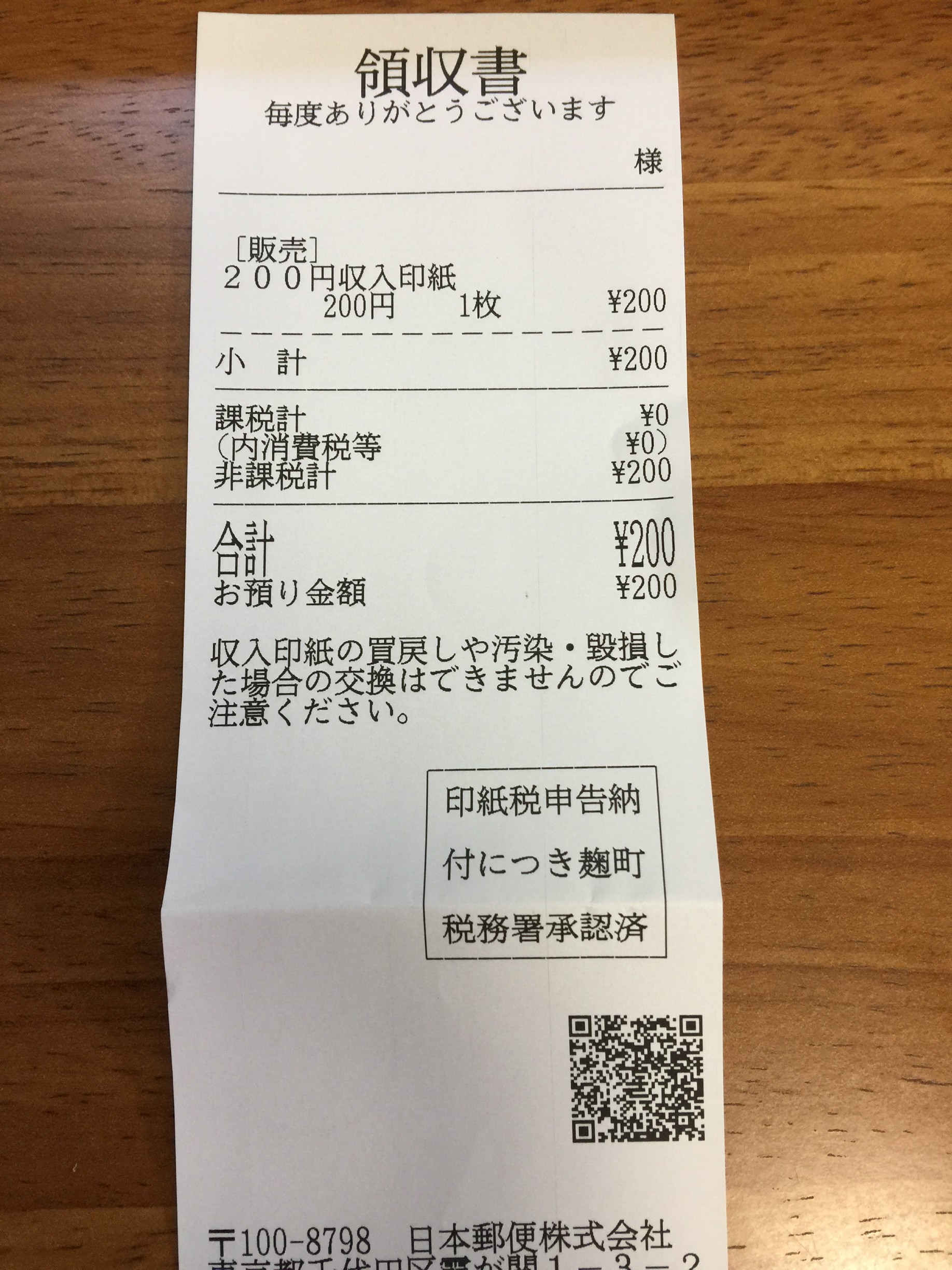

昨日契約した会社様との契約書に貼る印紙代の領収書を撮影

架空の領収書は有効か?

通常であれば、そんなもの有効なわけないでしょ!と

一蹴されて終わるような質問ですが・・・

これに関しては3つの考え方があると思います。

1つ目は、そんなものダメ、絶対やめて

2つ目は、税務調査で見つからなければ良いのでは?

3つ目は、どうやって理由をつけましょうか?

上記3つになると思います。

どれが正しいのかはおいておいて、税理士には、

善管注意義務というものがあるので、1つ目の

考え方に沿って対応をすることが多いです。

私の考え方は、3つ目です。経費計上したい理由と

計上できる理由があるかどうかです。

計上する理由と計上できる理由が揃っていれば、

問題ないのではないかと考えています。

もちろん、自分の私腹を肥やすために架空の経費を

計上することには同意しませんが・・・

多くの税理士が分かっていないかもと思っている

ことがあります。

それは、会社が全部善意で支払っているものだけで

構成されているという前提です。

仕事を取るためには、いまだに袖の裏なるものが

存在したりします。それを経費に計上できない

と考えている社長様をいるのではないでしょうか?

経費に計上できないから、どこからか架空の領収書を

もってきて、その穴埋めに使うということをする。

税理士事務所の職員はきっと気が付かないだろう。

ということでまたやる。という悪循環!が継続します。

経費の証明はレシート?それとも領収書?

経費の証明はレシートが恣意的でないという印象

があると考えています。

というのは、日にち、人数、内容、時間すべてが

印刷されているので、あとは同席した人をレシート

の裏に書いておけばいいからです。

領収書ですとそうはいきません。

あて名は空、内容は空、日にちと金額のみ・・・

架空の領収書となにか違いがありますか?

違いはなく、同じであると思います。

だって、社長があて名と内容書いてますよね?

こういったことら、領収書は根拠が乏しいと

私は考えています。

ですから、私のお客様へのアドバイスは、レシートを

持ってきてください!ということになります。

個人的な経費に事業性を持たせる

一人社長ですと、事業と個人のお金を分けていたとしても

この経費は一体どっちなのだろう?と思うことがあると

思います。

この場合には、事業性があるかどうかをまずは考えてください。

その経費が売上に繋がるかどうか?ということです。

つまり、売上につながらなければ、事業性はないということです。

ですから、経費にならないということになります。

ただ、一人社長のマッサージ代はどうでしょうか?

これは個人的な経費でしょ?と思うかもしれませんが・・・

私はそうはとらえていません。

というのは、一人社長で事業をやっている場合には、

社長自身が倒れたら事業が立ち行かなくなりませんか?

という考え方もあるかなと思います。

ともすれば、事業性を帯びてきますので、回数にも

よるとは思いますが、3回に1回は事業性があるということで

経費計上もいいのではないかと思っています。

ただ・・・税務調査では上記をきちんと説明する必要が

ありますので、そこは現実的な対応が必要です!

まとめ

架空の領収書は基本的には認められないものですが、

その計上根拠が私的なものでないこと、どうしようも

ないことも少なくありません。

キチンと証拠資料として取っておいて、理由付けを

していくということが必要です。

編集後記

昨日は、新規のお客様、2件に伺いました。

どちらの社長様も経営者として頑張っておられます!

数字に関しても明るい方なので、今後の事業推移が楽しみです。

1つは一人社長様でやっている方ですので、Dropboxとskypeでの

対応となりました。

ITの導入にも関心がある方ですので、導入を進めていきたいと思います!