【インボイス】課税仕入れの経過措置の適用の範囲を解説

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

課税仕入れの経過措置を適用する

場合の取引先の範囲を解説します。

それでは、スタートです!!

課税仕入れの経過措置の適用範囲の取引先

①インボイス発行事業者ではない事業者

②登録番号の記載がない取引先から受領した請求書

課税仕入れの経過措置とは

インボイス発行事業者ではない取引先と行ったときに仕入税額控除が一部制限される措置

です。

令和6年10月15日時点では

仕入税額相当額の80%まで

控除ができることになっています。

インボイス発行事業者ではないとは

登録番号を書くことができない事業者

になります。

一般的には免税事業者が

こちらに該当します。

実務上では課税事業者と

思われる事業者であっても

請求書に登録番号が書かれていない

ことがあります。

こうしたインボイスではない書類を

受領した場合にも経過措置の適用を

行って差し支えないことになります。

というのは、経過措置の適用は

取引先がインボイス発行事業者に限定されていない

という解釈があるためです。

課税仕入れの経過措置の適用を受ける場合の要件

課税仕入れの経過措置を

適用する場合にも要件があります。

請求書と帳簿の保存

が要件になります。

請求書は法定された書式が

ありませんので具体的には

請求書に必要な内容として

以下のことがあります。

① 書類の作成者の氏名又は名称

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 税率ごとに合計した課税資産の譲渡等の税込価額

⑤ 書類の交付を受ける当該事業者の氏名又は名称

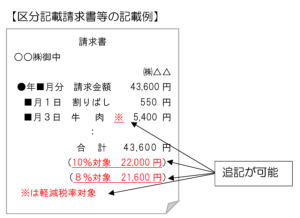

上記のうち受領した事業者側が

追記してもよい事項は③と④だけです。

もし修正が必要な場合には

③と④以外の内容については

請求書を発行した事業者が

修正することになります。

ざっと確認すると日本語とは

思えない言葉になりますが

一般的な言葉に直すと

以下のようになります。

①請求書をつくった事業者の氏名又は会社名

②取引先が売った日にち

③売ったものの内容(軽減税率であればそのことを書く)

④10%又は軽減税率ごとに合計した税込金額

⑤請求書を受領する事業者の氏名又は会社名

国税庁が公表している上記の

請求書のイメージは以下です。

いわゆる免税事業者が発行する

請求書は消費税法において

区分記載請求書

とされています。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

区分記載請求書を受領した事業者

では経過措置の適用になるため

一定の事項を記載した帳簿にして

帳簿を保存する必要があります。

経過措置の適用を受けるために

帳簿に書く内容は

①80%控除対象

②免

といったことを書くことになります。

実務上では会計ソフトを使って

記帳すると思いますので

弥生会計であれば請求書区分の

区分記載にしますが

10%と軽減税率も分けておく

必要があります。

このほかfreeeやマネーフォワード会計

では以下のようになっています。

freeeの場合

登録番号なし:税率10%では課対仕入(控80)10%

登録番号なし:税理士8%では課対仕入(控80)8%(軽)

マネーフォワード会計

税区分 課税仕入 10%又は課税仕入 (軽)8%:インボイス経過措置欄で80%控除

それぞれ設定することで

経過措置の適用を受ける帳簿

になります。

実務上の取引で悩むこと

私がご相談を受けたことについて

共有しておきます。

①免税事業者なのに消費税を請求されたがどうしたら

②リースで賃貸借処理をしていたケース

取引先は免税事業者であることは

事前にわかっていたのですが

請求書では本体金額と消費税を

分けて記載があり消費税分を

支払わなければなりませんか?

というのが①です。

結論から申し上げると

支払わなければいけないと考えます。

事前に免税事業者である取引先と

消費税分の請求書について何らかの

合意がある場合を除いて

請求書に消費税を請求されて

しまったら支払わないと

下請法等の不当減額になる

可能性が高くなります。

このようなことにならないよう

事前に消費税の扱いを決めておく

必要があります。

例えば、貴社が経過措置で控除を

受けられない20%部分の消費税は

請求しないといったような合意です。

貴社は20%分の控除ができないので

取引先も請求しないという合意を

取っておく必要があります。

実務上で困ったことになるのは

リースを賃貸借取引で処理を

してしまっている場合です。

賃貸借処理とは

リース料の支払いの都度、リース料という科目で経費に計上する方法

になります。

リース料の取引もインボイス制度

の適用対象になります。

したがって、リース料の支払いの都度

インボイスがないと100%控除できません。

結果、課税仕入れの経過措置を

受けることになってしまう

というものです。

おそらく、インボイス制度開始後の

税務調査のポイントになると

考えています。

一度賃貸借処理をしてしまうと

リース期間中は最後まで同じ

会計処理を継続せざるを得ないです。

つまり、消費税を10%支払っている

にもかかわらず8%の控除になって

しまうことになります。

中小企業では一定の金額以下の

リース料について認められている

賃貸借処理ですが

今後は資産計上の方法により

リース料は全額長期未払金にして

長期未払金を支払ったという

処理を前提にする方がよいと

考えます。

編集後記

インボイス制度が始まって1年

経過しましたがいまだに

間違いなく課税事業者で

インボイス発行事業者である

にもかかわらず

登録番号が書かれていない

請求書(インボイス)を見る

機会は多いです。

上記以外にもクレジットカード取引

でインボイスを確認できないなど

といったこともあります。

やっていることはインボイスが

始まる前と後で変化はないのです。

ただたんに免税事業者を課税事業者

にして増税をした制度になっています。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務