【インボイス制度】免税事業者の経過措置を税理士が解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

インボイス制度の免税事業者の

経過措置を解説します。

それでは、スタートです!!

免税事業者の経過措置とは?

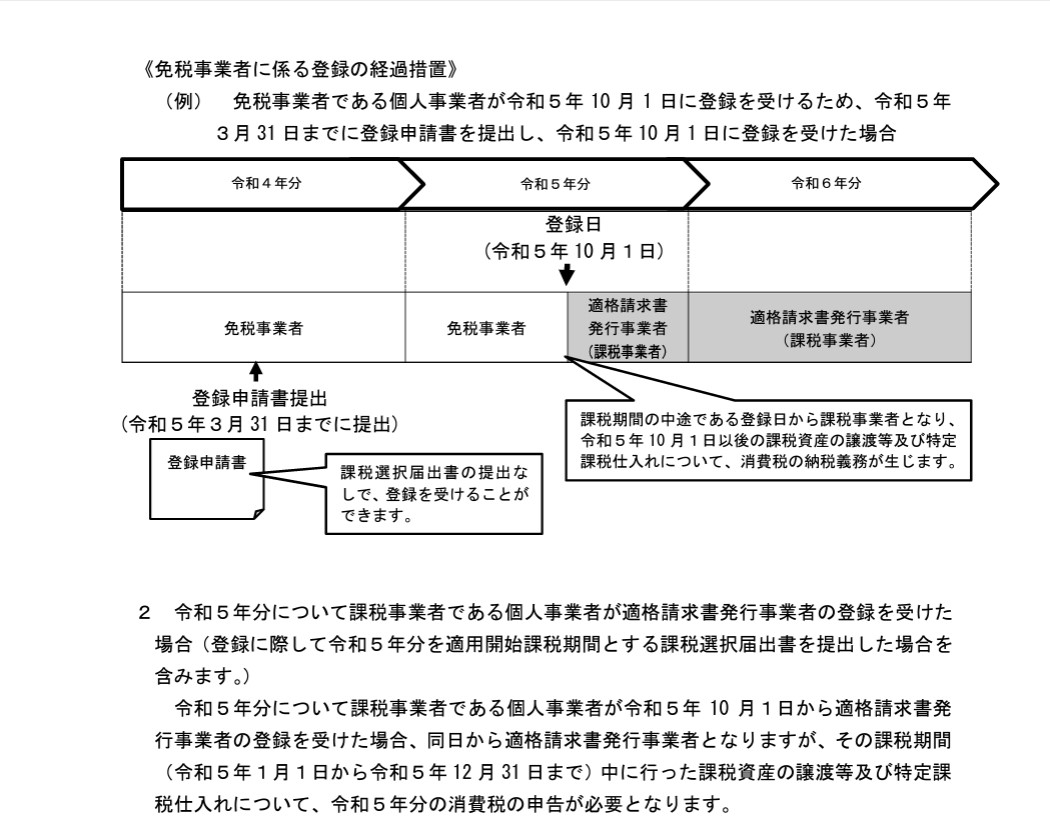

2023年10月からインボイス

制度が始まりますが

2023年10月から消費税の登録

事業者になる経過措置があります。

2023年3月末までに消費税の登録

事業者になる手続きを行うと

2023年10月から自動的に

消費税の登録ができます。

2023年はいつから課税事業者になるのか?

上記の経過措置により

2023年3月末までに消費税の

登録事業者になるといつから

消費税の課税事業者になるのか

という疑問が生じます。

結論は2023年10月からになります。

個人と法人に分けて考えてみます。

課税期間とは個人の場合は

暦年で、法人の場合は

事業年度になります。

個人の場合

①2023年1月から9月までは免税事業者になります。

②2023年10月から12月までが課税事業者になります。

法人の場合(3月決算とする)

①2023年4月から9月までが免税事業者になります。

②2023年10月から3月までが課税事業者になります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

消費税の申告期間も課税事業者に

なる期間に限定されます。

2023年は不規則な申告になるので

注意が必要になります。

つまり、個人事業主の場合には

2023年10月から12月までが

消費税の申告期間になり

法人の場合には、2023年10月

から事業年度の末日までが

消費税の申告期間になります。

簡易課税の経過措置とは?

簡易課税を選択する経過措置も

存在します。

通常は簡易課税の適用を受ける

年又は事業年度の前年までに

簡易課税選択届出書を提出しな

ければならないところ

消費税の登録を受けた課税期間中

から簡易課税の適用を受ける旨を

記載した届出書を提出することで

簡易課税の適用が可能になります。

個人事業主の提出

登録日が2023年10月の場合

2023年12月31日までに簡易課税選択届書を提出

法人の提出(3月決算とする)

登録日が2023年10月の場合

2024年3月31日までに簡易課税選択届出書を提出する

編集後記

免税事業者は基本的に2023年

10月よりインボイス制度の

適用を受けることになる

可能性が高いです。

2023年3月以降の消費税の

登録事業者になるためには

手続きがもう一つ必要になるため

2023年3月までには登録の手続きを

終えておきたいものです。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務