小規模事業者が対応する電子データの保存を税理士・行政書士が解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

小規模事業者の電子データの保存

についての解説記事です。

それでは、スタートです!!

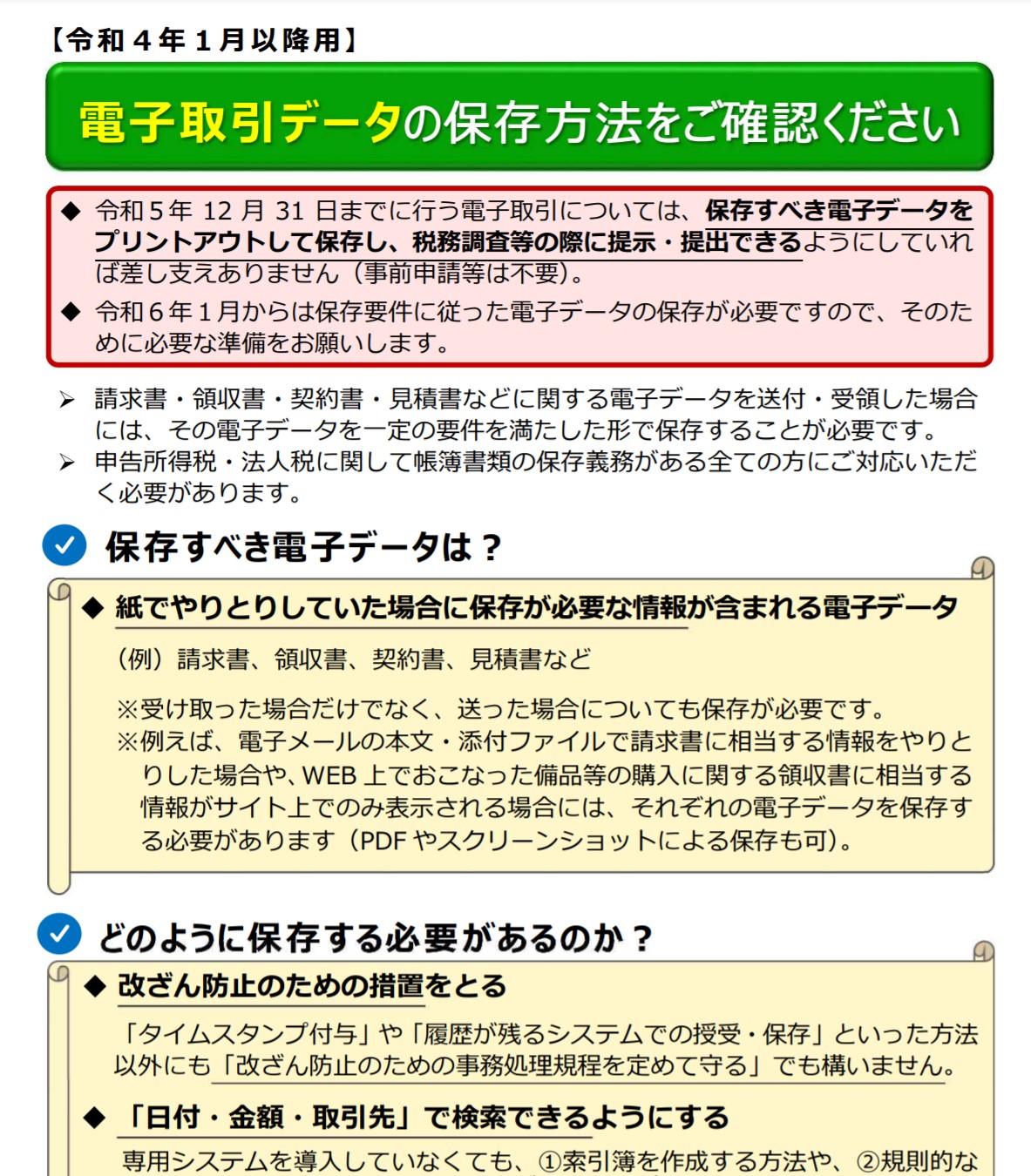

電子データの保存の要件

2022年から電子データについては

データの保存義務が生じます。

宥恕措置が2023年までは

効力を発揮しますが

2024年からは原則のデータ保存に

対応する必要が出てきます。

そのための要件をまとめます。

保存する電子データとは?

紙でやり取りをしていた場合に必要な情報が含まれる電子データになります。

例えば、請求書、領収書、契約書、見積書などです。

つまり、PDFなどのデータで受け取ったり、交付した場合には電子データの保存が必要になります。

保存する要件とは?

以下の3つの要件になります。

①改ざん防止の措置をとること

国税庁が公表している事務処理規定を作成して備え付け、その規定を守ることになります。②検索ができる措置をとること

具体的には、「日にち、金額、取引先名」で検索ができる状態にしておくことです。③ディスプレイ・プリンター等を備え付けること

こちらは、税務調査のときに保存された電子データを調査官が確認するための装置を備え付けることになります。

以上を2023年までに運用を開始して

2024年からできるようにしていくこと

が法律上必要になります。

宥恕措置と今後2年間で対応すること

宥恕措置とは

令和4年(2022年)税制改正大綱でつられた電子データの保存に関する特例措置です。

具体的には2023年までは電子データの

保存をする必要はなくなりました。

ただ、電子データを書面に印刷して

整然とした形式及び明瞭な状態に

しておく必要があります。

宥恕措置の適用を受けるための

事前申請は必要ありません。

つまり、今までと同様に

紙に印刷して誰が見ても

わかる状態で保存をしておけば

よいことになりました。

注意点としては規則性を持っている

ということと

明瞭な状態である

こととが必要とされています。

規則性を持っているとは例えば

月ごとに資料をまとめておくなどです。

明瞭な状態でとは

領収書などで日にち、金額、取引先が

わかる状態で保存をしておく

ということが必要です。

レシートなどのように感熱紙だと

経年劣化で文字がわからないような

状態になる可能性があります。

今後は保存状態にも注意を払う

必要があるものと考えます。

資料を確認するときは

税務調査の時になりますので

そのときに提示又は提出できる

ように準備しておくことになります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

2022年から2年間で対応する措置は

小規模事業者を前提にすると

以下のように簡易的な保存措置を

行うことが可能となります。

小規模事業者になるための要件

判定機関に係る基準期間(通常は2年前)の売上高が1,000万円以下となります。

例えば、2024年から原則に戻るので

2022年の売上高が1,000万円以下である

状態が必要になります。

この場合には表計算ソフトによる

索引簿を作成することで

電子データの検索確保措置を

行わなくてもよいことになります。

索引簿とは

| 連番 | 日付 | 金額 | 取引先 | 備考 |

| ① | 20240104 | 220,000 | ㈱霞が関商事 | 請求書 |

このような感じでエクセルで

検索ができる状態にしておく

帳簿になります。

上記の帳簿を作成することで

PDFなどのデータ保存に

代えることができます。

まずは、索引簿の作成という

対応が必要です。

お金をかけて時短するか時間をかけてお金をかけないか

電子データの保存については

2つの選択になります。

①お金をかけて保存要件にあうシステムを導入するか

②時間をかけてお金をかけない手入力をするのか

ということになります。

近年だとAI-OCRが世の中に普及され

レシートや領収書を読み取って

電子データの要件にあったシステムが

あったりします。

こちらはデータを読み取るので

電子データそのままを読み取らせ

タイムスタンプも付与されるので

時短になりますね。

逆にエクセルで索引簿を作成したり

クラウド会計が提供している

電子データの保存要件にあった

システムを導入したりなどが

考えられます。

索引簿などは無料の表計算ソフトを

使うことでお金はかけないで導入が

可能となります。

半面、手入力になりますので

時間がかかってしまいます。

電子データの保存については

必ず対応しなければならない

ことになります。

事業の規模に応じたシステムを

導入することで対応する方法が

必要となっています。

編集後記

小規模事業者の電子データの保存は

少し厄介な部分が存在します。

小規模事業者になる売上の判断です。

2年前の売上高で判定はしますが

もし税務調査で売上高が増加して

2年前の売上高が増えてしまい

1,000万円を超えた時には

小規模事業者に該当しなくなります。

そうすると索引簿による代替が

できなくなることになります。

こうなったときに電子データの

検索確保はやっていないでしょうから

やはり青色申告の取り消し処分の

対象にはなるわけです。

一応総合勘案で処分は決定されますが

税理士としてアドバイスするなら

電子データによる保存で検索確保が

できる原則の対応をとっておいたほうが

無難であると伝えるでしょうね。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務