ものづくり補助金・先端設備導入計画・経営力向上計画をやってみる!

こんにちは!

ぼっち税理士の齋藤幸生です!!

今回は・・・

ものづくり補助金・先端設備導入計画・経営力向上計画が

私の関与先にこれから起こるので、

現状で調べたところをまとめる備忘録的な記事です。

税理士や公認会計士が認定支援機関になっている中で

多くを占めています。

しかし一体どれほどの先生が認定支援機関の業務を

行えて事業に組み込んでいるのでしょうか?

私はようやく始めたばかりで

私の周りの先生がたは何もやっていない人が

多いように思いますね。

うまく行くかは分かりませんが

私がやっている税理士業との相乗効果も

まとめていきます。

それでは、スタートです。

ものづくり補助金・先端設備導入計画とは?

認定支援機関の業務では経営力向上計画以外に

有名な2つのことを解説していきます。

モノづくり補助金とは?

中小企業庁が主幹となって実施している国の補助金政策

☆対象者

認定支援機関の全面バックアップを得た

事業を行う中小企業・小規模事業者

→認定支援機関確認書が必要

☆対象事業

次のいずれかの取組で3~5年で付加価値額を

年率3%かつ経常利益1%の向上を達成できる計画

①革新的サービス・ものづくり技術

②サービス・ものづくり高度生産向上支援

☆対象経費

機械装置費、技術導入費、専門家経費、運搬費、クラウド利用費

☆補助内容

| 事業類型 | 補助率 | 補助額 |

| 一般型 | 1/2(一定の要件で2/3)以内 | 上限1,000万円 |

| 小規模型 | 上限500万円 |

一定の要件とは先端設備導入計画の申請認定を受けること

生産性向上のための専門家活用30万円の増額もあります。

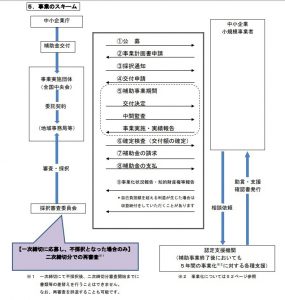

☆全体的な流れ

ものづくり補助金公募要領から抜粋

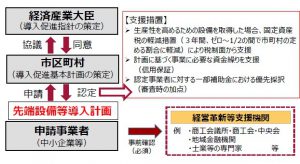

先端設備導入計画とは?

☆制度の概要

中小企業者・小規模事業者が設備投資を通じて

労働生産性の向上を図るための計画です。

☆認定と受ける支援策

所在している市区町村が国から「導入促進基本計画」

の同意を受けいている場合に、認定を受けることができます。

認定を受けた場合には税制支援などの支援措置を

受けることができることになります。

☆全体的な流れ

☆具体的な支援策

①固定資産税の軽減措置

⇒3年間、ゼロ~1/2の間で市町村の定める割合

②資金繰り支援

⇒信用保証

③認定事業者に対する一部補助金の優先採択

⇒審査時の加点

3つの相互関係とは?

では3つの相互関係を解説していきます。

ポイントは労働生産性です。

3つに共通することは

モノづくり補助金で労働生産性の向上

先端設備で労働生産性の向上

向上計画で労働生産性の向上

すべて労働生産性の向上ということになります。

ところで労働生産性の向上を判断する方法は

労働生産性の伸び率となります。

まずは労働生産性の伸び率を計算する計算算式ですが

単に人件費で考えるのではありません。

営業利益+人件費(役員などを除く)+減価償却費

で労働生産性の数字を出します。

行う手続きにより伸び率が異なっていて

先端設備導入計画だと3年間で9%増やす必要が

出てくるのが特徴です。

例えば労働生産性が直近の決算で100,000千円だとすると

先端設備導入計画では最低9%アップすることになるので

109,000千円という数字になります。

計算式でも分かりますがただ人件費を増やせばよい

ということではありません。

人件費を増やすと営業利益の金額が少なくなります。

減価償却費を増やしても営業利益の金額が少なくなります。

このように労働生産性に関する相互関係があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 LINE@相談支援

設備投資に関する相互関係もありますね。

経営力向上計画では税務支援に節税効果があります。

それぞれ表にしますので確認してみます。

| 計画の内容 | 支援内容 |

| 経営力向上計画 | 即時償却又は税額控除 |

| 先端設備導入計画 | 固定資産の減免又は免除 |

| ものづくり補助金 | 500万円~1,000万円までの補助金 |

これらをすべて複合的に適用していくと

かなりの節約効果が発揮できます。

経営力向上計画では固定資産を購入した

金額をすべて減価償却をする方法(即時償却)又は

購入した金額の10%の法人税の控除(税額控除)の

どちらか一方を受けることになります。

先端設備導入計画では固定資産税が減免又は免除です。

金額としてざっくりになりますが、

購入金額×1.4%で固定資産税を計算します。

これが3年間継続することになりますので、

固定資産税×3が免除となればかなりの節約になります。

ものづくり補助金は補助金が出されることが

決まることになればお金が事業に入ります。

先端設備導入計画と一緒にやることが多いと

想定できますので、購入金額×2/3=補助額

ということになると思います。

上記の補助額が1,000万円を超えた場合には

1,000万円までとなりますが

そうなると設備投資額が1,500万円を超えるので

中小企業の予算を考えるとちょっと難しいと思います。

基本的には購入金額の2/3が補助金となり

使ったお金の2/3が戻ってくるイメージです。

税理士業との相乗効果とは?

最後に税理士業との相乗効果を解説していきます。

結論を申し上げるとかなりの相乗効果です。

まずは報酬面から解説していきます。

私は次のようにやっています。

経営力向上計画、先端設備導入計画は

関与先に関して無料で提供しています。

ただ、経営力向上計画の税務支援の時に

税額控除を受けることができるときには

一定の報酬を請求することを説明しています。

ものづくり補助金は補助金の10%を

成功報酬として請求することにしています。

次に提案力的な話です。

昨今契約解除の事由などでよく聞く

税理士から提案がないということです。

認定支援機関の業務は税理士・公認会計士が

多くを占めていますから関与している税理士先生は

上記のことを知っているはずです。

ですから、自分から提案していって

お客様のためにやって差し上げることです。

定期訪問をする関与先で合っても

毎月異なる税務問題が発生しているわけではないです。

顧問料の根本はリスクを回避するために

税理士にお金を支払っていることです。

従って、リスクがなければないほど

顧問契約は必要がなくなります。

そういったお金の支払に関することで

依頼して良かったと思って頂けることとして

今回紹介した3つを使ってみてはどうか?

ということですね。

関与先に無料でやって税理士にメリットは

あるのだろうか?

このように思われる税理士先生もいるかと

思われますが

少なくとも経営力向上計画においては

提出して認定されておかないと

所得拡大促進税制の割合増加のハードルが

下がりません。

現行法令上では、教育訓練費と経営力向上計画の

いずれかで要件が存在します。

あとは事業で支給する給料に依存するわけですが

経営力向上計画を提出していないことによる

控除割合の増加がもし発生したら税務事故だと

考えることができます。

これが関与先にバレると通常は損害賠償又は

弁償金として関与税理士が損失補填をせざるを得ないと

私は考えています。

メリットの話よりも顧客のためにできることを

支援するのが税理士業なのであれば

関与先へ提案する方が先なのではないでしょうか?

一応メリットもお伝えしておきます。

認定支援機関はランキングとなっています。

経営力向上計画を提出するだけでも

ランキングに影響することは確認しています。

ランキングにされているということは

上位にランクインしている税理士事務所には

計画書の作成依頼が来るものと想定できます。

つまり、営業ツール的な使い方をして

アピールすることもできますね。

編集後記

今日は終日事務所でお仕事をやって行きます。

夜は定例の同業者との飲み会です。

そういえば今日はスターウォーズの公開日ですね。

仕事優先のため明日見に行こうかと思います。

何十年もかかりましたが今作で

スターウォーズは終幕のようです。

マーベル映画はまだ続くので良いのですが

ちょっとスターウォーズロスになりそうですね。

ではぼっち税理士の齋藤でした~

それではまた👍

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 LINE@相談支援