消費税増税、軽減税率、会社に影響するのはなんなのよ!

今回は、消費税増税と軽減税率が間近に迫って

いますので、会社に影響する部分を解説しようと

思っています。

初心者向けに内容を絞りますので、

もうちょっと知りたいけど・・・

といった場合には、

税務署が行っている消費税の説明会に行って

詳細な部分を聞いてみてはいかがかなあと

思います。

それでは、スタートです!!

消費税増税と軽減税率とは?

初めに、消費税増税と軽減税率について、

軽ーく内容を確認しましょう!

消費税増税と軽減税率

消費税増税は、8%⇒10%になります。

2%の増税ですね。

因みに、2%だから大したことないと

思うかもしれませんが、

割合にすると、25%の値上げと同一の

効果があります。

計算式は、2÷8=25%となります。

さらに、今回の消費税増税について付随する

措置が軽減税率です。

本来は10%になるんだけども、

8%のままにしますよ!

という取引がありますね。

上記の措置は2019年10月1日から

スタートします!

軽減税率の中身は?

軽減税率の対象となるものは、

ざっくりと申し上げると、

飲食料品と新聞です。

それぞれに一定の範囲が設けてあります。

新聞について

分かりやすい新聞を始めに解説すると、

次の要件にあっている新聞が、軽減税率の対象です。

・週2回以上発行される

・定期購読契約

・一定の題号を用いていること

・政治、経済、社会、文化等に関する

一般社会的事実を掲載していること

国税庁のQ&Aによれば、

軽減税率の対象となる新聞とは、

紙で自宅に届けられる新聞に限られる

ことになりますね。

飲食料品

こちらは、細かく解説するときりがないので、

指針ベースでの解説とさせて頂きます。

まず、軽減税率の対象となる飲食料品とは、

食品表示法に規定する食品を言います。

このうち、除外されるものがあり、

それは、酒類です。

また、一定の一体資産も飲食料品に含まれる

ことになっています。

一体資産とは、おもちゃ付き駄菓子のような

ものを指しますね。

さらに除外されるのが、外食、ケータリング

といったサービスですね。

このうち、外食で分類が議論されるのが、

お持ち帰り(テイクアウト)です。

テイクアウトは軽減税率の対象となります。

会社に影響するのは?

さて、それでは、会社に影響する部分を解説します!

消費税の免税事業者

まずは、消費税の免税事業者ですね。

こちらは、次の場合に、影響があります。

・課税事業者との取引があること

・軽減税率対象品目を売っていること

・軽減税率の対象とならない品目を売っていること

このような場合には、区分記載請求書等を

取引相手の課税事業者から求められることがあります。

基本的には、求められる前に、あなたの会社は

すべての取引先へ出さないといけないと思います。

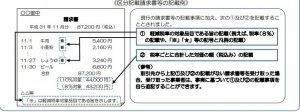

区分記載請求書等の記載例は、次のようになっています。

要するに、軽減税率の対象品目と消費税、

軽減税率の対象とならない品目と消費税を

それぞれ区分して書かれたレシートや

請求書を相手方へ交付することになります。

求められる前に、会社として交付する準備が

必要となりますね。

やりましょう!

因みに、軽減税率の対象とならない品目だけ

だったとしても、消費税が10%になった後の

取引について、請求書の消費税を変更しないと

あとで、差額分の請求漏れについて、

とりっぱくれが出てくる可能性が

ありますので、請求書の確認は必要ですね。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援

課税事業者の処理について

課税事業者は、書類の準備と軽減税率となった後の

処理に分けて解説していきます。

書類の準備

書類は、売上と経費関係の2つに分けることが

できると思います。

売上については、免税事業者と同様に、

区分記載請求書等を発行します!

経費関係については、仕入税額控除と言って、

消費税の納付額の計算上、

預かった消費税から控除する支払った消費税を

証明するための書類の保存も必要となります。

これを、区分記載請求書等保存方式と言います!

中身は、帳簿と区分記載請求書等の両方の保存です。

処理で詳しく申し上げますが、

軽減税率の対象品目とそうでない品目に分けて

処理された帳簿と区分記載請求書等を保存する

ということになりますね。

ですから、区分記載請求書等は必ず

発行してもらうようにしてください。

また、区分記載請求書等を無くすと、

法令上では、軽減税率の対象であっても、

軽減税率の対象となりませんし、

そもそも、仕入税額控除の対象から外れます。

すなわち、消費税の支払った金額として、

証明することができなくなります。

仕入税額控除をすることができなくなりますので、

資料を紛失することはご法度です。

処理について

さて、ここで処理についての解説です。

まずは、売上について解説します。

2019年10月1日からは、次のような

消費税の区分となります。

| 消費税の税率 |

| 10% |

| 軽減税率の8% |

| 2019年9月までの8% |

以上の3つの区分ですね。

これを分ける必要が出てきます。

なぜなら、それぞれ、税率の中身が異なる

ことになっているからです。

次のようになっています。

| 消費税率 | 国税 | 地方税 |

| 10% | 7.8% | 2.2% |

| 軽減税率の8% | 6.24% | 1.76% |

| 2019年9月までの8% | 6.3% | 1.7% |

経理処理で今後出てくるミスとしては、

軽減税率の対象品目なのにもかかわらず、

2019年9月までの8%の消費税の区分で

経理処理をしてしまった!

というケースが想定できますね。

消費税の納付額の計算が正しくできませんので、

確認をしながらの処理となると思います。

売上については、レジから会計ソフトへ

自動で処理を流すことのできるシステムを

使うことで処理ミスをなくせると思います。

この点、飲食店では、Airレジがそういった部分に

対応してくると思いますので、設備投資は

しておいて損はないと思いますね。

対して、経費関係です。

こちらも、売上と同様に区分することになります。

日本のすべての会社に影響があるのが、

経費関係の消費税の処理だと思います。

外食で打合せをした会議費や交際費、

ちょっと一服のための飲料水は分ける必要が

出てくると思います。

特に、軽減税率が始まると同時に、

キャッシュレスのポイント還元も始まりますね。

この点、キャッシュレスになったとたんに、

レシートの区分記載請求書等を無くす可能性が

ありますので、注意ですね。

また、個人事業主などで、キャッシュレスの

ポイントをためた場合には、基本的には、

収入になります。

この点も注意したいところですね。

絶対にしてはいけない行為

さて、軽減税率が出てくると、

次のような不正をする会社や事業者が

出てくるのではないかと思います。

つまり、軽減税率の対象品目なのに、

軽減税率としてわざと処理をしないやり方です。

つまり、本当は仕入税額控除では8%で

計算するところ、10%で計算して、

消費税の納付額を減らそうとする不正です。

この点、どこまでが不正と考えられるのか?

という裁量の問題となりますが、

軽減税率の対象なのに、すべて10%の取引として

処理していた場合には、仮想隠ぺい行為に当たると

私は考えます。

年間の取引のうち、どれだけが錯誤によって

間違えるのか分かりませんが、

要するに、8%なのに10%として処理する

意思を調査官が感じた時点で、

仮想隠ぺい行為に当たるわけです。

私としては、軽減税率を全く処理していない場合に

その意思を感じ取ることができると考えますが、

これも程度の問題になりますね。

大きな金額の軽減税率だけを10%していた場合も

処理していないという意思を感じなくもないですし、

この場合には、修正申告の勧奨をすることで、

納税者と交渉するように、私なら持って行きますが。

このような、不正は今後、後を絶たないと思います。

私としては、そのようなことが無いように

関与をしたいと思っています。

計減税率関係で悩んだら、

以下のサービスがお勧めです。

編集後記

今日は午後から訪問があります。

夕方から晴れるようなので一安心です。

ちょっと雨に飽きてきました。

消費税ですが、あと約3か月後には、

大幅に制度が変わるようなことになりますね。

顧問料の値上げをするほどのことになるのか?

ちょっと検討しながら考えてみます。

ではぼっち税理士の齋藤でした~

それではまた👍

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援