独立する士業が税金でやっておくこと

独立する士業が税金でやっておくことは、

多くはありません。

私は、以下のものだけで良いと考えています!

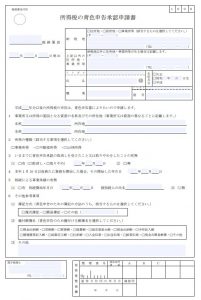

・所得税の青色申告承認申請書提出

・事業用通帳を作る

・会計ソフトを導入する

これだけやっておけば、なんとかなります。

どれも損はしないものです。

士業の最大の弱点は、専門特化しているので、

専門以外の知識が専門分野に比べると弱いです。

税金のことがわからない場合でも専門用語を使わずに

解説していきたいと思います。

と言っても、

青色申告とかすでに使っているじゃあないか!!

とお叱りを受けてしまうこともあると思います。

こちらに関しても解説をしていきますので、

まずは解説を読んでいただけると幸いです。

それでは、有意義な独立ライフを楽しんでください!

青色申告書にする

青色申告について

さて、士業は法人と個人で選択することが

できるとは思いますが・・・

基本的には独立すると個人として活動することが

通常のように思いますね。

ですから、税金の世界では個人課税に分類されます。

士業で独立開業することは、個人事業主となることなので、

商人の性質で、反復継続をすることが想定できます。

従いまして、所得税という個人課税の世界では、

青色申告をすることで税金計算上、節税となります。

まずはどうやって青色申告をするのかを考えてみましょう!

青色申告をするといってもまずは書類を税務署へ

提出しなければなりませんね。

提出期間

①通常の場合:青色申告書による申告をしようとする年の3/15まで

②その年の1/16以後、新たに事業を開始した場合は

その事業開始等の日から2か月以内

上記のどちらかの早い日までに、所得税の青色申告承認申請書を

納税地の税務署へ提出することになります。

なぜ、どちらか早い日なのかというと、②の日にちが厄介です。

基本は、青色申告書を提出する年の3/15までに提出すれば

良いわけなのです。

例えば、2019年5月1日より事業を開始した場合には、

2019年の3/15は存在しないことになります。

なぜなら、青色申告書による申告をしようとする年と

いっていますので2019年のことになりますね。

ですから、上記の場合には2019年6/1までに提出する

ということになるわけです。

ですが、例えば2019年1/10に事業を開始したのであれば、

2019年3/15までに青色申告承認申請書を提出しないといけません。

ただ、青色申告を継続するための要件があり、

次のことを守る必要があります。

・帳簿を付けること

・貸借対照表と損益計算書を確定申告書へ添付

・原始資料、帳簿等は7年間保存する

以上のことを毎年やらなければならなくなりますが、

次のような特典があります。

青色申告の特典

①青色申告特別控除

これは事業所得を計算するときに65万円又は10万円の

どちらかを引くことができますね。

事業所得の計算はいたってシンプルです。

収入(売上)-経費(費用)=事業所得

青色申告特別控除は、上記からさらに65万円又は10万円を

控除してくれるという特典です。

では、なぜ65万円と10万円の2つがあるのか?

というと、65万円の方に要件があるためです。

65万円の控除受けるためには、要件があります。

・帳簿を付けていること(会計ソフトなどを使用)

・期限内に確定申告書を提出(毎年3/15までに申告する)

・確定申告書に貸借対照表と損益計算書を添付

10万円のほうは、65万円の控除の要件のうち、

一つでも掛けたら受ける控除となります。

また、ルーズリーフなどで手書きではダメなのか?と

疑問に思うかもしれませんが、

そういった記帳方法だと、国税庁の指針では簡易な帳簿

ということになって、10万円の控除となります。

基本的には帳簿のうち、最終的に総勘定元帳が65万円の

要件の帳簿に当たると考えておいた方が良いです。

注:総勘定元帳とは、全部の勘定科目の記帳が分かる帳簿です。

②青色専従者給与

こちらは、事業に専従している親族へ給料を支給できる

という制度になります。

当然要件がありますので、押さえておきましょう!

・本人と生計を一にしている(生活の財布が一緒)

・配偶者や親族で年齢が15歳以上

・事業に専従していること

・青色専従者給与に関する届出書を提出

・上記届出書に記載した金額以内で支給していること

ここで迷うことは生計を一(❛せいけいをいつ❜と読みます)が

よくわからないと思います。

この意味は、一緒に生活していることということではなくて、

一緒の財布で生活していることをイメージしてください。

ですから、一緒の家屋に住んでいたとしても、

別々の財布で経済的な生活をしているのであれば、

生計を一にしているとは言いません。

あくまで同居しているということではなくて、

一緒のお金で生活しているかどうかが判断のポイントです。

青色専従者給与で注意したいことは、配偶者へ専従者給与を

支給した場合でしょう。

こうすると、配偶者控除や配偶者特別控除の適用を受けることが

できなくなります。

要するに、2重で美味しい申告はできませんので、

どちらか一方を適用する措置なのだということを知っておいて

ほしいと思いますね。

③貸倒引当金の設定

これは、売掛金(未収金)という事業上の債権について、

債権のうち、一定額まで費用とすることができる措置です。

会計上の慣習を税法上もやってい良いですよ

という法律となりますね。

士業では売掛金の5.5%を上限に費用として認める

ということになっていますので、5.5%以内であれば、

いくらでも良いことになっています。

④純損失の繰越と繰戻し

この措置は、事業所得で赤字が出た場合などに適用できます。

事業1年目では、給料と事業の2つの収入となると思います。

このうち、純損失とは、給与所得から事業所得の赤字を引いても

引ききれなかった金額ということです。

例示を行うと・・・・

・給与所得250万円

・事業所得の赤字300万円

・純損失は250-300=▲50万円

ということになります。

このうち、繰越は翌年(事業2年目)に▲50万円を繰越して、

翌年の事業所得からも赤字を控除できる措置ということです。

対して繰戻は、事業所得の1年目は黒字で、

翌年に赤字となった場合には、1年目戻って、

2年目の赤字の部分に対応する所得税の還付を受ける

という制度になります。

非常に良い制度じゃあないかと思いますよね?

一応ここからは私見なので、絶対ではありませんが、

法人税でも同様の精度があります。

法人の場合には、100%税務調査となりますね。

おそらく、個人でも100%税務調査案件となりますので、

基本的には繰越しの方をオススメします。

まあ、税務調査ウェルカム!ということであれば、

繰戻をしても問題ないと思います。

通帳は事業用を作っておく

さて、ここからは現実的に作っておいた方が良い、

事業用通帳の解説となりますね。

まず、なぜ事業用通帳が必要なのでしょうか?

税金の法律には事業用通帳を作らなければならない

という規定は存在しません。

しかし、事業と個人を明確に切り分けることができる

通帳を持つことで、収入と支出をわかりやすくすることが

できることにはなります。

なお、個人事業主だと完全に事業・個人を分けることは

難しい側面もあります。

なぜかというと、勤務時代を思い出してください。

勤務ですと給料が銀行口座に入金されてきて、

そこからお金を使っていくと思います。

事業用通帳を作ったとしても、売上金の入金で

事業と個人の生活を支えてくので、個人的なお金の引き出しは

あり得るわけです。

ですから、基本的には、事業で稼いで、事業と個人のために

使ってくことになるということは知っておいて欲しいところです。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

では、実際に事業用通帳をなぜ作るのかというと、

収入と支出をわかりやすくするためです。

事業用通帳の使いかたは、事業に必要な経費は

全部事業用通帳から引出して使う、口座引落にする

ということで事業のお金の流れをわかりやすくできます。

したがって、事業用通帳の入出金は次のものだけ

ということになると思います。

・売上金の入金

・経費のための引き出し

・経費の口座引落

・生活費の引き出し

この中で自分でコントロールできることは、

経費のための引き出しと生活費の引き出しの2つです。

こちらをコントロールすることで、お金は増えてく

ということになろうかと思います。

事業のコツはお金のコントロールといっても過言ではありません。

お金の本当のありがたみが分かります。

それから、士業ではお金を預かるといったこともありますね。

例えば、裁判所への供託金を依頼主から振り込んでもらう

ということが起こります。

そういった場合には別途預り口座を作ることも

検討しておいた方が良いです。

なぜかというと、使い込みを行うからです。

絶対ではありませんが、人間使い込みをする可能性を

完全に排除することはできません。

使い込みの可能性を低くするためには、別の口座で

しっかり管理しないといけません。

余談ではありますが、屋号で口座を作る場合には、

銀行ではいきなり屋号で作ることはできません。

そういった場合には、税務上の個人事業の開業届出書で

屋号を書いておくと屋号での預金口座を作ることができます。

ただし、確定申告を行って、還付となる場合には、

税務署は屋号の通帳に振り込めません。

必ず、個人名義となる通帳で還付を受けるように

することになりますので、注意が必要です。

会計ソフトを導入する

さて、会計ソフトの導入ですね。

現状で人気の会計ソフトはクラウド会計だと思います。

次のものが一般的なのかなあと思いますね。

・freee

・MFフォワード

・弥生会計オンライン

どれを使っても機能的には大きく違いはありません。

ただ、サーバーとして不安定なのは、freeeです。

2018年には大きなトラブルを起こして、税理士たちから

非難を浴びた経緯があります。

個人的に申し上げると、MFフォワード又は弥生会計オンラインが

オススメではありますね。

ただ、ちょっとした簿記の知識は必要となりますので、

簿記の知識が全く必要ないのであれば、freee一択です。

税理士のような簿記が分かっている人たちからすれば、

かなり扱いずらいものとなりますが、

簿記を知らない人からするとかなり使いやすい画面、

機能がそろっていますね。

また、後述しますが、電子申告に今後対応しないと

税金計算上不利になるので、

電子申告まで考えるとfreeeしかないかなあとは

思っています。

消極的な選択ということですね。

他の2社で問題なのは、個人の確定申告の場面で

会計ソフトだけで完結しないところが問題です。

MFフォワードだと赤字申告の申告書が作成できません。

また、電子申告用に国税庁のアプリが必要です。

弥生会計は赤字の申告書は作成できますが、

電子申告は国税庁のアプリが必要となります。

オールインワンを考えるとfreee一択となるわけですね。

まあ、紙でもいいやということであれば、

弥生会計オンラインが良いかと思います。

サーバーの不具合をしたことが私の記憶では一度もないです。

一番安定して100%のものを作ることができます。

MFフォワードは中間的な感じですね。

中途半端とも言えると思います。

士業の事業では、必ず帳簿の作成をしないといけません。

自分に合った会計ソフトを見つけてみてください。

上記3つはそれぞれ無料体験をすることができますので、

一度体験してみてから、購入を検討すればよいと思います。

事業開始について知っておいた方が良いこと

最後に、事業開始に先立って知っておいた方が

良いことを伝えておきます。

まず、税務署への提出資料なのですが、

開業freeeと検索していただくと

提出資料が漏れなく作成できます。

まあ、紙での提出となってしまいますが、

よくわからない人には使っておいて欲しいサービスですね。

電子申告は今後義務化に等しいことになります。

なぜかというと、電子申告しないと青色申告特別控除の65万円が

55万円になってしまうからです。

この改正が入るのが2020年の確定申告をするときから

ということになります。

現実的には2021年の2/16からの確定申告については

電子申告をしないと55万円の青色申告特別控除となります。

電子申告をするためには、マイナンバーカードなどの

ICチップの入ったカードが必要となります。

用意をする必要がでてきますので、

電子申告の準備は整えておいてほしいと思います。

余談ですが、電子帳簿保存でも65万円のままとすることは

できるのですが、現実は無理です。

毎日経理する、レシートなどにタイムスタンプを押すなど

一定の要件をすべてクリアーしないといけません。

いきなりやると絶対できませんので、電子申告の方が

はるかにハードルは低いです。

それでは、より良い独立ライフを楽しめることを

期待しております!

編集後記

今日は年末調整の最終段階まで行く予定です。

ようやく入力作業がひと段落して、

確認作業へと進めそうです。

1月はなんだかんだで、仕事がひっきりなしに

なっていくなあと思います。

では国際税務の税理士齋藤でした~

それではまた👍

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務