2019年の個人納税者のe-taxの注意点

2019年から個人納税者のメッセージボックスで

申告のお知らせを税理士が見ることができなくなります。

2019年1月以降は、後述する3つの電子申告(e-tax)の方法で

行われるようになるからです。

ですから、申告のお知らせを見ることができるように

税理士側で設定を行わないといけません。

それでは、やり方も含めてみていこうと思います!

個人納税者の申告のお知らせが見れなくなる!

2019年1月からは個人納税者のメッセージボックスにて

申告のお知らせをみることができません。

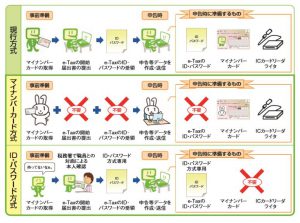

なぜこうなるのかというと、電子申告(以下、e-tax)の

申告形態が次の3つになるからです。

この中で、問題となった申告方法が、ID・パスワード方式

という申告方法です。

これは、どういったものなのかというと、

個人納税者自身が税務署へ行き、身元確認後、

利用者IDとパスワードが発行されて、

e-taxを行える申告方法です。

しかしながら、この方法だとIDとパスワードを

知っている人が誰でもメッセージボックスを

見ることができることに気が付いた国税庁が、

メッセージボックス内のメッセ―ジを見れなくする

措置を講じたので、今回のようなことが起こりました。

その結果として、税理士は通常、メッセージボックス内の

申告のお知らせを見ることにしていると思われますから、

申告のお知らせを見るために設定が必要となったというのが

今回の問題点となっています。

税理士事務所は何をしたらいいのか?

では、税理士事務所は一体何をしたらよいのか?

ということを解説したいと思います。

結論としては、個人納税者の申告のお知らせを

税理士自身に転送する設定が必要となります。

なおこの設定は2019年1月4日以降でないとできません。

現在、作成中となっています。

これから紹介する画面も開発途上のものですので、

完成した画面とは異なる場合があります。

設定を行ってみよう

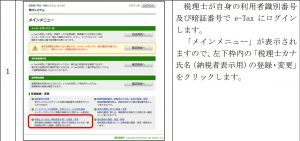

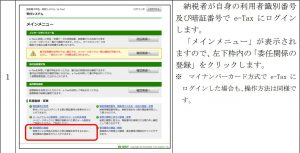

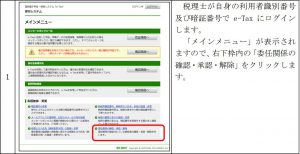

事前準備をする

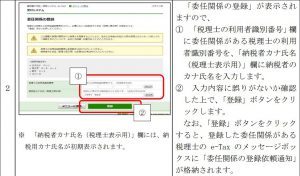

まずは、事前準備としては税理士自身のメッセージボックスで

税理士のカナ氏名の登録を行います。やり方は以下の通り。

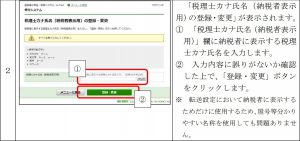

納税者のメッセージボックスの設定

国税庁の説明資料では、納税者が行う設定とされていますが、

基本的に税理士が行う作業だと思ってください。

というのは、依頼者はメッセージボックスがあること

自体知らないと思いますので。

以下は、個人納税者自身のメッセージボックスで

行う設定となります。設定は次の通り。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

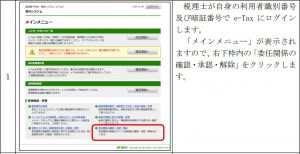

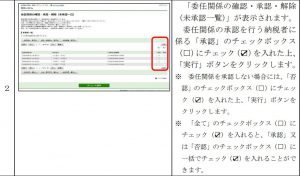

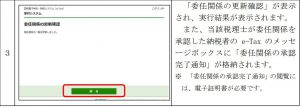

委任関係の承認を行う

こちらは、税理士自身のメッセージボックスで

行う処理となります。

具体的には上記の納税者側のメッセージボックスで

行った設定により、委任関係の紐づけを行います。

設定は次の通り。

設定時の注意点は

設定時の注意点としては、税理士自身のメッセージボックスで

行う処理も含まれますから、税理士自身の所得を職員さんが

見ることができてしまうことがあります。

ですから、納税者のメッセージボックスの設定は、

職員さんに行ってもらって、税理士カナ氏名登録と

委任の承諾は自分でやるといった工夫が必要です。

所得もすべて公開している事務所に至っては、

このような面倒なことはしなくて大丈夫です。

担当者ごとに設定をやってもらえればいいと

思いますね。

また、関与先の個人納税者にe-taxの存在を通知している

といった場合には、ID・パスワード方式で申告するような

ことをしないように伝えておかないと大変なことになります。

関与先によっては、今年は自分でやるよということで

自分で税務署へ行ってやってしまうケースがあります。

この時には、税務署職員はID・パスワード方式を勧める

可能性があります。

ということは、新たな利用者識別番号とパスワードに

なってしまいますので、過去の申告内容を見ることが

できなくなることになりますね。

加えて、翌年、やっぱりお願いしますというと、

新しいIDとパスワードになっていますから、

また、新規にe-taxの利用開始届出を行うという

二重、三重の手間がかかります。

基本的には税理士が関与する方式で継続することを

お勧めいたします。

因みに、法人は上記のような設定は必要ないです。

今回あおりを受けたのは個人納税者だけです。

いつ設定をやればいいの?

上記の設定は、2019年1月4日以降でないと

できないことになっています。

ですから、2019年1月4日以降はいつでも設定可能です。

しかし、申告のお知らせは通常1月20日以降となります。

まずは設定を行って、後は1月20日が過ぎるのを待つか、

1月20日以降に設定して、申告のお知らせをすぐに見るか

という2つの選択をすることになりますね。

また、現状では税務ソフト会社も上記の設定について

改修を急ピッチで進めているようです。

上記の設定は国税庁のe-taxページから行うものですが、

個人の関与先が100件などという場合には、

1件ずつ上記の設定をやっていられるはずはありません。

したがって、税務ソフトでは一括で転送設定ができように

仕様変更を行っているとのことです。

やり方はソフトによって異なると思いますので、

各ソフトベンダーへ相談することになります。

関与開始、関与終了時の注意点は?

それでは、税理士業では関与開始と関与終了の

2つがありますので、e-taxの設定について解説します。

関与開始時

こちらは、従前と変更はありません。

ですから、今までと同様に進めて問題ないです。

具体的には、

・e-taxの利用開始届出書を送付

・利用者識別番号とパスワードの取得

以上の設定が完了したら、

・委任関係の設定

・委任の承諾

先ほどの2つを行うことになります。

個人納税者の場合には、申告のお知らせの転送設定が

新たに加わることになるので、気を付けたいです。

関与終了時

さて、関係には終わりがくるものですね。

そういった場合にももちろん設定が必要です。

設定をしないと、関与が終了した個人納税者の

申告のお知らせが継続的に届くことになります。

ですから、委任の解除設定を行うことになります。

解除設定は税理士自身のメッセージボックスにて

行う設定となります。

設定は以下の通り。

上記以外に納税者のメッセージボックスでやる方法も

もちろんあるわけではあります。

ですが、基本的には税理士側のメッセージボックスで

委任の解除設定を行えば、申告のお知らせの転送は

行われてきません。

関与が終了した場合には、速やかに上記の設定をすることを

お勧めしますし、業務フローに取り込んでほしいです。

税理士は自分の所得を明らかにするのか?

ここまで見てきて、どうでしょうか?

基本的は今後は税理士自身のメッセージボックスで

運用することになっていきます。

今回は触れていませんが、申告のお知らせの転送では

どこに申告のお知らせが届くのかというと、

税理士自身のメッセージボックスに到着することに

なっていて、そのために電子証明が必要となります。

ですから、職員さんを何人か抱えてやっている事務所では、

職員さんにやってもらうことが必要です。

ですが、所長税理士が自身の所得について職員さんに

見られる可能性が高くなります。

業務効率化を取るのか、自分の所得を明らかにするのか

このどちらかを考えないといけなくなるわけです。

基本的には所長税理士が判断をすることになりますので、

なんとも申し上げることはできません。

ただ、税理士のあるべき姿を考えると、

いつまでも所長の所得を非公開にしていることは

時代錯誤だなあとは私は思っています。

つまり、所得を職員さんへ公開したくないということは、

公開すると自分への評価や目の付け所が厳しくなるなど

職員さんからの評価を気にしているのではないかと思います。

つまり、そんなに仕事をしていなくて、

それだけ稼いで、それで威張っているだけの人

などという評価を受けたくないのではないか?と

私は思うわけです。

ですから、何も恥じることがないような人であれば、

所得を公開することは全く問題ありません。

来年からの個人納税者の申告のお知らせの転送設定を

機会として所得の公開を考えてみてはいかがですか?

編集後記

今日は午後から顧問先へ自分派遣になります。

そのあとは、その会社の社長さんと忘年会ですね。

なんか、連日飲み会になっていますが、

何とか乗り切れそうです・・・

では国際税務の税理士齋藤でした~

それではまた👍

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務