【年末調整】従業員目線から考える源泉徴収票を税理士が解説

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

従業員目線から源泉徴収票を

解説します。

それでは、スタートです!!

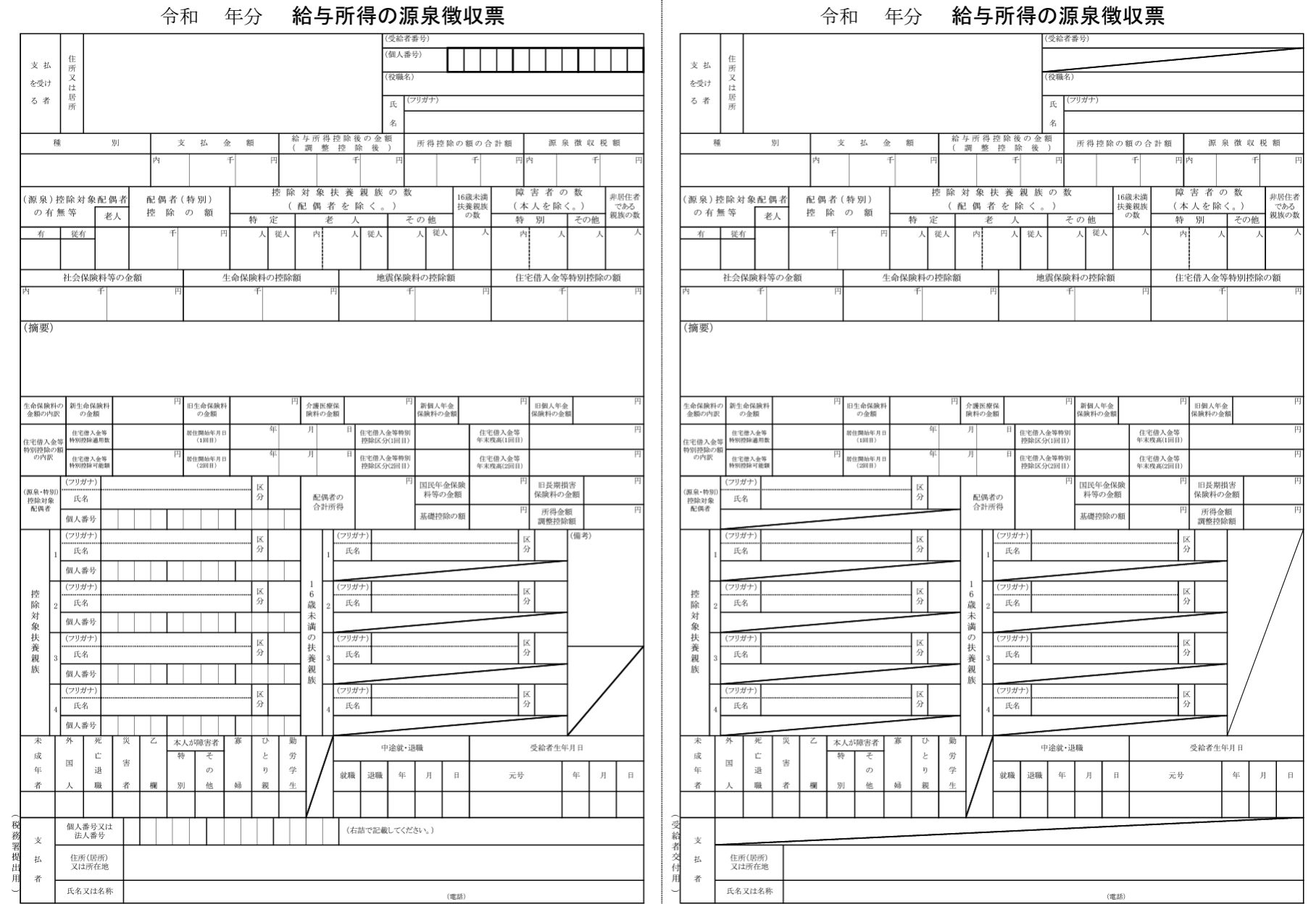

源泉徴収票とは何か?

源泉徴収票とは

あなたが事業主(会社)から得た給与などを計算した結果

になります。

源泉徴収票では2つの機能が

あります。

①転職せずに1つの会社で1年間いる場合は年末調整で年間の収入などを表している

②転職した場合は、前職分は働いていたときまでに得た収入などのを表している

最終的に、事業主のほうで年末調整

が行われる場合には

転職していない場合に

働いている事業主から得た

収入などが表され

転職している場合には前職分

と転職してから得た収入など

が表されることになります。

源泉徴収票の確認方法

源泉徴収票は年末調整されて

いる場合には年末調整で

適用されたものがすべて

記載されてきます。

支払金額は給与の総支給額

いわゆる額面になります。

年俸制の会社だと年俸が

のってきます。

給与所得控除後の金額は

所得税では給与収入を計算

する場合には

給与所得控除という経費

のような控除があります。

こちらを控除したあとの金額

が表示されます。

所得控除の額の合計額は

給与所得控除の金額から

さらに控除できる

適用された所得控除の

合計金額が書かれます。

所得控除とは

年末調整で適用できるのは以下の制度です。

社会保険料控除

生命保険料控除

地震保険料控除

扶養控除、配偶者控除、障害者控除、勤労学生控除、寡婦(夫)控除などの人的控除

小規模企業共済等掛け金控除(iDeCoなど)

基礎控除

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

上記の中で適用された控除

が書かれてきます。

つまり、書類を出したのに

適用されていない制度も

確認できるわけです。

生命保険料控除では

生命保険料の控除額が

支払金額の下にあります。

配偶者控除を適用している

場合には配偶者控除の額に

金額が書かれます。

扶養控除では控除対象

扶養親族の数に人数が

書かれますね。

住宅ローン控除2年目以降では

住宅ローン控除は年末調整で

適用できます。

小さくて見ずらいですが

(摘要)の下の方に

住宅借入金等特別控除の額

の内訳という箇所があります。

こちらの欄を確認することで

住宅ローン控除の内容を確認できます。

源泉徴収票は収入証明に使えるか?

一般的には源泉徴収票は

収入証明の手段になります。

しかし、住宅ローンを組む時は

源泉徴収票に加えて

住民税の課税証明書も必要と

提出を依頼されるのではないか

と思います。

なぜか??

実は、源泉徴収票は国税庁の

ホームページで様式を

ダウンロードして

あなたが作ろうと思えば

いつでも作れるからです。

つまり、本当の収入かどうか

を確認するためには

住民税の課税証明書で確認

した方がよいわけです。

というのは、一般的に

勤務のかたは住民税の申告が

事業主から行われており

事業主は年末調整で確定した

源泉徴収票をあなたが住民票

を置いている自治体へ申告する

手続きになっています。

結果、あなたが提出した

源泉徴収票を基に

住民税の課税証明書と確認して

銀行はあなたの収入が本当

であることを確認しているわけです。

私は税理士で自分で確定申告

を行って税務署に確実に

提出した証明もしていましたが

住民税の課税証明書を

銀行から依頼されましたね(笑)

信じられていないという

わけです。

編集後記

年末調整でよくある勘違いは

ふるさと納税の寄付金控除や

医療費控除も適用できる

と思っていることです。

20人以上いる関与先では

1名くらいは医療費の領収書が

入っていることがあります。

年末調整で適用はできないので

お返しするしかないわけです。

現在ではふるさと納税は

確定申告をしなければ

ワンストップ特例で

特に何もしなくてもよくなる

制度になっています。

実務上のミスは医療費控除で

確定申告をする必要がある

といった場合に

ふるさと納税をワンストップ特例

でやっていると

ワンストップ特例は適用除外になり

確定申告で寄付金控除を適用

しないといけなくなるといった

ことが起こります。

これは、住宅ローン控除1年に

確定申告をするときにも

発生する可能性があるため

注意が必要かなと

思いますね。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務