軽減税率導入後の経理方法とは?

今回は、軽減税率導入後の経理方法について

実際の業務に即して解説していきます。

元ネタとしては、国税庁発行資料の

消費税の軽減税率制度に対応した

経理申告ガイド

~区分経理(記帳)から消費税申告書作成まで~

となりますが、

これだと、通常の会計ソフトを前提に

作成されていない部分が多数あります。

高齢者で、IT弱者であれば通用しますが、

30-40代の人にはチンプンカンプンとなります。

ですから、パソコンベースにアップデートした

解説をしておこうかと思います。

それでは、スタートです!!

軽減税率での消費税率を知っておく

まずは、軽減税率が導入された後の

消費税の世界を税率から見ていきます!!

軽減税率導入後の消費税の税率

| 区分と適用時期 | 令和元年9月30日まで | 軽減税率 | 標準税率 | 左以前のもの |

| 消費税(国税) | 6.3% | 6.24% | 7.8% | 4% |

| 消費税(地方税) | 1.7% | 1.76% | 2.2% | 1% |

| 合計 | 8% | 8% | 10% | 5% |

さて、最大で、上記4種類になります。

5%時代も入れておいたのは、

5%時代のリース料を支払っている場合には、

経理上、5%の処理が出てくるからです。

軽減税率が導入されると最も厄介なのは、

旧税率の8%と軽減税率の8%が結果は同じだけれども、

内訳が異なるので、旧税率で処理してはダメ!

ということですね。

また、軽減税率と10%の混合取引が

予想されますので、それも分けないと

いけないわけです。

軽減税率導入後の消費税の世界

さて、軽減税率導入後においては、

全部の事業者が消費税に注意する

ということになりますね。

免税事業者

免税事業者は関係ないと思われると

考えている事業者が多いかと思いますが、

売り先が課税事業者の場合には、

区分記載請求書帳を求められる可能性が

ありますね。

つまり、消費税率が10%なのか、軽減税率なのかを

書いてある請求書の交付を求められます。

準備することになります。

課税事業者(原則課税適用者)

こちらは、軽減税率対象品目を売っていれば、

区分記載請求書等を発行しなければなりません。

逆に軽減税率対象品目を売っていない場合には、

経費で軽減税率対象品目となっている経費に

注意することになります。

この点は、軽減税率対象品目を売っている事業者も

同様なことになりますね。

簡易課税適用者

こちらも、課税事業者と同様のことが起こります。

ですから、事業として売っているものに、

軽減税率対象品目があれば、区分記載請求書等を

発行します。

ただ、経費に関しては、注意がいらないです。

なぜなら、簡易課税は経費の消費税を売上から

計算する仕組みだからです。

もし、原則課税の計算と行ったり来たり

するような年商が5,000万円前後の事業者ですと、

準備のために、課税事業者と同様の措置を

やっておくことが良いかと思います。

経理方法と日々の業務

さて、それでは、具体的な実務の中に入ります。

経理方法を考える

まずは、経理方法を見ていきます。

結論としては、税率の異なるごとに

異なる取引として経理を行うことになります。

売上について

売上については、

軽減税率と10%が混合している売上の場合

| 借方 | 貸方 | 貸方消費税区分 |

| 売掛金43,600 | 売上高22,000 | 10%課税売上 |

| 売上高21,600 | 軽減8%課税売上 |

このように、経理処理を行うことになります。

なぜなら、税率が異りますし、このように処理しないと

消費税の納税額が2%分増えることになりますね。

旧税率8%と10%が混在している売上の場合

| 借方 | 貸方 | 貸方消費税区分 |

| 売掛金1,080,000 | 売上高1,080,000 | 8%課税売上 |

| 売掛金1,100,000 | 売上高1,100,000 | 10%課税売上 |

こちらは、旧税率の8%と10%の混合取引ですね。

2019年9月まで売上と2019年10月以降の売上が

混在している場合を想定しました。

このように、重要なのは、消費税区分です。

こちらを間違えると最終的な消費税の計算に

影響を与えることになります。

それで、会計ソフトを念頭に入れると、

振替伝票記帳が前提になると考えます。

ですから、簿記知識が必須となってくると

言わざるを得ません。

必要な知識としては、振替伝票の知識と

借方、貸方、消費税区分と各勘定科目の

増減取引がどうなるのかですね。

経費について

こちらも売上と同様の経理処理が必要です。

軽減税率と10%が混合している経費の場合

(コンビニで購入した場合)

| 借方 | 貸方 | 借方消費税区分 |

| 消耗品費110 | 現金218 | 課税仕入10% |

| 福利厚生費108 | 軽減税率仕入8% |

いかがでしょうか?

金額の多寡にかかわらず、分けて処理する

ということが経理のポイントです!

こちらに関しても、振替伝票記帳が

前提となることに変わりはありません。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援

日々の業務を考える

日々の業務では確認作業から入るのが

正攻法となります。

経費関係

軽減税率対象品門の経理があるかを

確認することになります。

もし、軽減税率対象品目がある場合には、

区分記載請求書等があるかもチェックです。

そのあとに、経理処理を行います。

実務上だけで申し上げると、

経費関係の資料の有無と経理処理が一番大切です。

というのは、消費税の原則課税の方法で計算の場合、

経費で支払った消費税を控除する計算をしますが、

その時に、帳簿と請求書の保存義務があるからです。

この点、3万円未満の少額な取引について、

請求書などの交付を受けなかったことにつき

やむを得ない理由があるときには、

帳簿の保存のみで、消費税の控除をすることができます。

ですから、不注意で請求書等を無くした場合には、

やむを得ない理由とはなりませんので、

そもそも消費税の控除を受けることができません。

したがって、区分記載請求書等は確実に保管、

担当者や社長から必ず回収する必要があります。

売上関係

こちらも経費と同様の順番で確認します。

軽減税率対象品目を確認して、対応を準備します。

例えば、区分記載請求書等の発行準備です。

以下のような請求書等が認められます!

このように、軽減税率対象品目と

10%の物品を分けて記載します。

因みに、免税事業者も上記の請求書が必要です。

軽減税率対象品目を売っている場合が対象です。

実務上のことを行ってしまうと、

請求書もなしに、お金の請求をどうやってするのか?

という不思議なことになりますね。

普通に考えれば、請求書があることが

前提ですから、要求されるされないに限らず、

必ず、消費税を明記した上での請求書を

お客様へ送付することが必要とだと思います。

申告書作成への道

上記までのように、期中に業務をやっていれば、

消費税の申告書の作成は会計ソフトがやってくれます。

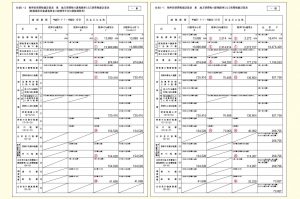

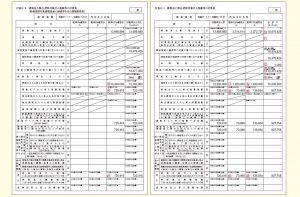

一応、軽減税率対象品目を売っている場合も含めて、

消費税の申告書がどのようになるのかを

画像で添付しますので、見てみましょう!

最後の申告書で税額が出てくるのですが、

ここまで行くのに、2つの集計表を通して

計算する必要が出てきます。

会計ソフトを導入して計算しないと、

納税者に作成することは困難だと思います。

ですから、消費税の申告書の作成は、

会計ソフトに入力することが消費税の申告書作成と

イコールとなります。

この点、国税庁のガイドブックでは、

手書きでもできるように詳細な解説をしていますが、

まあ、普通の人であれば、読みません(笑)

さらに、申告書があっているのかどうかも

税理士先生が読み方を事前に知っていないと

判断することができない、鬼畜仕様です。

専門家でも、上記の消費税の集計表を読みこなすには、

ちょっと時間かかりますし、

集計表と基礎資料の突合せには、

時間がかかるのが普通だと思います。

まあ、税理士の場合にはやらざるを得ないわけですが。

編集後記

今週は訪問がありませんから、

来月申告のところ、申告書等の作成など

来月を楽にするように動きたいと思います。

あとは、ITスキルを向上させるために

色々と本を購入してきました!!

RPAやAIを自分で作ってみようかなあと

思っています。

ではぼっち税理士の齋藤でした~

それではまた👍

youtube始めました!

税理士さいとうゆきおチャンネル

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

単発でのご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 DM特別支援業務

4 経営革新等支援業務

5 税務顧問などの顧問業務

6 LINE@相談支援