税務調査官は調査のプロです。

そのプロに対抗するには、自社内の

チェック機能を高めることです!

お金と証拠資料と税務調査

調査官は、お金と証拠資料との関係性に

ついて税理士よりも多くのことを知って

いる場合があります。

証拠資料の証拠能力を高めるためには

会社の内部統制やコンプライアンスが

あってこそ成り立ちます。

例として・・・

コンビニ経営をしていた経営者は、

アルバイトAとBに任せていた。

AとBは共謀して、売上を着服していた。

経営者と税理士は上記事実を知らない

まま、過少になった売上で税務申告を

行った。

後日、税務調査が入り、上記事実が

明らかになった。

上記のような場合にも罰金はかかるの

でしょうか?

→罰金どころか、重加算税の対象と

なることになります。

重加算税とは・・・

罰金の一つなのですが、性質が通常の

罰金とは異なり、35%の税率をもって

計算されます。

上記の場合ですと、経営者と税理士両方

とも知らない事実になりますが、仮装隠蔽

という括りで、重加算税の対象となります。

おかしいではないかと思われるかもしれ

ませんが、実は、国税不服審判所にて確定

決済されいます。(平11-07-01裁決)

つまり、経営者は従業員の指揮監督をしない

といけないということになります。

こういったことで重要なのが、内部統制と

コンプライアンス意識を従業員に持たせる

ということになります。

領収書の2つの側面

領収書には、2つの側面があります。

それは、お金の授受と支払について発行される

資料であるということです。

税務調査では必ず確認されて嫌な思いをする

方が多いと思いますが・・・

会社としても自社内でチェック機能を持たせる

ことで、色々発見できたりします。

例えば・・・

・従業員の不正発見

・不備領収書の差替えができる

・会計処理の修正ができる

・家事関連費の除外(個人の場合)

特に、現金商売の場合には、売上をごまかす

ことで自分の懐に入れることができます。

こういったことをするには、領収書不正を

行うことで、ごまかしをすることも可能です。

従業員ばかりではありません。

経営者の不正も見抜けることになりますので、

非常に重要なチェックポイントになると

思います。

加えて、ワンマン経営者の場合には、個人的

経費が流入している場合があります。

もし個人的なものがあれば、役員貸付金として

処理できますが、税務調査時に見つかると

役員報酬として源泉徴収の上、費用も全額否認

される可能性があります。

交渉で役員貸付金として税理士はかんばります

が争点がそこしかなければ、交渉の余地はあり

ません。

また、近年ですと他事考慮に当たる行為は、

難しくなってきています。

要するに交渉の余地がなく、ありのまま

法律を執行するということです。

法律ですので当たり前ではありますが、

ここでも法人の内部統制とコンプライアンス

は重要だと考えられます。

改ざん領収書の発見方法

領収書をチェックする方法としては・・・

・領収書自体のチェック(印紙税も含めて)

・領収書とその関連資料のチェック

宛名を書いた道具から改ざんの検討してみる

方法があります。

・消去された痕跡の有無

・再記入された文字の筆跡

・再記入時に使用した道具

・改ざんの時期

この中で重要なのは、筆跡と道具になろうか

と思います。

・過去の同じ取引先の領収書を比較する

・関連資料の筆跡を比較する

・宛名の筆跡と摘要欄の筆跡の比較をする

後で金額記入する手段としては・・・

チェックライターが有効に働くので、

規則的なチェックライターでの金額記入

がされている場合には、不正があるかもしれ

ませんので、そういった領収書はチェック

する必要があります。

まとめ

従業員の行った不正を経営者が知らなった

場合でも、重加算税の対象となります。

自社内の内部統制やコンプライアンスを

高めることで、内部不正に対応していき

ましょう!

領収書の2つの側面としてお金の授受と

支払があります。

従って、入金と支払の両面からの調査

資料に使用されることになります。

改ざん領収書の発見方法や見つけ方

もあるので、なるべく自社内で発見すれば

税務調査対策にもなります。

編集後記

昨日は、終日、東京税理士会の研修でした!

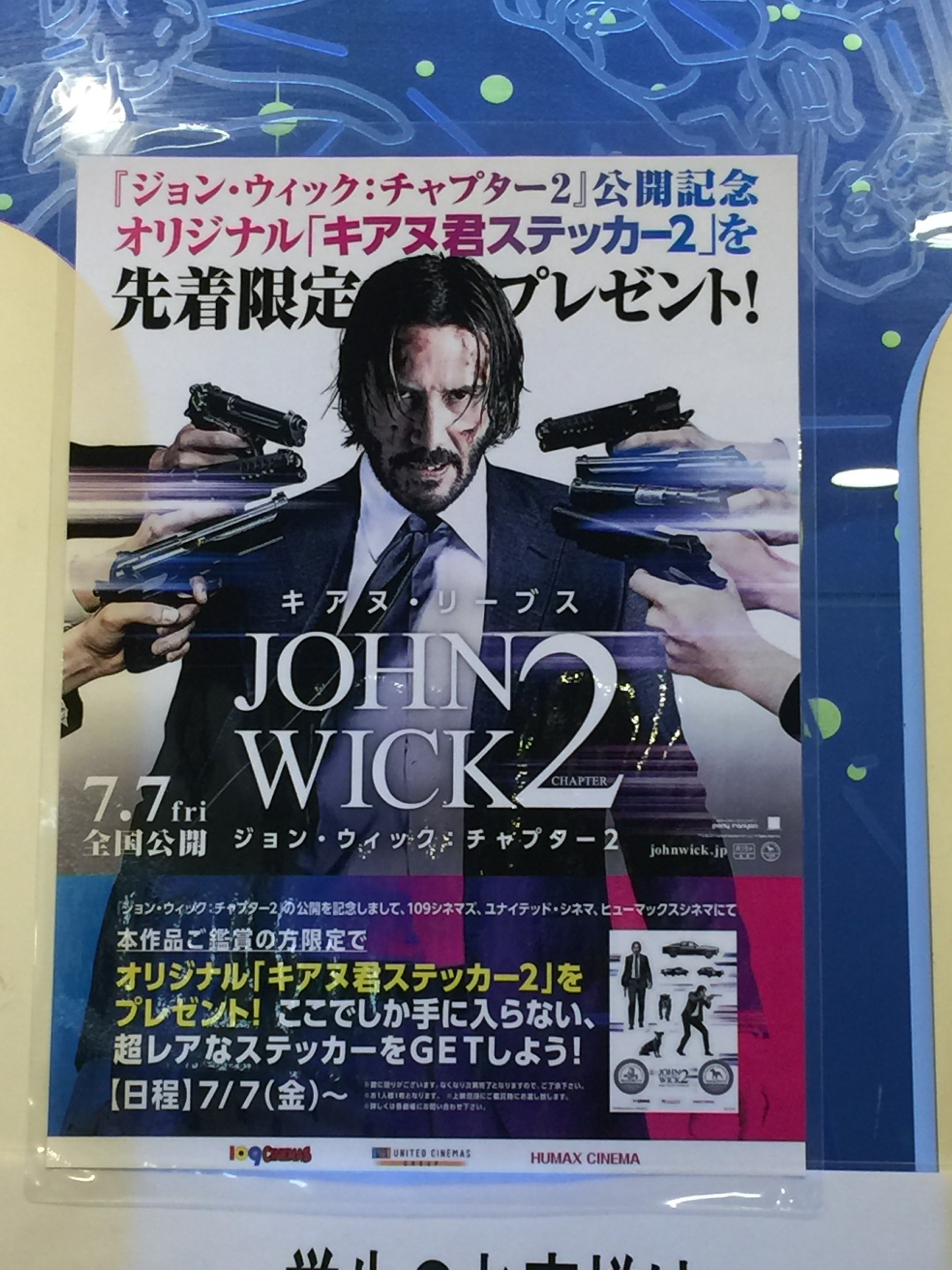

帰宅して、仕事を行い、どうしても見たかった

John Wick2を見に行きました!!

見終わった後に自分が殺し屋になった気分

になるのは、どうなんでしょうね?

私だけかもしれませんが・・・

映画の後のビールも最高でした!

Facebook,google+,twitterやっていますので、

フォローの横にあるアイコンでフォローを

お願い致します。(フォロー返します!)