法人設立時に出していないと損する書類

1.青色申告書承認申請書

この申請書は必ず提出しないと損します!!

というのは、最大のメリットである欠損金

という過去の赤字を繰越せなくなります。

過去の赤字を繰越せる意味は、前期の赤字を

当期の黒字と相殺して税金の計算ができる

ということです!

必ず提出しましょう!

これ以外にも、特別償却・特別控除や

取得価額30万円未満の資産を一括で経費に

することができる規定が適用できます。

また、国税当局による税金の推計課税が

されなくなります。

この推計課税されるかどうかが重要で、

推計課税とは、税務署長が税額を更正又は決定

をするにあたって、直接資料によらず、

各種の間接的な資料に基づいて推計により

税金を計算する方法です。

ですので、国税当局が勝手に税金を計算してくる

リスクがなくなります。

2.源泉所得税の納期の特例申請書

この申請書も会社によっては、出しておかないと

損をする申請書になります!

この申請書を提出すると給与等の源泉所得税の

納付を半年に1度ずつにすることができます。

キャッシュを安定的に回せる会社であれば、

適用する意味があります。

ただ、要件があって、給与の支給人員が常時10人

未満の会社でないと適用できません。

ですのでスタートアップの会社に適用するには

意味があることかと思います。

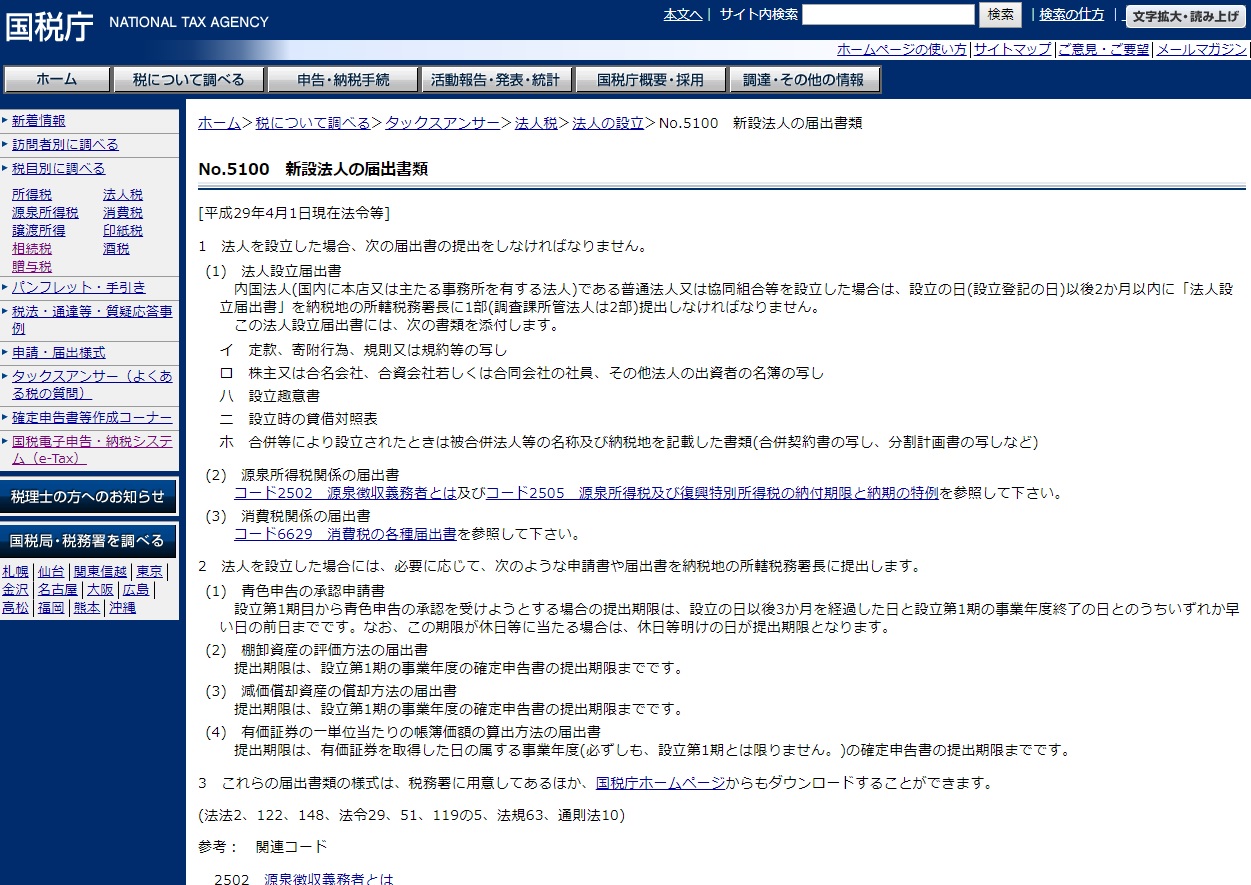

3.その他提出しなければならない届出書

・法人の設立届出書

これは提出しなければならない届出書です。

法人を設立した場合には提出すること

になります。

・給与支払事務所の開設届出書

これは、国内において給与等の支払事務を

取り扱う事務所等を開設した場合には、

提出する必要があります。

4.必要に応じて提出する届出書

・棚卸資産の評価方法の届出書

これは、棚卸資産(商品。製品等)の評価

方法を自社にあった評価方法をする場合に

提出する必要があります。

この届出書を提出しないと、最終仕入原価法

という評価方法により棚卸資産を評価する

ことになります。

最終仕入原価法とは、最後に仕入れた棚卸資産

の単価で決算期末に残っている商品を計算する

方法になります。

・減価償却資産の償却方法の届出書

これは、減価償却資産(固定資産)の

減価償却をする場合の償却方法を自社に

あった償却方法によりしたい場合に

提出する必要があります。

ただ、現実的には、提出してはいません。

というのは、この届出書を提出していなく

ても定率法という償却方法にて償却できる

からです。

※記事に含まれる法令等の情報は、記事作成

時点のものとなります。法令等は随時変わる

可能性があります。