【消費税還付申告】国税当局の対応についてを解説

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

令和6年11月21日に国税庁が

公表したパンフレットの解説をします。

それでは、スタートです!!

国税庁が消費税の還付について公表した理由

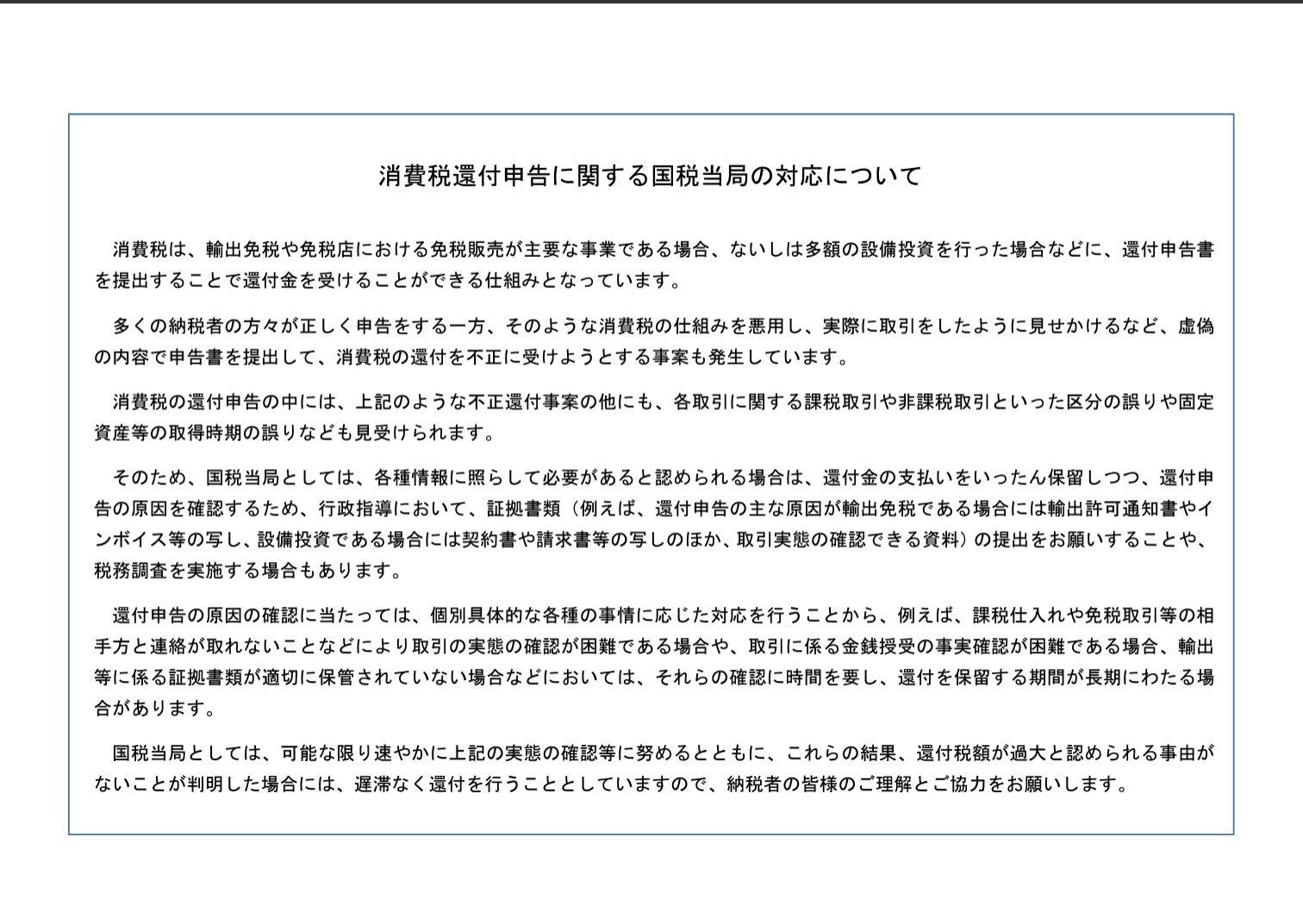

消費税の仕組みを悪用し、実際に取引をしたように見せかけるなど、虚偽の内容で申告書を提出して、消費税の還付を不正に受けようとする事案も発生しています。

消費税の還付申告の中には、上記のような不正還付事案の他にも、各取引に関する課税取引や非課税取引といった区分の誤りや固定資産等の取得時期の誤りなども見受けられます。

そのため、国税当局としては、各種情報に照らして必要があると認められる場合は、還付金の支払いをいったん保留しつつ、還付申告の原因を確認するため、行政指導において、証拠書類(例えば、還付申告の主な原因が輸出免税である場合には輸出許可通知書やインボイス等の写し、設備投資である場合には契約書や請求書等の写しのほか、取引実態の確認できる資料)の提出をお願いすることや、税務調査を実施する場合もあります。

国税庁 消費税還付申告に関する国税当局の対応についてから抜粋

消費税は実額計算をする

原則課税で還付申告になる

ケースがあります。

実額計算では

売上の消費税ー支払った消費税

という計算を行うため

売上の消費税<支払った消費税

になる場合は計算上でマイナス

が発生します。

消費税の納付額がマイナスという

ことは消費税を還付してもらう

申告になります。

これが還付申告です。

さて、実額計算では輸出取引や

免税店での販売の他

多額の設備投資を行うことで

支払った消費税が多くなり

結果、還付申告になる場合があります。

このときに税法上で不正な取引を

行ってわざと還付申告にするといった

ケースが発生する可能性があります。

こちらの対応として証拠書類の

提出を求めますよ

いざとなったら税務調査になります

といったことが国税当局の対応

ということになります。

消費税の還付申告をした場合の証拠書類とは?

私が関与しているフォワーディング業

や貿易業では国外取引や輸出取引に

より消費税の還付申告になることが

多いです。

国税当局からは証拠書類の

提出を受けることがあります。

では、証拠書類とはどんなものか

を考えてみます。

基本的には以下の書類です。

①請求書

②預金の入出金明細

③輸出許可証など

④勘定科目別税区分表

請求書は当社分と取引先の

両方になります。

預金の入出金明細では請求書に

紐づく入金と出金になります。

輸出取引を前提にすると

輸出許可証、パッキングリスト

コマーシャルインボイスも

提出することがあります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

こういった資料がなぜ必要なのか

を国税当局の考え方を解説します。

結論

事実認定をするため

になります。

取引は売上の請求書と

経費の請求書はお互いに発行します。

これで取引が確定しますが

本来であればお金のやり取りをする

のが通常になります。

そこで入出金明細で請求書に

対応する部分が必要になります。

また、輸出取引であれば

輸出許可証が手元にあるため

これで輸出取引であることを

確認するのです。

さらに消費税の会計処理を

適切に行っているのかを確認するため

勘定科目別税区分表という

勘定科目ごとの消費税の処理が

表示されている書類も提出します。

現行法令上ではインボイス制度も

あるためインボイスになっている

請求書であるかどうかも確認する

というわけです。

税務署によって証拠書類への対応は異なる

通常であれば上記のような

書類のやり取りのみで済むはず

なのですが

ひまな税務署だと証拠書類の

要求がちょっと違うことがあります。

加えて、通常は消費税が納税に

なる事業者なのに還付申告になる

といった場合でも証拠書類の

要求は異なることがあります。

追加で要求される書類では

帳簿もすべて提出せよと言われる

可能性があります。

私が関与している建設業にて

還付申告になったときには

売上と外注費の1年分のすべての

帳簿を要求されました。

他の税理士も提出してくださって

いるのであなたも出してくださいと

言われましたね。

1年分のすべてというのはおかしい

と感じて熱い交渉を行って

金額を限定した特定部分の外注費の

帳簿のみ提出となりました。

国税当局は納税者の事務負担は

考慮に入れてくれない対応をする

場合があります。

担当者とは交渉をすることが

できますし

そもそも法的な根拠がなく

提出を依頼しているだけなので

屈しない意思が必要です。

編集後記

固定資産を購入した場合には

請求書も提出することがあります。

税務署が固定資産の購入に気が付く

理由は消費税の還付申告では

還付申告の明細書をつけ

100万円以上のものについては

別途、取引先や金額も書く必要が

ある様式になっています。

近年の居住用不動産の購入では

建物での消費税還付はできない

ことになりました。

不動産業における誤った会計処理

についても確認されることが

予想されます。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務