【令和6年分確定申告様式】確定申告での定額減税と計算方法を解説

こんにちは!

税理士・行政書士・社会保険労務

の齋藤幸生です!

今回は・・・

令和6年分確定申告書案に基づき

定額減税の確認と計算方法を

解説します。

それでは、スタートです!!

定額減税とは

定額減税の対象者

令和6年分所得税の納税者である居住者で、令和6年分の所得税に係る合計所得金額が1,805万円以下である人です。

令和6年分確定申告書案では

第一表の12に入ってくる金額が

1,805万円以下であれば

あなたは定額減税の対象者になる

と考えられます。

定額減税額

① 本人(居住者に限ります。) 30,000円

② 同一生計配偶者又は扶養親族(いずれも居住者に限ります。以下「同一生計配偶者等」といいます。) 1人につき30,000円

上記に該当することで1人当たり

30,000円の税額控除になります。

ただし、同一生計配偶者等になる

ためにはそれぞれ要件があります。

同一生計配偶者の対象者

令和6年12月31日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、納税者と生計を一にする配偶者(青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない人又は白色申告者の事業専従者でない人に限ります。)で、年間の合計所得金額が48万円(給与所得だけの場合は給与等の収入金額が103万円)以下の人をいいます。

扶養親族の対象者

令和6年12月31日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、次の4つの要件のすべてに当てはまる人をいいます。

⑴ 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

⑵ 納税者と生計を一にしていること。

⑶ 年間の合計所得金額が48万円以下であること。

⑷ 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

扶養控除の対象になる扶養親族

との違いは年齢要件です。

扶養控除の扶養親族になる年齢は

16歳以上ですが

定額減税の扶養親族では年齢は

関係ありません。

16歳未満の子供であっても

定額減税の扶養親族になります。

定額減税の対象者になるあなた

や定額減税額の対象になる

同一生計配偶者等に共通した要件は

居住者であること

です。

例えば、海外に扶養親族がいる場合

定額減税の扶養親族から除外されます。

しかし、扶養控除の扶養親族では

一定の書類を添付することで

扶養控除の対象になりえます。

以上のことから考えられる

扶養親族の実務上のポイントは

①定額減税の扶養親族にならないが、扶養控除の対象になる可能性がある

②定額減税の対象になるが、扶養控除の対象にならない

です。

上記を判断するためには

海外にいるかどうかと

年齢になります。

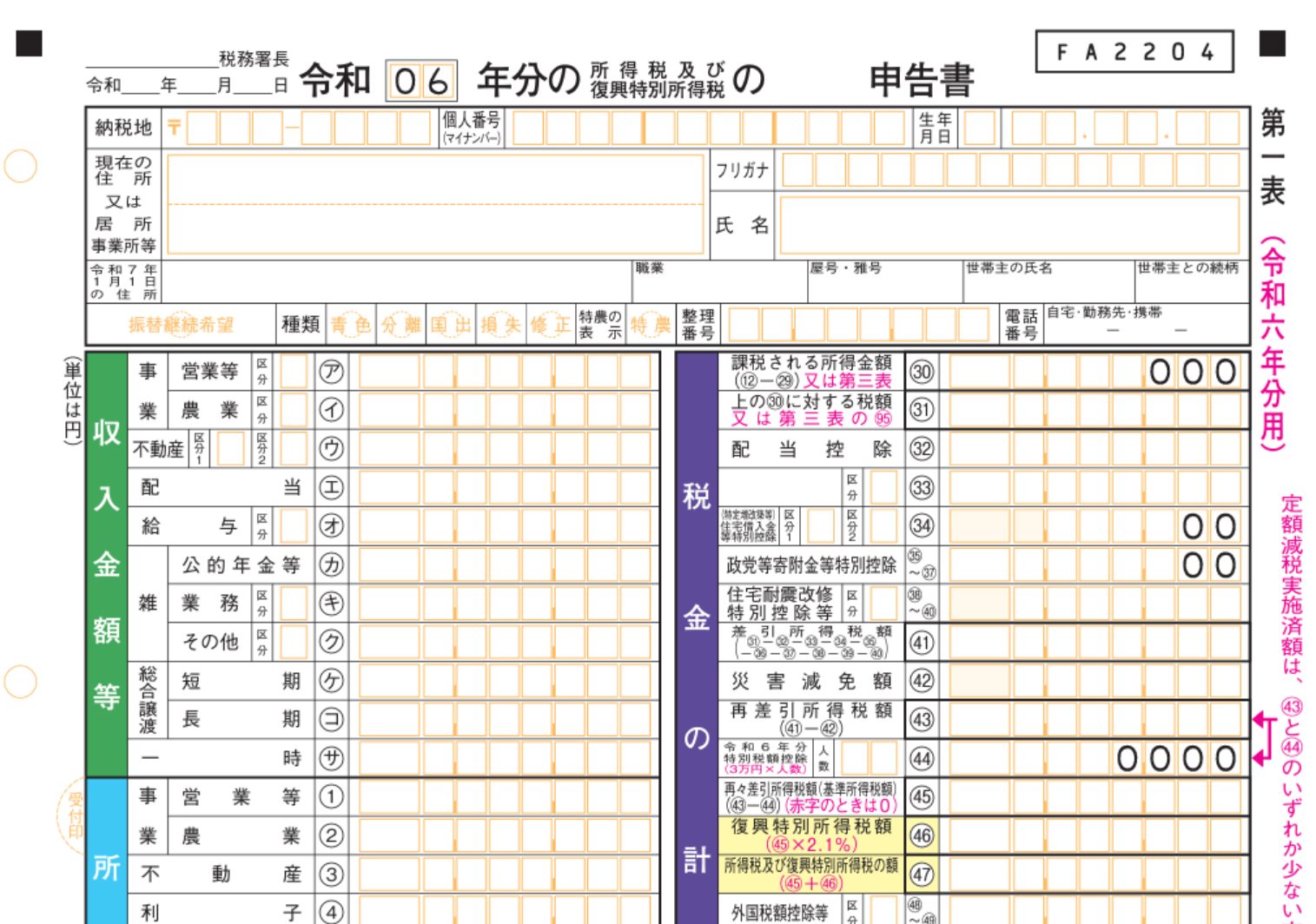

令和6年分確定申告書案による定額減税の計算

国税庁が公表している

令和6年分の確定申告書案では

定額減税の表示が第一表の

税金の計算の欄の44にあります。

定額減税は税額控除になる

という理解になります。

税額控除とは所得税から直接

金額を差し引くことになり

定額減税分の所得税が

減ることになります。

税金の計算欄を確認すると

定額減税の控除の順番もわかります。

控除の順番は以下の通りです。

第一表の税金の計算欄

・31で年間の所得税を計算

・32で配当控除

・34で住宅ローン控除

・43で31ー32ー34の計算結果

・44で定額減税の金額

・45で所得税が確定

となっています。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

5 6万円から始める確定申告

確定申告書等作成コーナーは

令和6年分のみ仕様が少し

異なると考えています。

というのは定額減税の計算を

確定申告書等作成コーナーに

入れる必要があるためです。

ここからは私見になります。

確定申告書等作成コーナーでは

配偶者や扶養親族を入力する

ところがあります。

ここでは名前と収入の入力

非居住者のプルダウン選択が

あったと思います。

こちらを入力することで

配偶者控除又は配偶者特別控除

扶養控除の自動判定になっている

わけなのですが

こちらに定額減税の自動判定機能も

設けることで定額減税の金額も

自動計算になると考えています。

定額減税に関する事項を入力

選択させる画面を設けることも

できるとは思いますが

配偶者と扶養親族の判定画面で

定額減税の自動判定と自動計算を

設けたほうが

別画面を作成してさらに自動判定

自動計算を盛り込むよりも

ユーザーフレンドリーな

ユーザーインターフェイスになる

と思うからです。

結果、確定申告書等作成コーナー

を使う場合にはあなたが判定して

計算する仕組みにはならないと

考えます。

令和7年の予定納税基準額はどうなるのか?

確定申告が終わると次に

考えられるのは予定納税です。

予定納税は7月と11月になり

予定納税基準額が15万円以上になると

1/3を7月と11月に所得税を

前払いすることになります。

令和6年分は定額減税があるため

予定納税基準額はどこなのかという

疑問が生じます。

令和6年分の予定納税基準額は

第一表の税金の計算欄の

45になっており

令和6年分確定申告書案では

定額減税を引いた後の金額

とされています。

例えば、定額減税がなければ

予定納税基準額が17万円だった

場合には予定納税が必要になりますが

3万円の定額減税があった場合には

14万円が予定納税基準額になり

令和7年分での予定納税は必要が

なくなる場合が想定できます。

予定納税がなくてラッキーと

思うかもしれませんが

予定納税は所得税の前払いです。

前払いの所得税は確定申告で

納付する所得税を減らしますので

令和7年の予定納税がないのであれば

令和7年分の1年間の所得税を

確定申告書を提出するときに納付する

ことになります。

編集後記

国税庁は近年納付滞納を出さない

ための措置を講じており予納という

制度を設けています。

ダイレクト納付を前提した予納

制度では1か月ごとに税金を

前払いするといった方法もできます。

年間の所得税が100万円と予想した

場合には1か月ごとに5万円ずつ

前払いしてしまうといったイメージです。

仮に毎月5万円を納付したとしたら

年間60万円になり確定申告で一括納付

になる金額は40万円になるといった

感じです。

もし、予定納税ができない水準の

金額であれば予納を使い

一括納付する金額を減らすことで

キャッシュフローを安心させる

方法が考えられます。

では税理士・行政書士・社会保険労務士

の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務