インボイス制度で負担が増える資料の確認を解説

こんにちは!

税理士・行政書士の齋藤幸生です!

今回は・・・

インボイス制度で負担が増える

資料の確認を解説します。

それでは、スタートです!!

インボイス制度で負担が増える対象事業者

インボイス制度で負担が増える

対象事業者は消費税の原則課税

で申告している事業者です。

2023年(令和5年)10月以降では

課税事業者、かつ、適格請求書

発行事業者との間の取引のみ

「仕入税額控除」を適用する

ようになります。

結果、当社としては取引の相手が

発行した請求書、レシート

領収書が適格請求書等の要件に

なっているかの確認をします。

こういった確認が原則課税で

申告している事業者の負担になる

ということです。

インボイス制度で確認しなければならないこと

インボイス制度で確認しなければ

ならないことについては3つ

あることになります。

①取引先が適格請求書発行事業者であること

②取引先が適格請求書又は適格簡易請求書を発行していること

とどのつまり

適格請求書発行事業者の確認

適格請求書等の様式になって

いるかどうかを確認します。

当社が理解しておく前提の

知識は適格請求書等の様式

ということになります。

適格請求書発行事業者である

かどうかは国税庁が公表している

適格請求書発行事業者公表サイト

にて確認をするだけです。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務

適格請求書と適格簡易請求書

の様式を確認しましょう

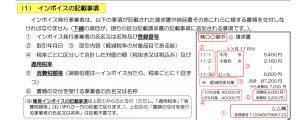

適格請求書等の様式は

国税庁 消費税の仕入税額控除の方式

としてインボイス制度が開始されます

パンフレットより

画像の右はひな型ではなく

こういった様式になります

という例示です。

適格請求書と適格簡易請求書

①インボイス発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して計算した対価の額(税抜き又は税込み)及び適用税率

⑤消費税等(端数処理は一インボイス当たり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

適格簡易請求書の場合には、上記の①~⑤となり(ただし、「適用税率」「消費税等」はいずれか一方の記載で足ります。)、上記⑥の「書類の交付を受ける事業者の氏名又は名称」は記載不要です。

国税庁 消費税の仕入税額控除の方式としてインボイス制度が開始されます パンフレットより

因みに手書きの領収書は

上記の①~⑥の記載が必要です。

こういったことを1枚1枚

確認することになります。

インボイス制度へ向けて当社の請求書等を確認しよう

インボイス制度の準備として

当社の請求書等を確認しておくと

スムーズにインボイス制度に

対応が可能になります。

一般的な事業者であれば

見積書や請求書を発行すると

思いますので

見積書や請求書については

先ほどの6つの記載が必要です。

納品書で対応する場合にも

同様の記載が必要になります。

現実的には請求書は必ず

発行すると思います。

最低限準備することは

当社が発行する請求書には

6つの要件に見合った

請求書を発行しないと

取引先から再提出を求められる

ことがあります。

インボイス制度では

適格請求書発行事業者の義務

として適格請求書等を発行する

ことになります。

無用な社内の混乱や二度手間を

なるべくなくすためにも

適格請求書の要件に合った

請求書を用意することが

得策だと思います。

編集後記

インボイス制度後には色々な

混乱があると思います。

例えば、クレジットカードの

利用明細で経費処理をしている

といった場合には

利用明細が適格請求書等に

該当しなければ仕入税額控除

の適用はできないです。

今回の記事で簡易課税の

事業者を省いた理由は

簡易課税は売上から仕入税額控除

を計算する仕組みになるため

取引先が適格請求書等を発行

していようがいまいが関係ない

ことになります。

では税理士・行政書士の齋藤幸生でした!!

それでは、また!

youtube始めました!

税理士さいとうゆきおチャンネル

現在活動中止しています。

税務顧問や執筆などのご依頼はこちら↓

この記事は、その時の状況、心情で書いています。

また、法令に関しては、その後改正された場合には、

異なる取り扱いになる可能性があります。

ご依頼はこちら!

1 個別相談スポット業務

2 税務調査立会支援

3 経営革新等支援業務

4 税務顧問などの顧問業務